Смерть денег. Куда ведут мир «хозяева денег». Метаморфозы долгового капитализма

000

ОтложитьЧитал

Введение

Капитализм отвратителен. Он несет лишь войну, лицемерие и соперничество.

Фидель Кастро

Предлагаемая читателю книга продолжает анализ новейших явлений и тенденций в развитии мирового капитализма, который был начат в предыдущих работах – «Америка против России», «Диктатура банкократии. Оргпреступность финансово-банковского мира», «Кризис денежной цивилизации», «Мировая финансовая пирамида» и других.

В XXI веке время неимоверно ускорилось по сравнению даже с концом предыдущего столетия. Соответственно происходит «уплотнение» событий и нарастание потоков информации, отражающей изменения в экономике, политике, культуре и духовной сферах.

Подконтрольные мировой финансовой олигархии СМИ делают все возможное для того, чтобы миллионы и даже миллиарды людей на планете не понимали логики происходящих событий и не улавливали общего вектора движения мира. Для этого используются такие методы, как наполнение информационного поля различным «мусором», переключение внимания аудитории на вещи второстепенные, искажение и фальсификация информации, откровенная и наглая ложь в духе Геббельса. Вашингтон проводит политику так называемого «управляемого хаоса» по всему миру. Важной составляющей такой политики является создание «информационного хаоса». Людям неискушенным за этой «дымовой завесой» действительно трудно увидеть заказчиков, организаторов и исполнителей, а также главных бенефициаров операции «Управляемый хаос». Тем более сложно понять, каковы конечные цели операции. Как сказал поэт: «Лицом к лицу лица не увидать, большое видится на расстоянии» (С.А. Есенин). Чтобы понять логику «хаоса», надо выйти из его эпицентра и посмотреть на происходящее со стороны, а еще лучше – сверху.

В данной работе ставится все та же цель (что и в предыдущих работах автора): понять логику «хаоса» в мире экономики и финансов. Подконтрольные мировой финансовой олигархии СМИ и «ученые экономисты» этот хаос называют невнятным словом «волатильность» (из арсенала нейролингвистического программирования). Находясь в эпицентре таких событий, как экономические, финансовые, долговые, кредитные и валютные кризисы, биржевые и банковские скандалы, человек может видеть лишь то, что поэт выразил словами: «Смешались в кучу кони, люди» (М.Ю. Лермонтов). Нам, следовательно, надо отойти от эпицентра финансово-экономического «хаоса». Каким образом? – Во-первых, выйти за границы «чистой» экономики и «чистых» финансов.

Взглянуть на них с «кочек» геополитики, идеологии и даже религии. Это стратегически более значимые «высоты» по сравнению с «кочками» экономики и финансов. Во-вторых, посмотреть на сегодняшний финансово-экономический «хаос» с «высоты» мировой истории. Причем не только вчерашней истории (XX век), но и гораздо более древней, уходящей своими корнями в Древний Рим или даже Шумер и Вавилон (я в своих книгах писал, что именно там зародился капитализм).

Лишь находясь на обозначенных нами «высотах», наблюдатель будет видеть «поле боя», главных участников сражения, их «боевые порядки» (включая те, которые находятся «в засаде»). Автор данной книги на протяжении многих лет выбирался из эпицентра финансово-экономического хаоса, карабкаясь на максимально высокие точки наблюдения. Постепенно стала складываться целостная картина в виде концепции «денежной цивилизации»[1]. Она и стала для автора своеобразным методологическим «навигатором», позволяющем ориентироваться в современном информационном «тумане», маскирующем суть происходящего в мире экономики и финансов. Упомянутая концепция осталась за «кадром» данной книги, но была основным инструментом предлагаемой работы.

В книге представлены результаты очередного поиска в мировом информационном «тумане» наиболее значимых событий. Во-первых, тех событий, которые, являются дополнительным подтверждением выводов моих предыдущих книг о долгосрочном векторе движения мировой экономики и мировых финансов. Во-вторых, тех событий, которые являются качественно новыми и которые могут внести существенные коррективы в долгосрочный вектор. События второго рода неизбежны, поскольку мировая финансовая олигархия периодически вносит частные коррективы в свои планы (при этом стратегическая цель – завоевание полного мирового господства – остается неизменной).

В работе содержится обзор и анализ событий в мире экономики и финансов за последние несколько месяцев. Книга построена на текущих публикациях, которые автор готовил и размещал в различных СМИ в период с конца декабря 2015 года до середины апреля 2016 года. Получилось что-то наподобие хроники или летописи. Если мир, Бог даст, будет еще стоять, эти хроники-летописи могут оказаться интересными и полезными последующим поколениям. Конечно, хроники-летописи не могут претендовать на охват всего, тем не менее, панорама получилась достаточно обширной. Информация и ее анализ структурирована по десяти тематическим разделам.

В первом разделе дается панорама мировой экономики с точки зрения распределения мирового богатства и общественного продукта по странам и регионам. Традиционно мир принято делить на две части: экономически развитые страны (Запад, или «богатый Север») и развивающиеся страны (периферия мирового капитализма, или «бедный Юг»). Автор в этом разделе показывает, что так называемые «экономически развитые страны» таковыми не являются. Они уже давно перестали быть ведущими производителями промышленной и сельскохозяйственной продукции, получая все необходимое от «бедного Юга». Определение «экономически развитые» – из того же арсенала нейролингвистического программирования (проще говоря, – зомбирования неискушенной аудитории). Фактически Запад стал мировым «паразитом». Секрет такого паразитизма в том, что за последние десятилетия был сформирован механизм бессрочного и беспроцентного кредитования «бедным Югом» «богатого Севера». Сложилась мировая система долгового капитализма. Именно слово «долговой» является одним из главных определений нынешнего капитализма.

Во втором разделе затрагивается комплекс вопросов, связанных с обостряющейся конкурентной борьбой на мировых рынках товаров и услуг. Обострение обусловлено тем, что к настоящему времени уже практически завершился начавшийся в конце прошлого века процесс экономической глобализации. Кроме того, на глазах происходит ослабление политических, военных, экономических позиций США в мире. Вашингтон пытается компенсировать свои потери навязыванием миру своих трансокеанских партнерств – Тихоокеанского и Атлантического. Очень уж это напоминает борьбу империалистических держав за экономический раздел и передел мира в начале XX века (Ленин называл это четвертым признаком империализма). Та борьба, как известно, завершилась Первой мировой войной. Увы, мы наблюдаем зловещее сходство многих мировых событий начала XXI века с тем, что было столетие назад.

Третий раздел посвящен новейшим событиям, связанным с Федеральной резервной системой США (ФРС). Как известно, ФРС на протяжении всего времени ее существования (с конца 1913 года) претендовала на то, чтобы стать неформальным центром управления не только финансовыми и экономическими, но также политическими процессами. Сначала в Соединенных Штатах, а затем и в мире. Для этого главные акционеры ФРС («хозяева денег») развязали две мировые войны, а сейчас в целях сохранения своего status quo готовы развязать также Третью мировую войну. Многие сегодня стали догадываться о той зловещей роли, которую в новейшей истории играет ФРС. Многим современным наблюдателям кажется, что, с одной стороны, ФРС теряет свои позиции; с другой стороны, в мире зреет бунт против этого института, который с помощью доллара держит за горло большинство стран мира. По мнению автора, все это пока лишь «желаемое», которое многие выдают за «действительное». Впрочем, ФРС угрожает не только всему миру, но и самой Америке. Кандидат в президенты США Д. Трамп об этом прямо заявляет в своих предвыборных выступлениях. Дальнейшая судьба ФРС зависит в равной степени как от консолидации борьбы с гегемонией доллара на международной арене (Китай, Индия, Россия, Иран и другие страны, пытающиеся проводить независимую политику), так и от внутриполитической раскладки сил в самих США после президентских выборов.

В отдельный (четвертый) раздел выделены события, происходящие в небольшом европейском государстве – Швейцарии. Там происходят достаточно интересные и порой драматичные процессы. Швейцария буквально за два-три года утратила статус «мирового банковского сейфа», отказавшись под давлением США от банковской тайны. В то же время эта альпийская страна уникальна тем, что регулярно проводит референдумы по самым разным аспектам своей жизни. Как выяснилось, многие референдумы касаются экономических и финансовых вопросов. В разделе дается анализ проблем по некоторым таким референдумам, которые запланированы на 2016 год. По мнению автора, у этих референдумом имеется «второе дно». Швейцария в некотором смысле оказывается экспериментальной площадкой для мировой олигархии.

Пятый раздел посвящен Китаю. В нем автор продолжает анализ тех вопросов, которые были подняты в книге «Китайский дракон на мировой финансовой арене» (вышедшей в этом году)[2]. Последние события лишь подтверждают выводы автора, сделанные в указанной книге. А именно: Китай находится на грани серьезнейшего экономического и финансового кризиса. Причем такого, который может стать детонатором второй волны планетарного финансового кризиса. Также подтверждается ранее сделанный вывод о том, что у Китая (несмотря на громогласные лозунги партийных и государственных руководителей страны) нет внятной долгосрочной экономической стратегии.

В шестом разделе речь идет о Международном валютном фонде (МВФ). Эта международная финансовая организация, созданная в 1944 году на Бреттон-Вудской международной валютно-финансовой конференции, переживает сегодня тяжелейший кризис. Как никогда стало понятно, что МВФ находится под жестким контролем Вашингтона. Последний даже не скрывает, что Фонд рассматривается в качестве важного инструмента внешней политики США. Противоречия между США и другими государствами-членами Фонда по вопросу о реформировании данной организации достигли к настоящему времени такой остроты, что дальнейшая работа МВФ может быть полностью парализована. Не исключается также вариант «смерти» Фонда.

Седьмой раздел содержит материалы, которые свидетельствуют о растущей нестабильности мировых финансовых рынков, раскрывается роль мировых рейтинговых агентств в «раскачивании» рынков. С другой стороны, денежные власти отдельных стран (включая страны Запада) не имеют никаких эффективных рычагов противодействия надвигающемуся кризису. Одним из таких рычагов мог бы стать «налог Робин Гуда». Так стали называть налог на горячие спекулятивные деньги, перемещающиеся через национальные границы. Однако, валютные спекулянты и стоящие за их спиной «хозяева денег» (акционеры ФРС) оказываются сильнее, не позволяя государствам ввести такой налог (его идея появилась еще 40 лет назад).

Восьмой раздел посвящен мировой плутократии. Несмотря на то, что мировая финансовая олигархия предпочитает действовать тайно, не любит света, кое-что о ней сказать можно. Автор пытается реконструировать портрет мировой олигархии, или плутократии. В этом разделе продолжена работа, которая была начата в книге «Мировая финансовая пирамида»[3].

Девятый раздел раскрывает такой тектонический процесс, происходящий в недрах мирового капитализма, как понижение процентной ставки по операциям банков и долговым бумагам, обращающимся на мировых финансовых рынках. Процентные ставки по пассивным и даже активным операциям некоторых центральных банков, коммерческих банков и долговым бумагам стали уходить в минус. Автор называет это явление «процентным сюрреализмом». До сих пор ни в России, ни за рубежом никто не дал оценку долгосрочным последствиям такого «процентного сюрреализма». Автор приходит к выводу: это самый существенный признак, симптом «смерти» денег в их традиционном понимании. Но одновременно это признак того, что капитализм также находится на излете своей истории. Что может прийти на смену ему? – Не буду предвосхищать ответ на этот ключевой вопрос всей работы. Читайте книгу.

Наконец, десятый раздел посвящен обобщению мирового опыта противостояния отдельных государств, компаний, общин планам мировой олигархии поставить человечество под свой контроль. Мировой опыт очень обширен. В разделе речь идет лишь о таком аспекте опыта, как создание альтернативных денег. Вероятно, такой опыт может быть полезен и России, которая находится в состоянии перманентного «денежного удушья».

В заключении содержатся некоторые размышления по поводу России. В частности, размышления по вопросу о том, какое место она занимает в системе мирового долгового капитализма, каковы пути ее выхода из нынешних экономических и финансовых тупиков. Особое внимание уделяется такому инструменту противостояния экономическому и финансового давления Запада на Россию, как введение валютных ограничений на трансграничное движение капитала. Без выстраивания такой «стены» Россия оказывается беззащитной как перед валютной войной Запада, так и перед ожидаемой второй волной мирового финансового кризиса.

Валютный контроль – необходимое, но недостаточное условие нашей защиты. Главной «стеной», которая может и должна остановить экспансию «долгового капитализма» в России, является наше сознание. Нас приучали к формуле вульгарного материализма: «Бытие определяет сознание». Автор стоит на противоположной позиции: «Сознание определяет бытие». В том числе оно определяет наше экономическое положение. России необходимо интеллектуальное, нравственное и духовное возрождение. Это самая надежная защита от попыток Запада поставить нас на колени.

Часть I

Иллюзии экономического благополучия, или Долговой паразитизм

Движение капитала в современном мире, или «Паразитизм в кубе»

Сто лет назад В.И. Ленин написал известную всем работу «Империализм, как высшая стадия капитализма». Один из пяти важнейших экономических признаков монополистического капитализма он сформулировал следующим образом: экспорт капитала при империализме становится преобладающим по отношению к вывозу товаров (третий признак). XX век подтвердил верность этого признака империализма.

В современных условиях экспорт капитала осуществляется в виде прямых иностранных инвестиций (ПИИ), портфельных инвестиций, займов и кредитов (прочие инвестиции). По данным ЮНКТАД, объем накопленных прямых иностранных инвестиций в конце 2014 года составил 24,6 трлн. долл. По оценкам Центрального разведывательного управления США, общий объем обязательств государств по иностранным кредитам и займам в конце 2012 года был равен 70,6 трлн, долл., что примерно соответствовало величине мирового ВВП. Надежных оценок накопленных портфельных иностранных инвестиций в мире нет. Можно уверенно утверждать, что на сегодняшний день общий объем зарубежных активов, сформированных в результате экспорта всех основных видов капитала, намного превышает 100 триллионов долларов.

Сто лет назад экспортерами капитала были исключительно экономически развитые страны Запада. Они получали «жирные» доходы от зарубежных капиталовложений в виде процентов и дивидендов. Некоторые из них без натяжки стали называться «государствами-рантье». Первые строчки в списках экспортеров капитала занимали колониальные державы Великобритания и Франция (вторую Ленин не раз называл классическим государством-рантье). Далее следовали Германия и более мелкие европейские страны – Бельгия, Голландия и т. д. Главными импортерами капитала были колонии, полуколонии, а также США и Россия.

Сегодня в условиях экономической глобализации все страны втянуты в международный обмен капиталом. Почти каждая страна выступает одновременно в качестве экспортера и импортера капитала в разных его формах (прямые, портфельные, прочие инвестиции). Картина получается крайне пестрой. Порой бывает трудно за деревьями увидеть лес, т. е. оценить общее место страны в мировом движении капитала. В этом нам может помочь такой показатель, который называется чистая международная инвестиционная позиция (ЧМИП) страны. Он отражает соотношение накопленных страной за ее пределами зарубежных инвестиций и накопленных внутри данной страны иностранных инвестиций.

В том случае, если объем активов (накопленных инвестиций) за пределами страны превышает объем ее инвестиционных обязательств (иностранных активов, накопленных внутри страны), страна выступает в качестве чистого экспортера капитала (кредитора, или донора). При обратном соотношении страна считается чистым импортером капитала (должником). Раньше этот показатель назывался чистой долговой позицией страны.

Сегодня многие страны мира (но не все) ведут статистику ЧМИП, а обобщенные данные аккумулируются и анализируются разными международными организациями (МВФ, Всемирный банк, ОЭСР и др.). С помощью показателя ЧМИП мы можем выделить две группы стран: страны-должники (чистые импортеры капитала) и страны-доноры (чистые экспортеры капитала).

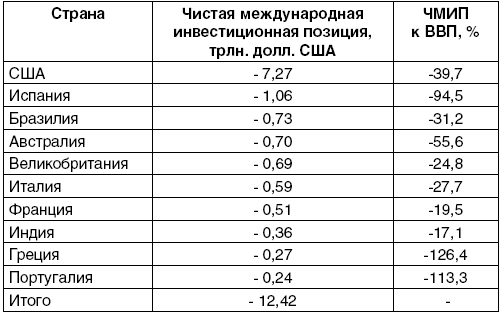

Табл. 1. Некоторые страны, выступающие в качестве чистых импортеров капитала (2015 год)

Источники:

https://en.wikipedia.org/wiki/Net_international_investment_position;

http://ec.europa.eu/eurostat/tgm/refreshTableAction.dotab=

table&pcode=tipsii10&language=en

В первой десятке чистых импортеров капитала восемь стран относятся к группе экономически развитых, лишь две страны (Бразилия и Индия) – к группе развивающихся. Шесть чистых импортеров капитала – из Западной Европы, в том числе пять из еврозоны (Испания, Италия, Франция, Греция, Португалия). Страны еврозоны (всего 19) имели в конце 2014 года совокупный показатель ЧМИП, равный минус 1.285 млрд, евро (примерно 1.560 млрд. долл.). Это составило 12,7 % ВВП всех стран еврозоны. Средний показатель по еврозоне был бы еще более отрицательным, но в зоне было несколько стран-доноров, наиболее крупные из них – Германия, Голландия, Бельгия.

Среди первой десятки стран – чистых импортеров капитала особенно выделяются США, на них приходится без малого 60 % совокупных чистых обязательств по международным инвестициям первой десятки стран-должников. До Первой мировой войны США были чистым импортером капитала. В частности, в 1914 году величина чистого международного долга США была равна 3,5 млрд. долл, (в долларах того времени). После Первой мировой войны США превратились в чистого экспортера капитала и сохраняли положительную международную инвестиционную позицию до середины 80-х годов прошлого века. Показатель чистой международной инвестиционной позиции США рассчитывает Бюро экономического анализа (БЭА) министерства торговли США. По данным БЭА, в 1998–1999 гг. чистый долг США по международным инвестициям уже превысил 1 триллион долларов. Накануне финансового кризиса 2007–2009 гг. он был на уровне 1,2–1,3 трлн, долл. В конце 2012 года – 4,5 трлн. долл. Самые последние данные, опубликованные БЭА, приходятся на конец третьего квартала 2015 года. Зарубежные активы США составили 23,31 трлн, долл., а обязательства США по иностранным инвестициям в американскую экономику – 30,58 трлн. долл. Таким образом, чистый долг США по международным инвестициям достиг 7,27 трлн. долл.

Табл. 2. Некоторые страны, выступающие в качестве чистых экспортеров капитала (середина 2015 года)

Источники:

https://en.wikipedia.org/wiki/Net_internationalJnvestment_position;

http://ec.europa.eu/eurostat/tgm/refreshTableAction.do?

tab=table&pcode=tipsii10&language=en

Относительный уровень активности в сфере экспорта капитала измеряется не только путем сопоставления с ВВП, но также численностью населения страны. Максимальные значения показателя ЧМИП в расчете на душу населения были зафиксированы в следующих странах (тыс. долл. США): Сингапур -147,6; Норвегия – 141,9; Гонконг – 137,7; Швейцария – 86,8.

Страны-доноры более распылены, чем страны-должники. Среди тех, которые не вошли в таблицу 2, можно назвать некоторые страны, относящиеся к группе экспортеров нефти. Так, у Саудовской Аравии показатель ЧМИП в 2014 году был равен 106,6 % ВВП. Нетто-экспортерами капитала оказываются и некоторые не вполне благополучные страны периферии мирового капитализма. Например, Венесуэла (30>5 % ВВП), Аргентина (14,2 %), Нигерия (ю,6 %). Запад их «принуждает» к экспорту капитала.

Обратим также внимание на то, что Гонконг, занимающий четвертое место в списке чистых экспортеров капитала, – часть Китая, имеющая особый административный статус. Гонконг, безусловно, работает на «континентальный» Китай, являясь его «инвестиционными воротами». Показатель ЧМИП «Большого Китая» (КНР + Гонконг) равна 2,47трлн, долл. «Большой Китай» является, таким образом, вторым после Японии чистым экспортером капитала, вплотную приближаясь к лидеру. Также нельзя не вспомнить Сингапур (показатель ЧМИМ равен 0,51 трлн. долл.). Он, также как Гонконг, выступает в качестве важного «инвестиционного шлюза» Китая.

Таким образом, мы видим, что на мировых рынках капитала в конце XX – начале XXI вв. произошли кардинальные изменения. Целый ряд классических экспортеров капитала из группы империалистических стран превратились в чистых импортеров капитала. Из старых чистых экспортеров капитала начала XX века остались лишь Голландия, Бельгия, Швейцария. В группе современных доноров – страны, которые сто лет назад имели полуколониальный статус (Китай, Тайвань, Гонконг). В группе доноров также две страны «золотого миллиарда» – Япония и Германия. Но фактически после Второй мировой войны они стали неофициальными вассалами США. Сегодня им дана команда «накачивать» капиталом американскую экономику.

Казалось бы, изменение потоков капитала должно быть выгодно тем странам, которые превратились в чистых экспортеров капитала и невыгодно тем, кто стал чистым импортером. Ведь зарубежные инвестиции дают экспортерам доходы в виде дивидендов и процентов. За счет экспорта капитала перед Первой мировой войной целый ряд европейских стран жили как государства-рантье. Таковыми были Франция, Бельгия, Голландия, да и Великобритания также поддерживала свой платежный баланс за счет инвестиционных доходов, поступавших из ее колониальных владений. Но применительно к инвестиционным отношениям некоторых стан «золотого миллиарда» этот механизм уже не работает. Некоторые страны «золотого миллиарда» (прежде всего, США) создали новый инвестиционный механизм эксплуатации мира. Суть его сводится к следующему.

1. Поддержание «богатой» страной своего паразитического существования за счет привлечения иностранного капитала, преимущественно в виде различных займов и кредитов. Происходит непрерывное наращивание внешнего долга.

2. Минимизация затрат на обслуживание зарубежных займов и кредитов. Львиная доля образующегося внешнего долга «богатой» страны возникает в результате размещения за рубежом государственных казначейских бумаг под символические проценты.

3. При этом «богатая» страна по своим зарубежным инвестициям получает доходы, которые имеют несравненно более высокий уровень, чем те доходы, которые данная «богатая» страна выплачивает иностранным инвесторам. Возникают «ножницы» в уровнях инвестиционных доходов, получаемых «богатой» страной и выплачиваемых ею за рубеж.

4. В создании этих «ножниц» участвуют различные государственные, частные и международные институты, подконтрольные «богатой» стране. Среди них МВФ, рейтинговые агентства («большая тройка»), аудиторские компании («большая четверка») и т. д.

5. Важнейшим звеном в механизме «ножниц» выступают центральные банки, которые могут влиять на валютные курсы национальных денежных единиц, создавая на периферии мирового капитализма «обвалы» местных валют и, наоборот, искусственно поддерживая завышенные курсы валют «богатых» стран.

Наглядно действие нового инвестиционного механизма эксплуатации «богатыми» странами периферии мирового капитализма видно на примере США. Как мы уже отметили, эта страна в системе международного движения капитала уже почти в течение трех десятилетий выступает чистым должником. Между тем, на протяжении всего этого периода инвестиционные доходы, поступавшие в США из-за границы всегда превышали инвестиционные доходы, которые иностранцы получали от активов, размещаемых в американкой экономике. Приведу данные по платежному балансу США за 2014 год (млрд, долл.): доходы выплаченные другим странам – 58з>37; доходы, полученные от других стран -823,35. Таким образом, будучи крупнейшим в мире чистым импортером капитала, Соединенные Штаты сумели получить чистый доход от международного инвестиционного обмена в размере 240 млрд. долл.

Можно заключить, что за сто лет с того времени, когда Лениным был сформулирован третий экономический признак империализма, механизмы международного инвестиционного обмена претерпели радикальные изменения. Не изменилась лишь эксплуататорская, паразитическая природа международного движения капитала, продолжающего служить интересам горстки империалистических государств. Ленин вывоз капитала сто лет назад называл «паразитизмом в квадрате». Про современное международное движение капитала можно сказать, что это «паразитизм в кубе».