© ООО «ЦИПСиР», 2013

© ООО «КноРус», 2013

Обращение к читателям

В настоящее время ученые, политики, экономисты-практики приходят к мнению об особой роли фактора доступности финансовых услуг в борьбе с бедностью и в решении других социальных задач.

Правительство Российской Федерации, так же как и правительства многих стран, последовательно проводит в жизнь политику повышения доступности финансовых услуг. Этот курс отвечает международным обязательствам нашей страны, принятым в ноябре 2010 г. на Сеульском саммите Группы двадцати (G20). С целью повышения устойчивости экономического развития, создания рабочих мест и снижения рисков Группы двадцати (G20) приняла так называемый Сеульский консенсус, в котором названы приоритеты государственной политики по следующим направлениям: дефицит инфраструктуры, волатильность продовольственного рынка и расширение доступа к финансовым услугам.

Столь пристальное внимание мирового сообщества к проблеме обеспеченности населения финансовыми услугами объясняется осознанием важности включения каждого гражданина в экономические процессы, особой роли активного сотрудничества всех категорий населения с финансово-кредитными организациями. Для достижения поставленной цели требуются комплексные решения в отношении целого ряда вопросов: качества доступа, приемлемости продуктов и цен на финансовые услуги, досягаемости точек их продаж. Одним из направлений такого комплексного решения является широкая экспансия поставщиков финансовых услуг как в территориальном разрезе, так и с точки зрения обеспечения данными услугами иных категорий граждан. В представленной работе значительное внимание обоснованно уделяется раскрытию роли микрофинансирования в решении проблемы доступности финансовых услуг в интересах государственных социально-экономических задач повышения благосостояния населения.

Перспективы развития микрофинансирования в России непосредственно связаны и с решением проблемы устойчивости финансовой системы, неотъемлемыми элементами которой являются сегодня микрокредитные и микрофинансовые организации. Понятно, что доминирующим поставщиком финансовых услуг населению был и остается в России банковский сектор. На него приходится основной объем операций по кредитованию и приему во вклады сбережений граждан, расчетов и переводов. Вместе с тем банковский сектор не в состоянии полностью удовлетворить потребность всех слоев населения в финансовых услугах – для этого необходимы новые формы финансовых организаций. В России согласно законодательству микрофинансовые услуги реализуются через кредитные кооперативы и микрофинансовые организации. Развитие института микрофинансирования в нашей стране настоятельно требует анализа вопросов, связанных с рисками микрофинансовой деятельности, возможностями их минимизации, регулированием микрофинансовой деятельности в целом. В представленной работе эти вопросы также нашли свое отражение, что, несомненно, привлечет внимание как практиков, так и представителей регулирующих органов.

Следует заметить, что в связи с относительной молодостью рынка микрофинансирования в современной России научных публикаций по данной тематике не так много. Предлагаемая читателю работа подготовлена в основном учеными Финансового университета, которые продолжают исследования в направлении выработки рекомендаций по совершенствованию экономической и правовой основы деятельности микрофинансовых организаций и развитию микрофинансовой деятельности России.

Книга будет полезна как ученым, занимающимся проблемами микрофинансовой деятельности, так и практикам, работающим в данной сфере. Взаимодействие теории и практики микрофинансирования, ученых и представителей микрофинансовых организаций, органов контроля и надзора, кредитных и государственных учреждений, а также различных ассоциаций, в первую очередь НАУМИР, приведет к ускорению темпов развития и устойчивой работе микрофинансовых организаций в России.

Ректор Финансового университетапри Правительстве Российской Федерации,доктор экономических наук, профессорМ.А. Эскивдаров

Вступительное слово

Несмотря на то что мировая история современного микрофинансирования насчитывает уже четыре десятилетия, а масштабы индустрии измеряются сотнями миллионов клиентов, в России этот сегмент финансового рынка только вступил в период своего интенсивного роста.

Принятые в последние годы законы о микрофинансовых организациях и кредитных кооперативах, современное регулирование национальной платежной системы создают нормативно-правовую основу для развития новых секторов экономики, а высокая потребность в финансовых услугах со стороны начинающих предпринимателей и широких слоев населения формирует общественный запрос, удовлетворить который с должным уровнем качества может только сильная и устойчивая финансовая индустрия.

По оценкам Национального агентства финансовых исследований (НАФИ), доля граждан, не имеющих доступа к стандартным банковским продуктам, составляет более 25 % взрослого населения страны. Для начинающих предпринимателей ситуация выглядит еще острее – проблема недостаточности стартового капитала в силу низкого уровня накоплений граждан остается одной из главных нерешенных задач, сдерживающих развитие малого бизнеса.

Особенно значима проблема недофинансирования для малых городов и сельской местности, где проникновение финансовых институтов сопряжено с необходимостью сокращения их издержек при сохранении достаточной эффективности. В связи с этим развитие микрофинансирования как одного из инновационных финансовых инструментов имеет большое значение для решения широкого спектра социально-экономических задач.

За последние несколько лет микрофинансирование в частности и повышение доступности финансовых услуг в целом стало одним из важных приоритетов стран Группы двадцати (G20). Так, принятые лидерами стран Большой двадцатки в 2009 г. Принципы инновационной финансовой доступности, получившие дальнейшее развитие в Сеульском консенсусе G20 от 2010 г., не только означали признание важности повышения доступности финансовых услуг, но и привели к формированию определенных обязательств как на международном, так и на национальном уровне. Первые трансформировались в разработку на уровне Всемирного банка и других международных институтов развития набора индикаторов финансовой доступности, с помощью которых можно было бы измерять и корректно сравнивать ее уровень в разных странах мира. Реализация же национальных планов повышения финансовой доступности привела к тому, что Россия за короткое время совершила качественный скачок как в формировании законодательного регулирования сферы финансовых инноваций, так и в практическом внедрении перспективных финансовых инструментов, в числе которых не только микрофинансирование, но и электронные деньги, банковские агенты и мобильные платежи.

При этом развитие финансовых институтов и технологий неразрывно связано с появлением новых вопросов, требующих продуманных и эффективных ответов. Это становится особенно значимым, когда речь идет о проверке на практике концепций и гипотез, заимствованных из зарубежного опыта и не прошедших достаточной апробации в российских условиях. Недооценка рисков может привести к серьезным ошибкам в функционировании предложенной модели, но их правильное выявление в свою очередь требует эффективного прогнозирования на основе глубокой научной дискуссии.

Все это открывает широкое поле для изучения микрофинансирования в России, в том числе финансовой и социально-экономической составляющих этого института. Однако в силу молодости рынка количество отечественных научных работ, посвященных данной теме, пока невелико.

Предлагаемая вниманию читателя работа представляет собой одну из первых попыток комплексного анализа и осмысления микрофинансирования в России в его финансовом, экономическом и социальном контекстах, применения существующих международных методических подходов к российской реальности. Большое внимание уделяется анализу рисков микрофинансирования и мерам по их контролю, что делает книгу полезной для регуляторов микрофинансовой деятельности.

Попытки объективно рассмотреть самые острые вопросы микрофинансирования, будь то проблема установления самоокупаемых процентных ставок или баланса социальной и экономической целей в деятельности микрофинансовых институтов, вызывают безусловный интерес и поощряют дальнейшие исследования в этих областях. Особо хочу отметить, что авторы являются признанными специалистами в данной сфере, пионерами в исследовании вопросов микрофинансирования.

Книга будет полезна преподавателям, аспирантам и студентам экономических и правовых факультетов вузов, а также специалистам, интересующимся вопросами микрофинансирования, и широкой аудитории. Дальнейшее развитие этого рынка повлечет за собой и новые исследования, поэтому в завершение хотелось бы выразить надежду, что данная книга откроет серию публикаций о перспективах, проблемах и вызовах, связанных с повышением доступности финансовых услуг в России.

Ректор Академии народного хозяйстваи государственной службыпри Президенте Российской Федерации,член научного совета Российского советапо международным делам,заслуженный экономист РФ,доктор экономических наук, профессор,В.A. May

Введение

Становление информационного общества является одной из приоритетных задач руководства России, определяющей дальнейший вектор развития отечественной экономики. Своевременное решение этой задачи позволит заложить фундамент инновационного развития, в то время как нерасторопность и неэффективность принятия необходимых мер поставят крест на оптимистичных сценариях развития национальной экономики и определят ей соответствующее положение на международной арене.

Поскольку основой информационного общества является творческий потенциал граждан, необходимо обеспечить равные возможности для его реализации на всей территории страны. Однако в России пока не создано таких условий. Показатели валового регионального продукта на душу населения в различных регионах могут различаться в десятки раз.

Многочисленные исследования свидетельствуют о существующей зависимости между уровнем жизни населения и доступностью финансовых услуг. Как известно, в России подавляющее число финансовых учреждений сконцентрировано в крупных городах, преимущественно в Москве и Санкт-Петербурге, при этом некоторые территории финансовыми учреждениями не обслуживаются вовсе. Население таких территорий фактически исключено из происходящих в стране экономических процессов: реализация их творческого потенциала чрезвычайно затруднена. В результате имеющийся в стране творческий потенциал используется неэффективно, что препятствует становлению информационного общества.

Таким образом, одним из факторов, ограничивающих реализацию творческого потенциала граждан, является недостаточно развитая финансовая инфраструктура страны. Усилий банковской системы явно недостаточно для решения представленной проблемы, в том числе по ряду объективных причин. Необходимы новые формы финансовых организаций.

Таким образом, цель работы – аналитическая разработка проблем создания стимулирующих финансово-экономических инструментов развития информационного общества на примере микрофинансирования и способов их практической реализации.

Следовательно, разработка проблем становления микрофинансового института (МФИ) в качестве инструмента формирования информационного общества должно основываться на решении следующих задач:

• на основе анализа проблем и принципов формирования информационного общества определение роли микрофинансовых услуг в его развитии;

• проведение оценки адекватности существующей в России финансовой инфраструктуры потребностям развития информационного общества;

• исследование зарубежного и национального опыта развития и регулирования микрофинансовой деятельности;

• определение социальной и экономической роли коммерческих и некоммерческих микрофинансовых организаций в российской экономике;

• исследование рисков, присущих микрофинансовой деятельности, и проблем их регулирования;

• рассмотрение существующих механизмов рефинансирования микрофинансовой деятельности;

• исследование процесса формирования процентных ставок на рынке микрофинансирования и оценка возможностей микрофинансовых организаций (МФО) в части расширения предоставляемых услуг;

• исследование проблем формирования ресурсной базы микрофинансовых организаций и перспектив функционирования и развития микрофинансовых услуг как фактора развития и укрепления кредитной системы в России.

Основные положения данного исследования обсуждены на круглом столе «Проблемы развития микрофинансирования в России», проведенном Финансовым университетом 1 июня 2011 г., на Форуме социального бизнеса, организованном Российским микрофинансовым центром при поддержке Минэкономразвития России 20 октября 2011 г., а также отражены в ряде публикаций[1].

Глава 1

Роль микрофинансирования в решении социально-экономических задач повышения благосостояния населения

1.1. Повышение обеспеченности населения финансовыми услугами как инструмент становления информационного общества

Ужесточение глобальной конкуренции трансформирует мировую экономику и предъявляет повышенные требования к качеству производимого продукта. Чтобы занять свою нишу на международном рынке производители должны предложить товар или услугу, которые по качественным или ценовым характеристикам превосходят аналоги. Предложить такой продукт можно, лишь обладая соответствующими научно-техническими разработками.

В условиях ускоряющегося научно-технического прогресса предлагать такие разработки становится все труднее. Более глубокое изучение научных и технических проблем предъявляет повышенные требования к разработчикам технологий, которые должны упорядочивать и анали зировать все больший объем информации. Человеческие возможности небезграничны, а объем информации, которую необходимо обрабатывать при разработке каждой следующей технологии, увеличивается. Современные технические устройства, безусловно, помогают разработчику, однако пока они не в состоянии в полной мере заменить человеческий интеллект. В результате специализация разработчиков становится все более узкой, а потребность в людях, способных генерировать знания, возрастает.

Изменение экономических процессов оказывает влияние и на общество. Внедрение новых технологий способствует вытеснению ручного труда машинным: машины выполняют всю монотонную работу, не требующую интеллектуального участия, оставляя интеллектуальные операции человеку В экономике нового типа не остается места для низкоквалифицированных специалистов, занять достойное место можно, лишь обладая творческими способностями и производя знания.

Таким образом, в интересах обеспечения глобальной конкурентоспособности отечественной экономики и реализации ее инновационного сценария развития необходимо менять само общество, стимулировать его переход к следующему этапу – информационному обществу.

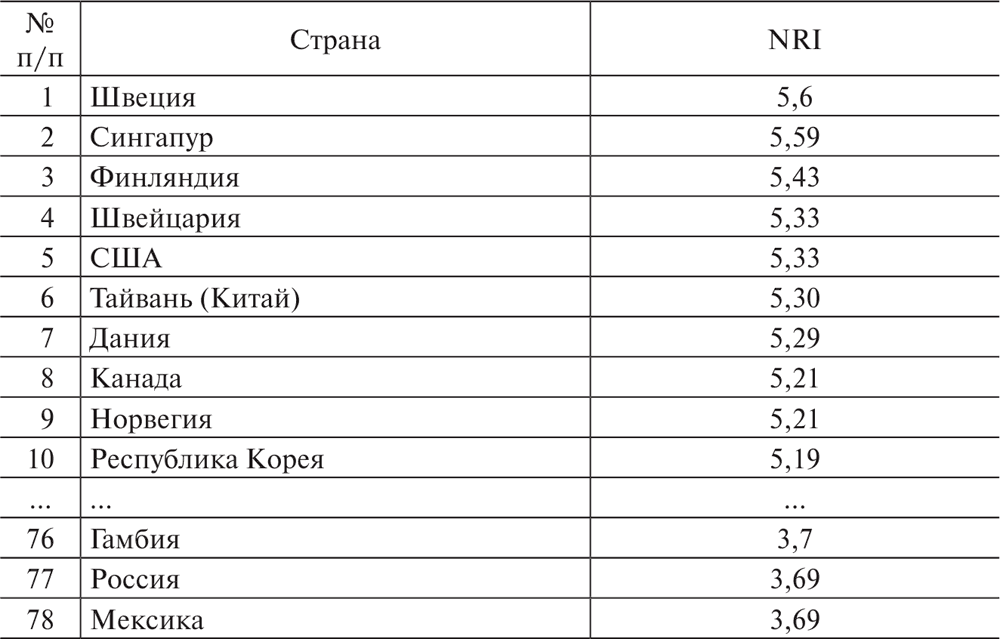

Исследователи European Institute of Business Administration (INSEAD) европейского института бизнес-администрирования разработали индекс The Networked Readiness Index (NRI), который позволяет оценить готовность страны к формированию информационного общества. Рейтинг некоторых стран представлен в табл. 1.1.

Таблица 1.1. Рейтинг стран по индексу NRI[2]

По соответствующему индексу Россия разместилась на 77‑м месте – между Гамбией и Мексикой, что существенно ниже не только стран группы БРИК (Китай, Индия и Бразилия, места рейтинга 36, 48 и 56 соответственно), но и стран, ранее входивших в состав СССР, таких как Литва – 42, Латвия – 52, Казахстан – 67, Азербайджан – 70, а также стран Восточной Европы, в которых, как и в России, в 90‑е гг. начались структурные преобразования экономики, таких как Словения – 34, Венгрия – 49, Польша – 62, Румыния – 65, Болгария – 68, Словакия – 69. Представленные данные свидетельствуют о недостаточном внимании, уделяемом в России проблемам формирования информационного общества.

В интересах становления информационного общества в России разработана государственная программа[3]. Решение задач, поставленных в данной программе, таких как развитие информационной инфраструктуры в стране, повышение доступности услуг Интернета и телевидения, облегчение доступа граждан к государственным и муниципальным услугам, поддержка отечественных производителей телекоммуникационного оборудования и программного обеспечения и т. д., безусловно, окажет положительное влияние на движение общества в заданном направлении. Однако, по мнению авторов, становление информационного общества в России невозможно без существенного повышения уровня доходов населения.

Фактором, препятствующим становлению информационного общества, является бедность. Из-за того, что в более богатых странах существуют иные представления о бедности и соответствующие стандарты, данные по различным регионам не всегда корректно сравнивать. Например, в США, по данным US Census Bureau, черта бедности для одинокого человека непенсионного возраста (до 65 лет) в 2009 г. составляла 11 161 дол. в год, а для семьи из четырех человек, включая двоих детей, – 21 756 дол.[4]

В то же время в Индии официальный уровень бедности различается для городского и сельского населения: для городских домохозяйств он составляет 144 дол. в месяц, а для сельской местности – 90 дол., поэтому, согласно государственной статистике, в бедности живут лишь 27,5 % индийцев, а если исходить из стандарта Всемирного банка (1,25 дол. в день на одного человека), то бедность охватывает уже 42 % населения Индии.

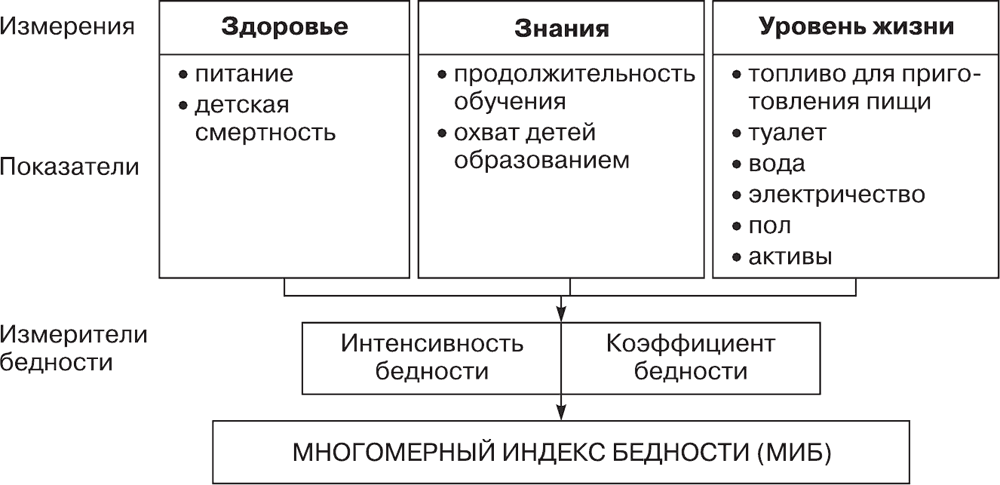

С 2010 года ООН ввела новый показатель – многомерный индекс бедности – МИБ (рис. 1.1).

Рис. 1.1. Многомерный индекс бедности[5]

Многомерный индекс бедности отражает как масштабы многомерной бедности, так и ее глубину, т. е. среднее число благ, лишение которых люди испытывают в одно и то же время. Он может быть использован для создания полной картины в отношении людей, живущих в условиях бедности, и позволяет делать сравнения как по странам и регионам, так и по всему миру, а также между этническими группами, городским (сельским) населением отдельной страны и по другим ключевым характеристикам домашних хозяйств и общин. МИБ опирается на последние достижения в области теории и представляет собой первый в своем роде глобальный показатель, предлагая ценное дополнение к традиционным измерителям бедности, основанным на доходах. Доклад о человеческом развитии, опубликованный 4 ноября 2010 г., приводит оценки для 104 стран с общим населением в 5,2 млрд (92 % населения развивающихся стран)[6].

Около 1,7 млрд человек в охваченных данной оценкой странах – ⅓ всего их населения – живут в многомерной бедности. МИБ замещает собой индекс нищеты населения (ИНН), публиковавшийся с 1997 г. Новаторский для своего времени ИНН использовал средние величины по странам для отражения суммарных благ в области здравоохранения, образования и уровня жизни. С его помощью все же нельзя было определить число индивидов, семей или более обширных групп населения, подверженных коллективному лишению благ.

МИБ, так же как и метод оценки с использованием черты бедности в 1,25 дол., является глобально сопоставимым измерителем бедности[7]. Каждый индивид, входящий в домохозяйство, классифицируется как бедный или небедный в зависимости от количества благ, которых он лишен. Эти данные затем агрегируются по домохозяйствам и составляют национальную меру бедности. Каждому лицу присваивается определенная сумма баллов в зависимости от того, какие лишения благ его домохозяйство испытывает по каждому из десяти компонентных индикаторов (d). Максимальный балл – 10, причем каждое измерение имеет равный вес. Для выявления «многомерного» бедняка показатели лишения благ по каждому домохозяйству суммируются, давая в итоге общий показатель лишения для домохозяйства. Порог в 3 балла, эквивалентный ⅓ индикаторов, обозначает линию разграничения между бедными и небедными. Если показатель равен 3 или более, то такое домохозяйство и каждый его член считаются многомерно бедными.

Домохозяйства с показателями от 2 до 3 относятся к уязвимым, или находящимся на грани многомерной бедности. Значение индекса многомерной бедности является результатом использования двух измерителей: многомерного коэффициента бедности и коэффициента интенсивности (или масштаба) бедности.

Коэффициент бедности Н определяет долю населения, являющегося «многомерно» бедным:

Н= q/n,

где q – численность «многомерно» бедных;

n – общая численность населения.

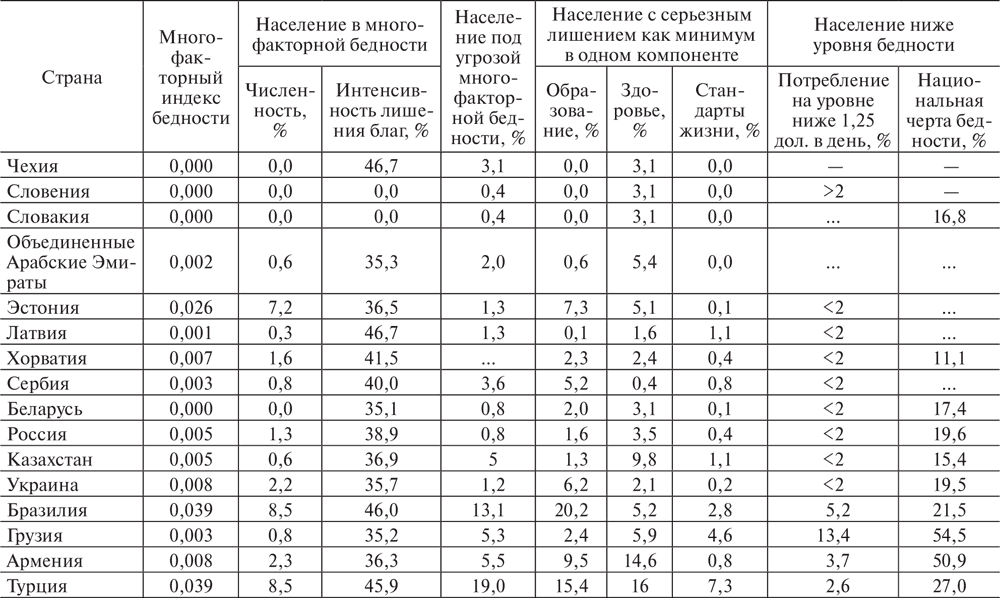

Представленные в табл. 1.2 данные свидетельствуют о значительном количестве бедных в России. Несмотря на то что лишь 1,3 % населения находится в состоянии многофакторной бедности, доля бедных, определенная по национальным стандартам, достигает 19,6 %.

Таблица 1.2. Многофакторный индекс бедности по выборке стран[8]

При этом граждане должны создать платежеспособный спрос на продукты информационного общества. Возможности создания такого спроса в России в значительной степени ограниченны. Так, величина ВВП на душу населения, рассчитанная по паритету покупательной способности, в 2010 г. в России составила около 15 900 дол. США, что является лишь 71‑м показателем среди стран мира[9]. Кроме того, необходимо также учитывать особенности формирования ВВП России, существенная часть которого формируется за счет экспорта ресурсов. Часть средств от этого экспорта стерилизуется в Фонде национального благосостояния, что дополнительно снижает платежеспособный спрос населения. Представленные данные свидетельствуют о том, что в настоящий момент в сравнении с зарубежными странами Россия обладает значительно меньшим потенциалом для формирования платежеспособного спроса населения на продукты, способствующие формированию инфраструктуры информационного общества.

Положение ухудшается высокой дифференциацией доходов населения страны в различных ее регионах. Так, величина валового регионального продукта на душу населения в наиболее благополучном по данному показателю регионе более чем в 25 раз превышает соответствующий показатель наиболее депрессивного региона[10]. Более того, как правило, депрессивные регионы характеризуются высокой безработицей, которая в некоторых случаях может достигать 50 %[11].

Фактически часть трудоспособного населения таких регионов оказывается исключена из происходящих в стране экономических процессов. При этом труд такого населения мог бы оказать положительное влияние на рост ВВП страны и соответствующее повышение платежеспособного спроса населения. Реализация творческого потенциала граждан могла бы способствовать становлению информационного общества в России и переходу экономики к инновационному сценарию развития. Отсутствие условий для такой реализации ведет к недоиспользованию имеющихся в стране творческих и трудовых ресурсов, что категорически недопустимо в условиях отставания платежеспособного спроса России от более развитых стран, а также в условиях роста глобальной конкуренции.

Занять достойное место на международной арене, как в политической, так и в экономической нише, сегодня можно, лишь прилагая максимум усилий для эффективного использования имеющегося в стране потенциала. Интенсификация глобальной конкуренции подталкивает нас к активным действиям, ставя перед выбором: или повышать эффективность использования внутренних ресурсов страны и создавать условия для изменения общества и сценария развития экономики, или отказаться от роли активного игрока на мировой политической арене, а в долгосрочном периоде, возможно, и поступиться суверенитетом.

В результате настанет момент времени, когда стране может просто не хватить имеющегося потенциала для перехода на качественно новый уровень развития экономики и общества. Необходимы незамедлительные и решительные действия для вовлечения всех категорий граждан в экономические процессы. Для этого необходимо устранить дифференциацию в уровне жизни в различных регионах и обеспечить равные возможности для реализации творческого потенциала граждан.

Создание равных условий для реализации творческого потенциала граждан невозможно без развитой финансовой инфраструктуры, обеспечивающей равный доступ к финансовым услугам населения во всех регионах нашей страны.

Предпримем попытку оценить степень адекватности российской финансовой инфраструктуры потребностям информационного общества. Для этого выберем ряд показателей, характеризующих доступность финансовых услуг в стране, оценим их применительно к России в целом, а также применительно к каждому субъекту РФ и сравним полученные значения с соответствующими эталонными значениями выбранных показателей. В качестве эталонных будем использовать показатели тех стран, которые в наибольшей степени приблизились к формированию информационного общества.

Развитость финансовой инфраструктуры может характеризовать ряд показателей. Это и число точек, где можно получить финансовую услугу, и масштаб деятельности финансовых учреждений, и структура осуществляемых ими операций.

Финансовые услуги сегодня можно получить как непосредственно в финансовом учреждении, так и через автономное устройство, предназначенное для оказания финансовых услуг. К числу таких устройств относят банкоматы и платежные терминалы, а также в последнее время и устройства мобильной связи. В отличие от последних двух через банкоматы можно осуществлять снятие наличных со счета, однако перечень финансовых услуг, доступных через терминал и мобильный телефон, также достаточно широк – это и оплата различных услуг: ЖКХ, мобильной связи, Интернет, и пополнение электронного кошелька, и оплата штрафов и т. д. Необходимо отметить, что устройства для оказания финансовых услуг предоставляют лишь отдельные услуги и пока не могут в полной мере заменить банковские учреждения. Ввиду законодательных ограничений отдельные операции, требующие проведения идентификации личности, например открытие банковского счета, можно осуществить лишь в банковских учреждениях.

Вместе с тем при проведении оценки обеспеченности населения финансовыми услугами необходимо учитывать количество автономных устройств для оказания финансовых услуг. Безусловно, финансовые учреждения не ограничиваются лишь банковскими учреждениями, включая в том числе микрофинансовые организации, кредитные кооперативы, ломбарды и др. Однако скудная статистика о деятельности таких организаций, особенно в региональном разрезе, не позволяет оценить ее масштаб. Таким образом, для оценки обеспеченности населения финансовыми услугами здесь и далее под финансовыми организациями будем понимать исключительно банковские учреждения. При этом масштаб деятельности финансовых организаций будем оценивать, определяя величину активов и пассивов финансовых учреждений, осуществляющих деятельность на определенной территории.

Анализ структуры финансовых операций также может помочь сформулировать вывод относительно развитости финансовой инфраструктуры. Как известно, более развитые финансовые системы характеризуются большей распространенностью безналичных платежей. Распространенность платежных карт среди населения также свидетельствует об уровне развития финансовой инфраструктуры. Соответственно для определения степени развитости финансовой инфраструктуры будем использовать число карт, распространенных среди населения, а также объем и количество безналичных операций.

Безусловно, предложенные показатели не дают исчерпывающей информации относительно степени развития финансовой инфраструктуры, однако они являются ключевыми и позволяют формировать мнение относительно состояния финансовой инфраструктуры в том или ином регионе. Таким образом, в интересах оценки степени развитости финансовой инфраструктуры будем оценивать следующие показатели:

1) число банковских учреждений;

2) объем активов банковской системы;

3) объем пассивов банковской системы;

4) число автономных устройств для оказания финансовых услуг (терминалы, банкоматы)[12];

5) количество пластиковых карт;

6) количество совершенных платежей;

7) объем платежей.

Для получения сопоставимых данных для различных территорий предложенные показатели будем рассчитывать с учетом численности проживающего на рассматриваемой территории населения.

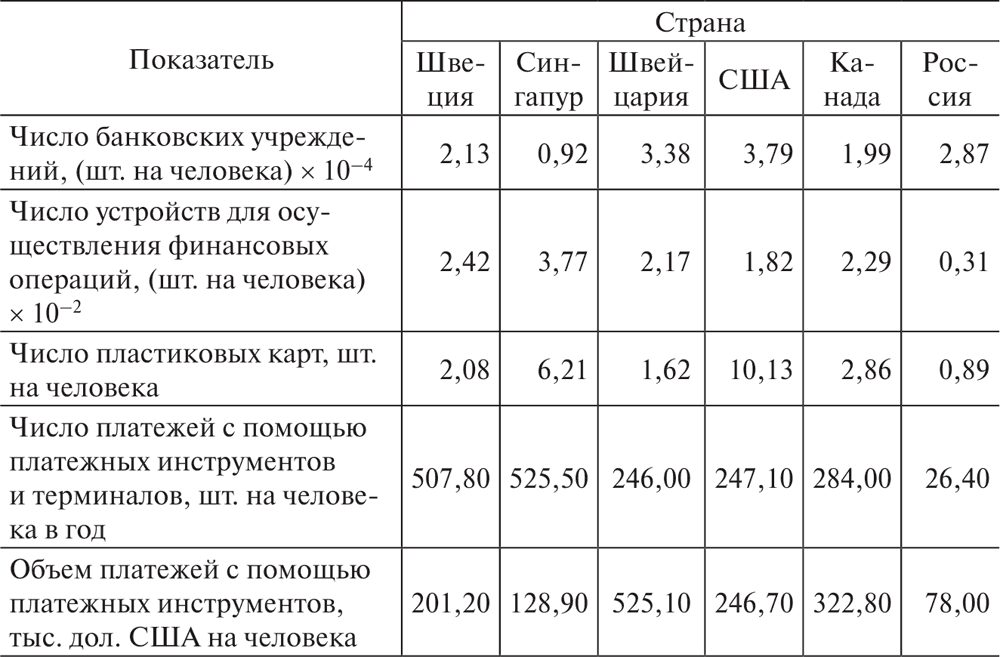

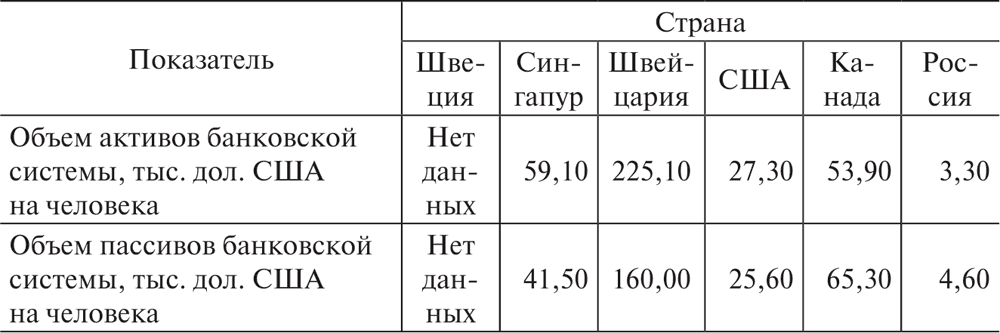

Полученные показатели сравним с эталонными значениями, в качестве которых будем использовать значения соответствующих показателей стран, в наибольшей степени приблизившихся к становлению информационного общества, по которым имеется достаточный объем статистической информации, а именно: Швеция, Сингапур, Швейцария, США, Канада[13]. Показатели развитости финансовой инфраструктуры некоторых стран представлены в табл. 1.3.

Таблица 1.3 Показатели развитости финансовой инфраструктуры некоторых стран[14]

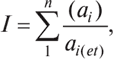

Необходимо отметить, что каждый из предложенных показателей в отдельности не дает представления относительно состояния финансовой инфраструктуры, для получения адекватной картины все показатели целесообразно рассматривать в совокупности. Для этого используем следующую формулу[15]:

где n – количество рассматриваемых показателей, влияющих на степень развитости финансовой инфраструктуры (в нашем случае их семь);

аi – значение рассматриваемого показателя;

ai(ef) – эталонное значение рассматриваемого показателя, определяемое как среднее значение соответствующих показателей стран (в нашем случае их пять), в наибольшей степени приблизившихся к становлению информационного общества.

Таким образом, чем больше значение данного индекса, тем более адекватным является уровень развития финансовой инфраструктуры. В случае полного отсутствия финансовых учреждений на определенной территории данный индекс будет равен нулю. При полном соответствии финансовой инфраструктуры потребностям информационного общества индекс примет значение 7. Теоретически значение предложенного индекса может и значительно превышать 7, однако практически такое превышение будет говорить о неадекватности выбора стран, показатели которых используются в качестве эталона.

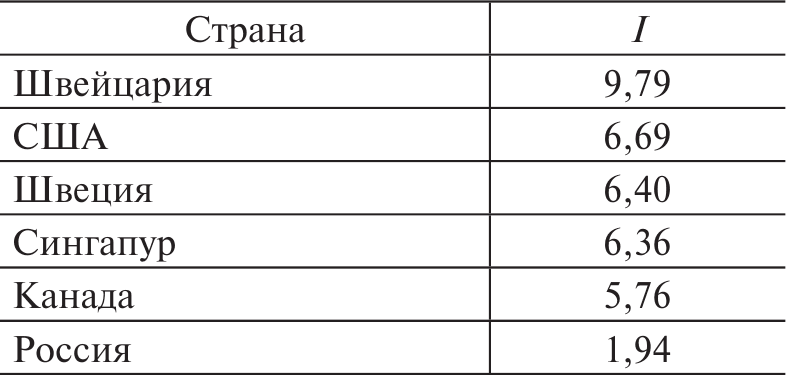

Значение предложенного коэффициента для стран, в наибольшей степени приблизившихся к становлению информационного общества, а также для России представлено в табл. 1.4.

Таблица 1.4 Коэффициент адекватности финансовой инфраструктуры потребностям информационного общества некоторых стран

Представленные данные свидетельствуют о том, что в настоящий момент уровень развития финансовой инфраструктуры далек от потребностей информационного общества. Рассматриваемый индекс России почти в 3 раза ниже соответствующего показателя Канады и в 5 раз ниже показателя Швейцарии. Таким образом, для формирования информационного общества в России необходимы существенные усилия по развитию финансовой инфраструктуры.