Экономический анализ деятельности предприятия. Ответы на экзаменационные вопросы

000

ОтложитьЧитал

1. Комплексный экономический анализ. Тематический анализ

Комплексный экономический анализ – это средство получения цельного знания о хозяйственной деятельности. Основными принципами комплексного анализа являются всесторонность, наличие единой цели, системность, согласованность и одновременность анализа.

Объектами комплексного управленческого анализа могут быть отдельные подразделения организации, стороны и сегменты деятельности, отдельные центры затрат, иные центры ответственности и организация в целом.

Комплексный анализ предполагает всестороннее изучение хозяйственной деятельности организации (снабжения, производства, продажи, потребления), использование различных видов анализа деятельности организации (производственного и финансового, сплошного и выборочного, прогнозного, ретроспективного, текущего, периодического и оперативного, анализа организации в целом и внутрихозяйственного и межхозяйственного сравнительного анализа, анализа внешнеэкономических связей, социально-экономического анализа, факторного и балансового, горизонтального, вертикального, трендового и коэффициентного, детерминированного и стохастического, функционально-стоимостного, технико-экономического анализа и др.).

Другое необходимое условие комплексности анализа – его единая цель, позволяющая объединить отдельные направления анализа, показатели и факторы производства в единую систему.

Целостность анализа и его целенаправленность характеризуют комплексный анализ как системный. Системность комплексного анализа проявляется также в логически обоснованной последовательности рассмотрения показателей хозяйственной деятельности. Причинно-следственные связи, формирующие конечные результаты производственно-хозяйственной деятельности организации и ее экономические показатели, являются основой для построения упорядоченной последовательности комплексного анализа.

Важнейший элемент методики комплексного анализа – использование программно-целевого метода решения сложных проблем. Это означает, что в комплексном экономическом анализе последовательно осуществляются следующие стандартные процедуры, – определение целей и задач анализа, построение факторных моделей анализируемых показателей, определение источников информации, распределение обязанностей между исполнителями, оценка и использование результатов анализа.

Тематический анализ отдельных показателей или групп показателей, отдельных сторон хозяйственной деятельности (снабжения, производства, сбыта), отдельных производственных и финансовых отношений (инвестирования, кредитования, аренды и т. д.) проводится прежде всего в целях регулирования и оперативного управления хозяйственной деятельностью как одной из главных функций управления. Тематический анализ может быть и перспективным (прогнозным), и текущим (ретроспективным), и наиболее эффективным в том случае, если он является составной частью комплексного анализа.

Разработка и внедрение методики комплексного анализа хозяйственной деятельности должны способствовать комплексному выявлению и оценке резервов организаций, отказу от исчисления чисто умозрительных «счетных» резервов, получаемых в результате локального, изолированного анализа отдельных показателей деятельности.

Комплексный управленческий анализ коммерческой организации, имеющей целью получение прибыли, учитывает все факторы получения прибыли и повышения уровня рентабельности, укрепления финансовой устойчивости, т. е. все блоки основных групп показателей. Он особенно необходим при формировании комплексного бизнес-плана, подведении итогов выполнения бизнес-планов, комплексной оценке хозяйственной деятельности.

2. Анализ снижения норм расхода материальных ресурсов

Влияние на выполнение установленных заданий по среднему снижению норм расхода сырья, материалов, топлива и энергии, проведению организационно-технических мероприятий анализируется по данным статистической отчетности или внутреннего учета для установления конкретных причин допущенного несоответствия фактической экономии против планируемой.

Анализ обеспечения организации материальными ресурсами производится на основе данных статистической отчетности и оперативных сведений служб снабжения по приобретению материалов и комплектующих изделий, а также ведется анализ на основе данных статистической отчетности по расходованию материалов и изделий по мере их использования. Для анализа привлекаются также данные извещений поставщиков о продукции, отгруженной в адрес организации, но еще не полученной.

При этом в организации проверяются поступившие материальные ценности, их соответствие счетам, принятым или оплаченным.

Особое место в анализе выполнения заданий по использованию материальных ресурсов занимает проверка реальности и экономической обоснованности планируемой потребности по видам материальных ресурсов. Для этого устанавливается соответствие норм расхода материалов на единицу продукции в натуральном выражении, применяемых в расчетах потребности материальных ресурсов при составлении планов материально-технического снабжения, нормам, отраженным в плановых калькуляциях себестоимости продукции.

Анализ данных организации по работе службы снабжения по приобретению материалов позволяет установить по каждому шифру материалов соответствие планируемых фондов снабжения организации реализации этих фондов. Составляемая справочная информация в службе снабжения о недогрузах материалов в разрезе поставщиков дает информацию о сумме и количестве недопоставленной продукции по отдельным группам материалов. Это позволяет проанализировать влияние замены недогруза необходимых материалов другими материалами.

Для проведения качественного анализа необходимо рассмотреть выполнение обязательств по поставкам материалов по видам, сортам, маркам и позициям, которые обозначены в плане снабжения общим понятием ассортимента и номенклатуры. Для такого анализа следует использовать предлагаемую ниже методику.

При анализе выполнения плана по номенклатуре (ассортименту) продукции устанавливаются причины нарушения планового ассортимента, а также определяется влияние нарушения планового ассортимента на выполнение плана производства и реализации продукции. Изменение плановой номенклатуры (ассортимента) часто бывает связано со стремлением организаций форсировать выпуск более выгодной (высокорентабельной, дорогой) продукции. Данные о выпускаемой продукции по полной номенклатуре можно получить из информации, представленной организацией в отчетах по статистике.

Анализ выполнения заданий по среднему снижению расхода материальных ресурсов может завершиться общей оценкой резервов объема производства и снижения себестоимости продукции за счет повышения эффективности использования материальных ресурсов. Анализ использования производственных ресурсов завершается обобщением резервов увеличения объема реализации и снижения себестоимости продукции за счет роста производительности труда и ликвидации непроизводительных выплат по заработной плате; повышения фондоотдачи, сокращения потерь рабочего и станочного времени и снижения расходов на содержание и эксплуатацию основных фондов; сокращения норм расхода сырья, материалов, топлива, энергии и снижения материалоемкости продукции.

3. Анализ рентабельности деятельности компании

Рентабельность – относительный показатель, определяющий уровень доходности бизнеса. Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности. Они характеризуют окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или потребленными ресурсами. Эти показатели используют для оценки деятельности предприятия и как инструмент в инвестиционной политике и ценообразовании. Показатели рентабельности:

1) окупаемость издержек производства и инвестиционных проектов;

2) рентабельность продаж;

3) доходность капитала и его частей.

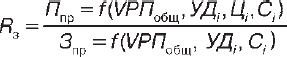

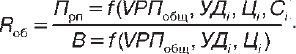

Рентабельность производственной деятельности R3 исчисляется путем отношения прибыли от реализации (Прп), или чистой прибыли от основной деятельности (ЧП), или суммы чистого денежного потока (ЧДП), включающего чистую прибыль и амортизацию отчетного периода, к сумме затрат по реализованной продукции (Зрп). Рентабельность продаж (оборота) рассчитывается делением прибыли от реализации продукции, работ и услуг, или чистой прибыли, или чистого денежного потока на сумму полученной выручки (В). Характеризует эффективность производственной и коммерческой деятельности: сколько прибыли имеет предприятие с 1 руб. продаж. Этот показатель широко применяется в рыночной экономике; рассчитывается в целом по предприятию и отдельным видам продукции. Рентабельность (доходность) капитала исчисляется отношением брутто-прибыли к среднегодовой стоимости всего инвестированного капитала (КL) или отдельных его слагаемых, – собственного, заемного, перманентного, основного, оборотного, операционного капитала и т. д.

В процессе анализа следует изучить динамику перечисленных показателей рентабельности, выполнение плана по их уровню и провести межхозяйственные сравнения с предприятиями-конкурентами. Уровень рентабельности производственной деятельности, исчисленный в целом по предприятию, зависит от трех основных факторов первого уровня, – изменения структуры реализованной продукции, ее себестоимости и средних цен реализации.

Факторная модель:

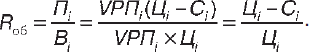

Уровень рентабельности отдельных видов продукции зависит от изменения среднереализационных цен и себестоимости единицы продукции:

Факторный анализ рентабельности оборота:

Уровень рентабельности продаж отдельных видов продукции зависит от среднего уровня цены и себестоимости изделия:

Аналогично осуществляется факторный анализ рентабельности капитала. Общая сумма брутто-прибыли зависит от объема реализованной продукции (VРП), ее структуры (Удi), себестоимости (Сi), среднего уровня цен (Цi) и финансовых результатов от прочих видов деятельности, не связанных с реализацией продукции и услуг (ВФР). Среднегодовая сумма основного и оборотного капитала (КL) зависит от объема продаж и скорости оборота капитала (коэффициента оборачиваемости Коб), который определяется отношением выручки к среднегодовой сумме основного и оборотного капитала. Чем быстрее оборачивается капитал на предприятии, тем меньше его требуется для обеспечения запланированного объема продаж, и наоборот.

4. Анализ финансовых вложений

Организации приобретают в большинстве случаев ценные бумаги других организаций на неопределенный срок. Эти инвестиции могут быть краткосрочными или долгосрочными. Построение аналитического учета должно обеспечить возможность получения данных о краткосрочных и долгосрочных активах.

К ценным бумагам относятся государственная облигация, облигация, вексель, чек, депозитный и сберегательный сертификаты, банковская сберегательная книжка на предъявителя, коносамент, акция, приватизационные ценные бумаги и другие документы, которые законодательством о ценных бумагах или в установленном им порядке отнесены к числу ценных бумаг.

Финансовые вложения в ценные бумаги принимаются к бухгалтерскому учету в сумме фактических затрат для инвестора. Фактическими затратами на приобретение ценных бумаг могут быть суммы:

1) уплачиваемые в соответствии с договором продавцу;

2) уплачиваемые специализированным организациям и иным лицам за информационные и консультационные услуги, связанные с приобретением ценных бумаг;

3) вознаграждений, которые уплачиваются посредническим организациям, с участием которых приобретены ценные бумаги;

4) расходов по уплате процентов по заемным средствам, используемым на приобретение ценных бумаг до принятия их к бухучету;

5) иных расходов, непосредственно связанных с приобретением ценных бумаг.

Вложения организации в ценные бумаги других организаций отражаются при составлении годового бухгалтерского баланса на конец года по рыночной стоимости, если последняя ниже балансовой стоимости.

Выбор метода учета инвестиций зависит также от того, насколько существенное влияние оказала эта операция на инвестора и установлен ли контроль над оперативной и финансовой деятельностью организации, акции которой были приобретены.

На сумму создаваемых резервов осуществляется запись по Дебету счета 91 «Прочие доходы и расходы» и Кредиту счета 59 «Резервы под обесценение вложений в ценные бумаги». При повышении рыночной стоимости ценных бумаг, по которым ранее были созданы соответствующие резервы, осуществляется запись по Дебету счета 59 и Кредиту счета 91. Аналогичная запись производится при списании с баланса ценных бумаг, по которым ранее были созданы соответствующие резервы. Аналитический учет резерва под обесценение вложений в ценные бумаги ведется по каждому резерву, что необходимо для проведения анализа по финансовым вложениям.

В конце каждого отчетного периода должны быть также определены и себестоимость, и рыночная стоимость ценных бумаг.

В процессе анализа эффективности финансовых вложений изучаются объем и структура инвестирования в финансовые активы с определением темпов роста, доходности финансовых вложений. Доходность ценных бумаг сравнивается также с гарантированным доходом, в качестве которого принимается ставка рефинансирования Банка России либо процент по государственным облигациям или казначейским обязательствам.

Оценка и прогнозирование экономической эффективности приобретенных или приобретаемых ценных бумаг могут быть произведены посредством определения текущей рыночной цены (по которой возможно приобретение) и внутренней стоимости (исходя из субъективной оценки каждого инвестора) или посредством расчета относительно доходности.

Текущая внутренняя стоимость – это отношение ожидаемого возвратного денежного потока за определенный период к ожидаемой или требуемой норме доходности по финансовому инструменту с учетом числа периодов получения доходов.

Если сумма инвестиционных затрат, т. е. рыночная стоимость ценной бумаги, будет выше текущей стоимости, держателю этой ценной бумаги выгодно ее продать, но инвестору в этом случае приобретать ее нет выгоды.

5. Оперативный анализ

Оперативный анализ – вид управленческого экономического анализа, а его главной составляющей является оперативный анализ себестоимости. Оперативный анализ себестоимости предназначен для формирования системы аналитической информации, составляющей базу для принятия управленческих решений в режиме немедленного реагирования, направленных на совершенствование производственных процессов с целью оптимизации затрат на производство и реализацию продукции.

В качестве объектов оперативного анализа предлагаются общие показатели себестоимости продукции – затраты на рубль продукции, себестоимость сравнимой товарной продукции, калькуляционные статьи затрат, прямые затраты, технико-экономические факторы изменения себестоимости продукции, отклонения от норм по элементам затрат.

Оперативный анализ себестоимости продукции исходя из его определения должен представлять собой процесс систематического изучения хода выполнения плановых (нормативных) заданий с целью своевременного вмешательства в необходимых случаях в процесс производства для устранения факторов, негативно влияющих на производственные затраты, и усиления положительных.

Иными словами, оперативный анализ себестоимости продукции, так же как и другие виды анализа, следует ориентировать на нужды управления затратами. Поэтому содержание оперативного анализа себестоимости продукции необходимо увязывать с программами предпланового и итогового анализа.

Задачами оперативного анализа производственных затрат являются постоянный контроль за соблюдением плановых заданий, определение отклонений от норм по важнейшим статьям калькуляции и по элементам затрат, установление причин и виновников, вызвавших эти отклонения.

Оперативный анализ основывается на данных первичного учета, непосредственного наблюдения за процессами хозяйственной деятельности. Вследствие этого с его помощью легче вскрывать причины недостатков в работе и определять конкретных виновников, своевременно принимать соответствующие меры. Особенностью оперативного анализа является то, что он осуществляется в системе оперативного управления производством, т. е. до окончания месяца, когда еще отсутствует фактическая информация за отчетный месяц и ежедневные отклонения от норм взаимно не погашены в месячной отчетности.

Оперативный анализ направлен на изучение первичных краткосрочных причинно-следственных связей в управляемом объекте, результаты которых отражаются в оперативном учете. В анализе применяется преимущественно индуктивный метод исследования управляемых объектов, т. е. от выявления и измерения отдельных факторов и первичных причин к общему отклонению фактической себестоимости от плана. Это связано с отсутствием и часто невозможностью получения учетной информации о фактической величине затрат в оперативном цикле управления. Управленческие решения принимаются со значительным опозданием, что нередко приводит к перерасходу средств и, следовательно, к невыполнению планов по себестоимости продукции и прибыли.

Оперативный анализ является одним из видов экономического анализа и отличается в основном периодом времени, который он охватывает при изучении хозяйственной деятельности организаций. Поэтому оперативно анализируемые показатели не могут существенно отличаться от показателей, используемых при предварительном и итоговом анализе, т. е. можно говорить не о создании каких-то особых показателей, а об относительно обособленной их системе, образуемой путем детализации во времени обычных частных и обобщающих показателей. Выбор показателей должен как можно полнее удовлетворять требованиям оперативного регулирования хода производства и управления затратами.