Для кого и о чем эта книга. Концентрат знаний об инвестировании

Дорогой друг, приветствую!

Меня зовут Николай Мрочковский. С 2005 года я занимаюсь инвестированием. Сначала это была фоновая деятельность. Постепенно перешла в основную.

Данную книгу я постарался сделать максимально концентрированной. Минимум «воды» и дополнительных поясняющих историй, которыми зачастую изобилуют книги образовательного характера.

В каждом разделе будет именно главное, что необходимо знать по теме для понимания инструмента и принятия решений.

Книга состоит из четырех основных разделов.

1. Финансовый фундамент – базовые принципы построения благосостояния. Без этой основы нырять непосредственно в инвестиционные инструменты не рекомендую.

2. Инвестиции в недвижимость (25 стратегий) – в этой части разберем различные возможности, которые дает недвижимость для инвесторов, для создания пассивного дохода и наращивания капитала.

3. Инвестиции на фондовом рынке – акции, облигации, фонды, IPO и другие инструменты, доступные через биржу.

4. Инвестиции в бизнес-проекты/займы – стратегии, связанные с прямым инвестированием.

Невозможно объять необъятное в одной книге, и, возможно, вам захочется большего – для этого будет видеосопровождение. Во многих главах будет вставлен QR-код – перейдите по ссылке и посмотрите видео, в котором гораздо более глубоко и подробно будет рассказано о том или ином вопросе.

Чтобы понять, как это работает, давайте попробуем начать с небольшого приветственного слова.

Полезного чтения и удачных инвестиций!

Николай Мрочковский

Зачем нужно инвестирование

1. Создать пассивный доход и получить финансовую свободу

Подавляющее большинство людей всего мира живут по одному и тому же сценарию «крысиных бегов» – живут от зарплаты до зарплаты, стремясь только за счет активного дохода обеспечить свое существование. И при этом тут же тратят все, что зарабатывают, а зачастую даже больше, с удовольствием копая себе уютную долговую яму.

Мечты, связанные с финансовым благополучием, так и остаются мечтами. Достичь финансовой свободы, следуя этому пути, практически невозможно.

Почему? Неважно, сколько денег вы зарабатываете, важно, сколько у вас остается и как вы умеете преумножать деньги и создавать пассивный доход.

Именно стабильный пассивный доход, который приходит к вам независимо от того, где, как и чем вы занимаетесь (например, недвижимость, сдаваемая в аренду), формирует путь к финансовой свободе.

Достаточный пассивный доход дает возможность выбирать – где, как и чем вам заниматься. Кроме того, очень сильно выручает в сложные периоды жизни, когда вдруг резко падает доход (например, увольнение или проблемы со здоровьем).

2. Позаботиться о пенсии – чем раньше, тем лучше

Скорее всего, рано или поздно вы вступите в третью фазу жизни – когда силы, энергия и здоровье для повседневной работы уже не те. Зарабатывать активным трудом будет уже намного сложнее. Или как минимум будет желание снизить нагрузку.

Пенсия государства? Спросите у более старших родственников – какая это сумма. Устроит ли вас жизнь на нее? Подозреваю, что нет.

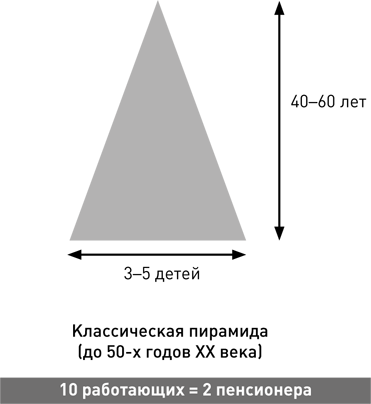

Причем ждать решения от государства вряд ли стоит. Проблема не только и не столько в воровстве, взятках, бестолковости решений тех, кто у руля, как это часто принято считать. Есть фундаментальная причина. Она четко видна на рисунках ниже.

Рис. 0.1. Классическая демографическая пирамида XX века

Рис. 0.2. Сегодняшняя демографическая ситуация в развитых странах

Когда стартовала пенсионная система в середине прошлого века, детей в семьях было много, продолжительность жизни оставалась еще достаточно короткая. На 10 работающих приходилось в среднем два пенсионера.

Естественно, отчислений пяти трудящихся было достаточно, чтобы прокормить одного неработающего человека.

Сегодня тех, кто «кормит» (активно работающие люди), становится все меньше, а число пассивных членов общества, нуждающихся в поддержке, наоборот, растет с каждым днем. Конечно, когда 1,7 человека вынуждены, помимо себя, прокармливать одного пенсионера, то рассчитывать на какие-либо серьезные пенсии очень и очень сложно.

Итого: не позаботитесь сегодня о себе в преклонном возрасте сами – есть высокий шанс оказаться в бедности или стать обузой для детей.

Кто-то на это возражает: а что, если я не доживу, все будет зря? Да, такое тоже возможно, все-таки жизнь весьма непредсказуема. Но что, если доживете (все-таки шансы на это гораздо выше предыдущего варианта)? Оказаться в пожилом возрасте без денег – грустная перспектива.

Конечно, пенсия далеко не единственная цель. Многие люди хотят получить свободу гораздо раньше. Уйти с нелюбимой работы, больше путешествовать, работать не по 12 часов в день без выходных в своем бизнесе, а в более спокойном темпе, посвящать время своим хобби, семье, общению с родными.

А для этого нужны деньги (стабильный доход) и время – желательно, чтобы доход был еще и пассивным.

Каково решение и при чем здесь инвестирование

Есть два типовых сценария, как живут люди.

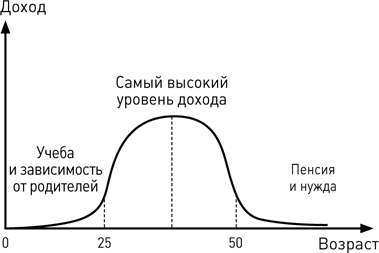

Рис. 0.3. Сценарий № 1 – жизни большей части населения

Рис. 0.4. Сценарий № 2 – жизни того, кто заботится о своем будущем

Сценарий № 1 – жизнь большей части населения

Всю жизнь человека можно разделить на три основных этапа.

1. Первые 20–25 лет – мы зависим от других людей, как правило родителей, уровень наших доходов еще очень мал.

2. Затем, в среднем от 25 до 50 лет, идет наиболее активный период, когда мы полны сил и энергии, уровень наших доходов максимален.

3. После 55–60 (у кого-то раньше, у кого-то позже) наступает вновь пассивный период – старость. Уровень активных доходов, как правило, неуклонно снижается, силы уже далеко не те, а расходы на поддержание здоровья возрастают.

Сценарий № 2 – жизнь того, кто заботится о своем будущем

Регулярно отчисляя часть дохода в активный период жизни, мы можем создать солидный капитал. Этот капитал будет приносить пассивный доход, необходимый для достижения финансовой свободы и спокойной, обеспеченной жизни в пожилом возрасте (вполне вероятно, и раньше, но это уже зависит от стартовой точки и регулярно отчисляемых сумм).

Именно так поступает большинство пенсионеров из ряда развитых стран (где данная культура – регулярного инвестирования – уже давно присутствует и встроена в государственные пенсионные механизмы, например норвежский пенсионный фонд).

Вам наверняка доводилось встречать группы иностранных туристов, в основном состоящих из пожилых людей, фотографирующих все вокруг. Это пенсионеры, которые живут за счет созданного в активный период жизни капитала. И живут очень неплохо!

Они останавливаются в лучших отелях, много путешествуют (насколько позволяет эпидемиологическая обстановка, конечно), посещают самые «дорогостоящие» страны и т. д. При этом совершенно не беспокоясь о своем финансовом состоянии. Просто потому, что уже создали себе прочный финансовый фундамент. И бояться в финансовом плане им больше нечего, остается наслаждаться благами жизни, не заботясь о деньгах.

К сожалению, подобная культура еще только начинает развиваться в нашей стране.

Почему стоит начать как можно раньше

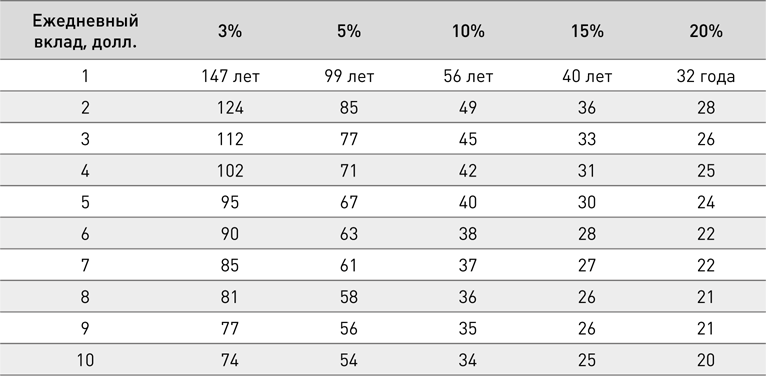

Знаете ли вы классический пример, что, инвестируя всего лишь один доллар в день в течение 32 лет под 20% годовых, вы получите 1 млн долларов?

И это не фокус, а простая математика со сложным процентом, который с течением времени лавинообразно увеличивает ваши вложения.

Можно ли научиться выделять на инвестирование хотя бы один доллар в день (или эквивалентную сумму в местной валюте)? Полагаю, да, можно, для любого из нас!

20% годовых? Здесь уже возникают вопросы – не всегда такую доходность удастся достигнуть, но это можно компенсировать тем, что начнете откладывать несколько большую сумму (например, не 1 долл., а 1,2 долл. в день) или удовлетворитесь меньшим итоговым капиталом. В последующих частях книги мы поговорим о разных вариантах инвестирования, которые могут давать доходность заметно выше ставок по банковским депозитам.

Ниже приведу небольшую таблицу для понимания, на что можно рассчитывать, инвестируя 100 руб. в день (примерный эквивалент 1$).

Конечно, таблица упрощенная, здесь не учтены инфляция и многие другие факторы. Но эти моменты мы решим, когда дойдем до раздела «Калькулятор создания капитала» (например, в Принципе 12 в первом разделе), где я дам вам готовую таблицу для расчета.

Таблица 0.1. Какой капитал можно создать, инвестируя 100 р. в день (3000 р. в месяц)

Забегая немного вперед, можете посмотреть ее уже сейчас (ссылка на саму таблицу приведена в описании под видео).

Ключевые факторы успеха

Теперь давайте обсудим важнейшие принципы, на которых будет строиться наш будущий капитал:

• время;

• сложный процент;

• сумма стартовых и регулярных инвестиций.

Эти фундаментальные основы успеха в области инвестирования позволяют практически любому человеку обеспечить себе финансовое благополучие.

Единственное условие – вы должны четко усвоить простые, но чрезвычайно эффективные правила (которые мы разберем в разделе «Финансовый фундамент») и твердо следовать им. Придерживаясь этих правил, вы с очень большой вероятностью достигнете финансовой свободы.

Таким путем прошли уже очень многие ныне преуспевающие люди. Вы можете повторить их путь.

Время работает на вас

Время – ваш друг. Выделите на себя все то время, которое только сумеете. Начните инвестировать, когда вам исполнится двадцать, и пусть даже сначала это будут лишь небольшие суммы, никогда не останавливайтесь. Регулярные инвестиции должны стать вашей привычкой. В суровые времена они позволят вам сохранять темп, а сложный процент поможет.

Джон Богл

Даже если вы очень талантливы и прилагаете большие усилия, для некоторых результатов просто требуется время: вы не получите ребенка через месяц, даже если заставите забеременеть девять женщин.

Уоррен Баффет

Когда мы задумываемся о вложении денег, нельзя забывать о том, что

инвестирование на короткие промежутки времени является весьма рискованным мероприятием.

Так, в многолетней истории мирового рынка ценных бумаг найдется немало примеров длительного падения, когда в течение долгого времени о росте приходилось только мечтать. Поэтому далеко не факт, что, войдя на короткий срок в какую-либо инвестиционную стратегию, вы не попадете в один из таких периодов.

При этом существует исследование, которое показывает, что на периоде 15 лет на фондовом рынке вероятность потери нулевая. То есть не было ни одного 15-летнего периода за всю историю существования бирж, когда бы рынок не рос. Думаю, стоит добавить в противовес.

Не рекомендую вам рассматривать фондовый рынок как инструмент для капиталовложений на срок менее пяти лет.

Необходимо помнить о том, что время – наш верный союзник, который всегда поможет существенно снизить риски при инвестировании.

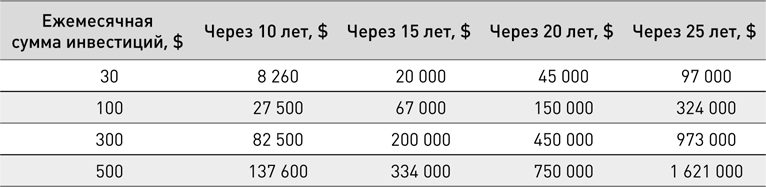

Давайте представим, что мы готовы инвестировать по 300 долл.[1] ежемесячно в течение 10 лет, ориентируясь на среднюю доходность 15% годовых. В результате мы сформируем капитал около 82 тыс. долл. Но, допустим, мы не можем себе позволить инвестировать 300 долл., нам доступно лишь 100 долл. в месяц. Казалось бы, срок создания такого же капитала должен также увеличиться в три с лишним раза, то есть до 30 лет.

Но на самом деле нам понадобится всего 16 лет (то есть на 6 лет больше, а не на 20!). В этом и заключается волшебный эффект времени и сложного процента, который способен любого человека сделать богатым.

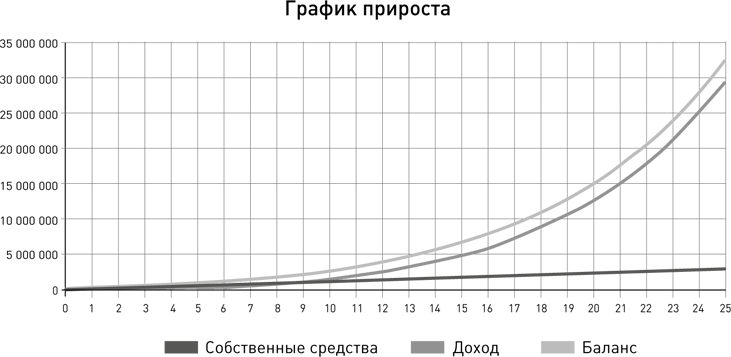

Посмотрите примеры того, как увеличивается капитал в зависимости от сроков инвестирования (табл. 0.2, 0.3).

Таблица 0.2. Какой капитал можно создать, инвестируя различные суммы под 15% годовых[2]

Таблица 0.3. Как вклады различного достоинства способны превратиться в 1 млн долл. (при ежемесячной капитализации процентов)

Помните о магическом эффекте времени, который в инвестициях всегда работает на нас. Инвестируйте на продолжительные отрезки времени.

Сложный процент

Сложный процент (или капитализация процентов) – причисление процентов к основной сумме инвестиций, позволяет далее реализовать начисление процентов на проценты.

Пример – 10 тыс. руб. вложены по ставке 12% годовых (1% в месяц) с капитализацией процентов.

В первый месяц будет начислен 1% = 100 руб. Во второй месяц базовая (или рабочая) сумма будет уже 10 000 + 100 = 10 100 руб.

И 1% во второй месяц будет начислен уже на эту сумму. То есть 10 100 × 1% = 101. Итоговая базовая сумма к концу второго месяца 10 100 + 101 = 10 201.

Таким образом реализуется эффект снежного кома. С каждым прошедшим периодом растет базовая сумма инвестиций, на которую далее начисляется процент (также растущий в абсолютных цифрах).

Почему сложный процент так важен? Отсутствие этого эффекта свело бы всю прелесть инвестирования к нулю. Сроки создания солидных капиталов с нуля увеличились бы в разы и зачастую стали бы намного превышать возможности человеческой жизни.

Чтобы не утруждать вас словесными доказательствами, обсудим принцип работы простых и сложных процентов на классическом примере.

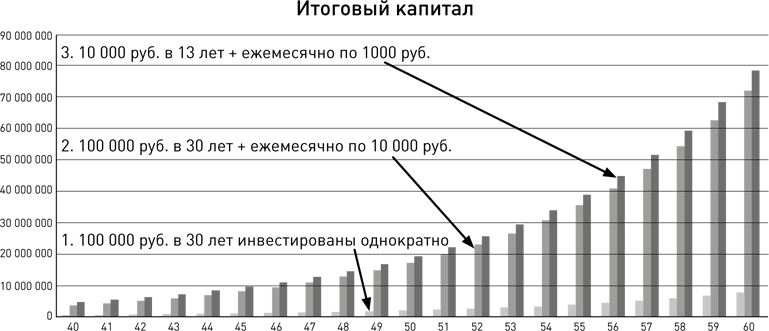

Взрослый человек – 30 лет. Решает создавать себе капитал. В 30 лет делает первоначальное вложение 100 тыс. руб. (стартовый капитал). Далее инвестирует ежемесячно по 10 тыс. руб. Всего к 60 годам он проинвестирует собственных денег 3,7 млн руб.

В этот же момент подросток, которому 13 лет, откладывает

10 тыс. руб. стартовый капитал + каждый месяц инвестирует по 1000 руб. Всего к 60 годам он проинвестирует 574 тыс. руб.

Кто будет в лидерах по капиталу к 60 годам при среднегодовой доходности 15%?

Казалось бы, взрослый и вложил на старте, и каждый месяц инвестирует в 10 раз большую сумму, он должен победить.

Но давайте посмотрим, что получается.

Три сценария

1. 100 тыс. руб. в 30 лет инвестированы однократно (для понимания контраста по сравнению с вариантом, когда мы добавляем ежемесячные дополнительные инвестиции).

2. 100 тыс. руб. в 30 лет инвестированы однократно плюс ежемесячно дополнительно инвестируем по 10 тыс. руб.

3. 10 тыс. руб. инвестированы в 13 лет плюс ежемесячно дополнительно инвестируем по 1000 руб.

По оси Х (горизонталь) указан возраст человека (период 40–60 лет), по оси Y (вертикаль) – созданный к этому моменту при трех разных сценариях инвестирования. Самые низкие столбики – сценарий 1 (100 тыс. инвестированы в 30 лет однократно), средние – сценарий 2 (100 тыс. инвестированы в 30 лет однократно плюс ежемесячно по 10 тыс. руб.), самые большие – сценарий 3 (10 тыс. инвестированы в 13 лет однократно плюс ежемесячно по 1000 руб.).

Рис. 0.5. Пример работы простых и сложных процентов – какой капитал будет создан к возрасту 40–60 лет

Рис. 0.6. Какой капитал будет создан при ежемесячном инвестировании 10 тыс. руб. при среднегодовой доходности 15%[3]

Пусть и с небольшим отрывом, но подросток выигрывает, хотя вкладывал в 10 раз меньшие суммы! Столь важное значение имеет срок инвестирования.

Каждый дополнительный год, который работают ваши деньги с эффектом сложного процента на длинных горизонтах, стремительно увеличивает итоговую накопленную сумму.

Возможно, кто-то из вас задумается о том, чтобы начать как можно раньше, например с рождения, формировать капитал для своих детей (например, на образование или квартиру), поскольку время будет очень сильно вам помогать.

В нашем примере, если бы подросток начал инвестировать со всеми теми же параметрами не в 13 лет, а в 1 год (родители за него), то его капитал к 55 годам составил бы не 39 млн, а все 209 млн!

При долгосрочных инвестициях сумма, рассчитанная по сложным процентам, значительно выше, чем по простым.

Как работает сложный процент

Сложный процент является восьмым чудом света. Тот, кто понимает это, зарабатывает его… тот, кто не понимает… платит его.

Альберт Эйнштейн

Разберем принцип сложных процентов чуть подробнее: проценты, начисленные на вложенный капитал по итогам определенного периода, увеличивают стартовый размер ваших вложений на начало следующего периода, а значит, и суммы будущих доходов.

Таким образом, следующий процент начисляется уже на первоначальный капитал плюс процент за прошлый период. Другими словами, «процент на процент».

То есть представьте, что вы инвестировали 10 тыс. руб. под 20% годовых. К концу года у вас имеется уже 12 тыс. руб., то есть на вас работает уже большая сумма.

И в следующем году вы получите 20% от 12 тыс., а не от 10 тыс., то есть 2400 (12 000 × 20%) годового дохода против 2000 в прошлом году.

В итоге к концу второго года у вас уже имеется 10 000 (стартовые) + 2000 (за 1-й год) + 2400 = 14 400, которые работают на вас.

И это нарастание происходит в прогрессии: реинвестированный доход приносит дополнительный доход, который реинвестируется и вновь приносит дополнительный доход, и этот процесс будет продолжаться до тех пор, пока вы продолжаете инвестировать полученный доход. Причем каждый последующий прирост будет больше предыдущего. Представляете, какой разгон наберут эти сложные проценты через 20 лет, да еще если и процентная ставка будет приличной?

Этот на первый взгляд простой и очевидный принцип «работы» денег является основным секретом создания и приумножения капитала. Именно он позволяет одному доллару, инвестируемому ежедневно под 20% годовых, через 32 года превратиться в 1 млн долларов.

Вы, наверное, уже поняли: чтобы механизм сложных процентов работал на вас в полную силу, необходимо наличие следующих неотъемлемых условий:

• реинвестирование полученного дохода;

• время – чем дольше вы инвестируете средства, тем больше скорость нарастания доходов.

Исходя из этого, можно сформулировать два важнейших правила инвестирования для создания капитала:

• начинать инвестировать как можно раньше и на длительный срок;

• постоянно реинвестировать полученный от инвестиций доход.

Не следует изымать полученный доход из оборота, до тех пор пока не достигнете своих целей. Процесс создания капитала без реинвестирования дохода будет проходить намного дольше, чем с ним.

Есть и еще один важный фактор в работе сложных процентов, который сильно влияет на эффективность инвестиций. Это процентная ставка – чем она выше, тем быстрее будет прирастать капитал и тем упорнее будут «трудиться» сложные проценты на вас.

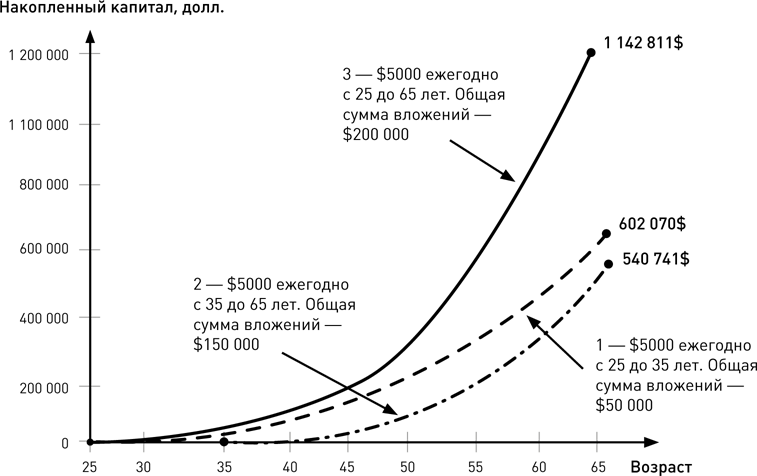

Сценарий 1 – 5000 долл. инвестируется ежегодно с 25 до 35 лет. Затем новые инвестиции прекращаются и работает только накопленная к этому моменту сумма. Всего за 10 лет сумма вложений 50 тыс. долл.

Рис. 0.7. Закон сложного процента ускоряет процесс накопления нужной суммы[4]

Сценарий 2 – 5000 долл. инвестируется ежегодно с 35 (до этого ничего не инвестируется) до 65 лет. Всего за 30 лет сумма вложений 150 тыс. долл.

Сценарий 3 – 5000 долл. инвестируется ежегодно с 25 до 65 лет. Всего за 40 лет сумма вложений 200 тыс. долл.

Правило 72 – за сколько лет удвоятся ваши инвестиции?

Существует удобное правило – «правило 72».

Количество лет, необходимое для того, чтобы ваш капитал удвоился, примерно равно числу 72, поделенному на годовую процентную ставку.

То есть при процентной ставке 12% годовых ваш капитал удвоится через шесть лет (при условии работы сложных процентов). А при ставке 36% – через два года.

10 000 × 1,36 = 13 600 (по итогам 1-го года)

13 600 × 1,36 = 18 496 (по итогам 2-го года) – получается немного неровно, с небольшим округлением, но зато очень удобно считать.

Поэтому стоит стараться получить как можно больший процент прироста, учитывая приемлемый уровень риска, конечно.

Каждый раз, получая прибыль от своих вложений, старайтесь не извлекать ее для повседневных нужд, а реинвестировать вновь и вновь. По крайней мере до момента, когда реализуете свои финансовые цели.

Вспоминайте о сложном проценте, и пусть вас греет мысль, что на вас стало работать еще больше денег. Вы добавили снежному кому капитала ускорения, и процесс пошел еще быстрее.

К слову, зачастую начинающие инвесторы пренебрегают небольшой разницей в процентах доходности своих инвестиций. Ведь, казалось бы, плюс/минус 1–2% большой роли не сыграют. Однако это серьезное заблуждение, идущее от непонимания того, что даже разница 2% в год приводит к разнице 50% через 25 лет.

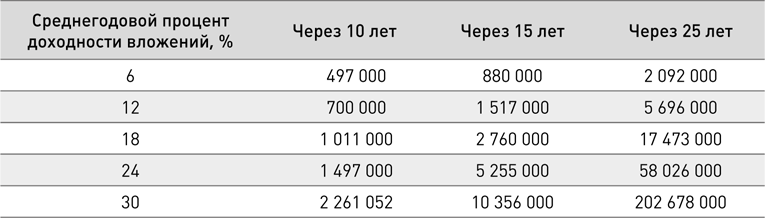

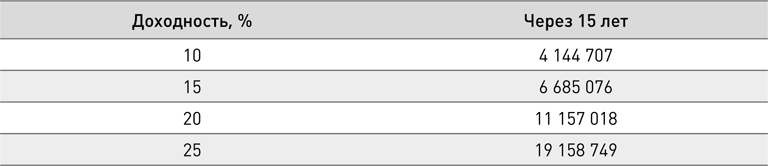

Посмотрите, как разница в несколько процентов в корне меняет ситуацию через несколько лет (табл. 0.4).

Таблица 0.4. Зависимость размера созданного капитала от процентной ставки (при ежемесячных инвестициях 10 тыс. руб.)

Как видите, возможность получать в год на 5% больше приводит к увеличению итогового капитала на 60–70% на горизонте в 15 лет – за это стоит бороться.

Всегда заботьтесь о получении максимально возможной доходности, не пренебрегайте разницей в несколько процентов:

Регулярные инвестиции + время + сложный процент = финансовый успех

Наибольший эффект дает сочетание времени и большего процента. Просто посмотрите на цифры в табл. 0.5.

Таблица 0.5. Какой капитал можно создать, инвестируя 10 тыс. руб. ежемесячно

Сочетание этих основных факторов – регулярных инвестиций, времени и сложного процента – приводит к действительно ошеломляющим результатам.