Введение

Настоящая книга является путеводителем по фундаментальным принципам составления финансовой отчетности и представляет собой методический материал.

Идея книги возникла вследствие повторяющихся вопросов, с которыми я сталкивалась в своей практике, как со стороны акционеров, для которых готовилась финансовая отчетность, так и со стороны финансистов и даже некоторых бухгалтеров. Данный спектр вопросов касался именно фундаментальных основ. Мое образование и многолетний опыт в области консалтинга уплотнили знания до простых принципов, которые раскрываются в данной книге.

Принципы синхронизированы с основополагающими принципами, применяемыми в Международных Стандартах Финансовой Отчетности (МСФО). Принципы раскрываются по мере возникновения соответствующих вопросов в практических примерах. Таким образом, читатель сам подходит к их осмыслению.

Почему финансовая отчетность в 3D? Потому что это просто!

Теперь не надо заучивать корреспонденцию счетов! Ведь с применением такого революционного подхода, как «Финансовая отчетность в 3D», создать проводку очень просто! Составить финансовую отчетность очень просто! Записать хозяйственную операцию по учетным регистрам очень просто!

«Как?» – спросите вы. Это знание вам раскроется на ближайших страницах. Полученное знание мы будем мгновенно конвертировать в навык, который приобретается в процессе решения задач. Задачи приведены для самостоятельной работы в конце каждого раздела. Во второй части книги представлены решения, к которым рекомендуется прибегать для проверки. Ведь вы держите в руках самоучитель по бухгалтерскому учету: теории в ней ровно столько, сколько необходимо для получения навыка ведения учета и составления отчетности.

Подход «Финансовая отчетность в 3D» был разработан мной как наиболее короткой путь в освоении бухгалтерской науки. Такой подход позволяет устанавливать причинно-следственные связи влияния хозяйственных операций на показатели отчетности и мыслить на уровне проводок и финансового результата компании.

В книге не приведены проводки со счетами из российского бухгалтерского учета, поскольку цель книги сводится не к жанглированию 60-тыми, 62-ыми и прочими счетами на выходе, а пониманию концепции устройства финансовой отчетности. После освоения материала Вам уже будет достаточно просто наложить на очевидную концепцию устройства отчетности План счетов бухгалтерского учета, и у Вас сложится понимание, что с корреспонденции счетов изучение данной науки начинать не стоит. Познав сущность, ВЫ становитесь творцом корректной корреспонденции!

Я надеюсь, процесс обучения вам покажется легким и интересным!

С уважением, Лилия.

Финансовая отчетность в 3d

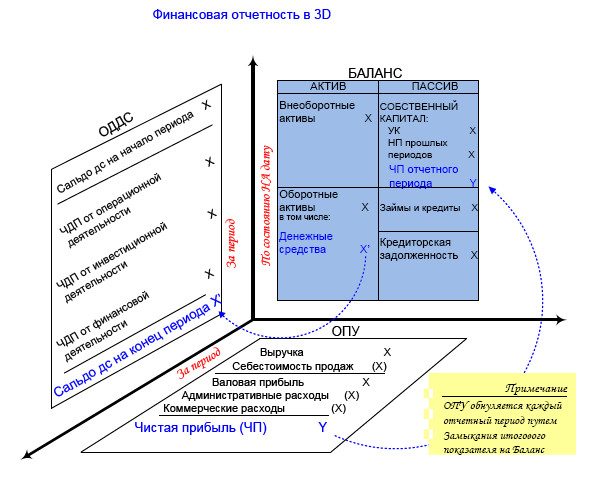

Итак, что же представляет собой подход «Финансовая отчетность в 3D»? Это взгляд на любую хозяйственную операцию через призму влияния на показатели финансовой отчетности. Это подход от обратного: сразу же распознавать последствия той или иной хозяйственной операции на уровне финансовой отчетности в трех срезах:

• На уровне Баланса;

• На уровне Отчет о прибылях и убытках;

• И на уровне Отчет о движении денежных средств;

Подход «Финансовая отчетность в 3D» позволяет, минуя написание бухгалтерской проводки, отображать изменения в финансовой отчетности. Здорово, да?

Дело в том, что финансовая отчетность представляет собой накопленный результат деятельности компании: любое движение – будь – то продажа товара, выплата заработной платы, закупка материалов и т. д. – отражается в отчетности. Такое отражение производится через накопление проводок в регистрах учетной системы. Проводка – это бухгалтерский инструмент двойной записи любого события в ежедневной деятельности компании.

Таким образом, в основу финансовой отчетности положен принцип двойной записи, который, по сути, гласит: если куда – то что-то прибыло, значит, откуда – то это убыло. И никак иначе.

Финансовая отчетность взаимоувязана между собой:

• Результирующий показатель Отчета о прибылях и убытках замыкается на Собственный капитал пассива БАЛАНСА;

• А показатель денежных средств из Баланса разворачивается в самостоятельный отчет: Отчета о движении денежных средств замыкается;

Сокращения:

ОДДС – отчет о движении денежных средств

ОПУ – отчет о прибылях и убытках

ЧП – чистая прибыль

НП прошлых периодов – нераспределенная прибыль прошлых периодов

УК – уставной капитал

ЧДП – чистый денежный поток (представляет собой свернутый показатель притоков и оттоков).

Сальдо дс – сальдо денежных средств.

Баланс – это статический отчет, он статичен, т. е. составляется по состоянию НА необходимую дату.

Отчет о прибылях и убытках и Отчет о движении денежных средств – периодические отчеты, т. е. они составляются ЗА ПЕРИОД.

Это очень важный момент, так как периодические отчеты всегда обнуляются в конце отчетного периода. Но куда они могут обнулиться? Не можем же мы обнулить их «в воздух»? Конечно, не можем. Показатели периодического отчета замыкаются на Баланс.

В этом природа Баланса – накапливать в себе все результирующие показатели деятельности компании за ВСЕ время ее существования.

Баланс состоит из двух частей:

АКТИВ – то, чем владеет компания: здания, оборудование, товары под продажу, деньги и пр.

ПАССИВ – это источник возникновения актива, имущества компании. Источником могут выступать как собственные средства (заработанные в виде прибыли), так и заемные: долгосрочные кредиты/займы, а также краткосрочные обязательства (т. к. неоплата поставщику за товар на какое-то время высвобождает средства компании для приобретения, допустим, какого-то актива)

С теорией здесь все. Давайте перейдем к практике и составим первую финансовую отчетность на примере 10 наиболее часто встречающихся хозяйственных операций в деятельности компании. Мы будем писать же результат влияния произошедших событий сразу на показатели отчетности, т. е. минуя факт написания проводок – к этому мы подойдем позже.

Я буду приводить примечания, относительно изменения валюты баланса после каждой хозяйственной операции. Валюта баланса – это сумма всех статей баланса: отдельно по стороне актива, и отдельно по стороне пассива.

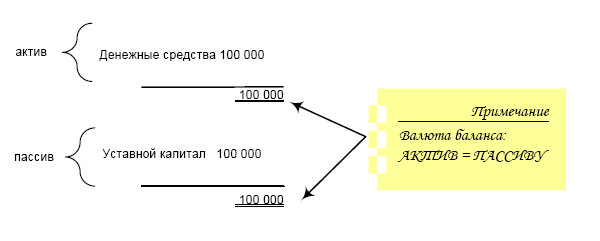

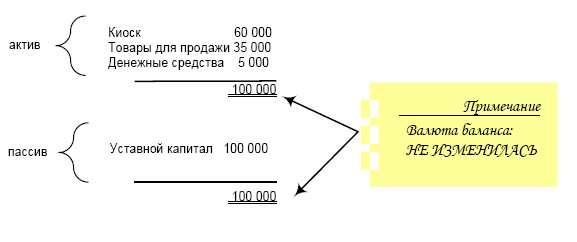

1. Учредители создали компанию путем внесения денежных средств (далее – ДС) в размере 100 000 рублей.

Это означает, что возник Уставной Капитал (далее – УК), с одной стороны, как источник возникновения актива, а с другой – реальные деньги на расчетных счетах (далее – р/сч) либо в кассе.

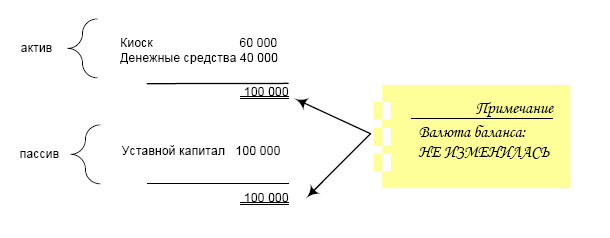

2. Из имеющихся денег был приобретен киоск стоимостью 60 000 рублей.

Это означает, что с р/сч ушли деньги в сумме 60 000 рублей, но появился внеоборотный актив – киоск. Все изменения коснулись лишь актива.

3. Для начала бизнес – деятельности необходимо приобрести оборотный товар, на котором можно зарабатывать. Учредители закупили товар для перепродажи на сумму 35 000 рублей путем оплаты с р/сч.

Это означает, что с р/сч ушло 35 000 рублей, и они преобразовались в дополнительную статью оборотного капитала «Товары для перепродажи». Изменения также коснулись только актива

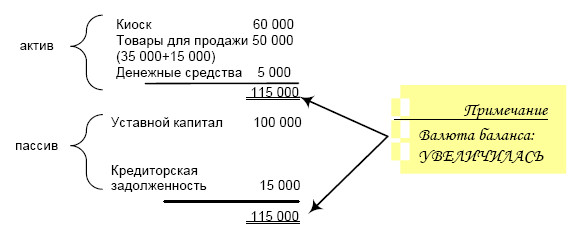

4. Вторая часть товаров на сумму 15 000 рублей была закуплена с отсрочкой платежа.

Это означает, что с одной стороны, в активе, появились дополнительные товары, а с другой стороны – в пассиве компания отразила свою задолженность перед кредитором, которая подлежит погашению в будущем.

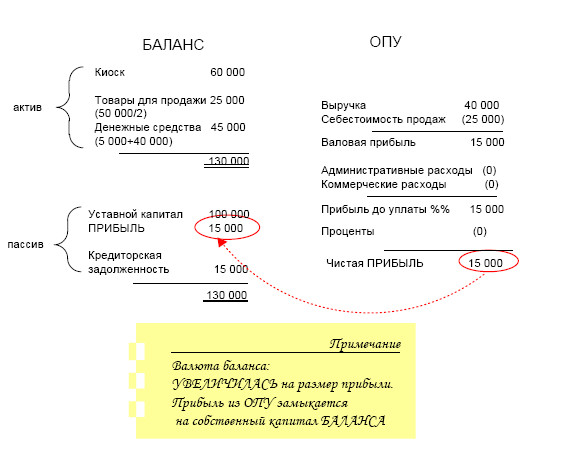

5. После запуска бизнеса компания продала за отчетный период половину своих товаров за 40 000 рублей. Вся сумма продаж поступила в кассу.

Когда речь заходит о доходах и расходах, хозяйственная операция затрагивает два финансовых отчета: Баланс и Отчет о прибылях и убытках (далее – ОПУ). Себестоимость продаж представляет собой ½ от стоимости товаров на балансе – они списываются в ОПУ на данную статью. Выручка появляется в результате продажи, когда все преимущества и риски владения (по российскому законодательству – в момент перехода права собственности на товар) переходят от компании покупателю. В балансе фиксируется пополнение статьи «Денежные средства» на размер выручки. Таким образом, актив увеличился на сумму 15 000 рублей (как разница между увеличением статьи «Денежные средства» на 40 000 рублей и уменьшением по статье «Товары для перепродажи» на 25 000 рублей). А пассив увеличился на размер чистой прибыли от продажи.

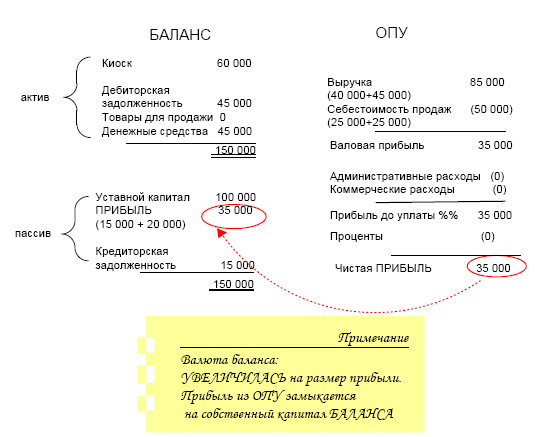

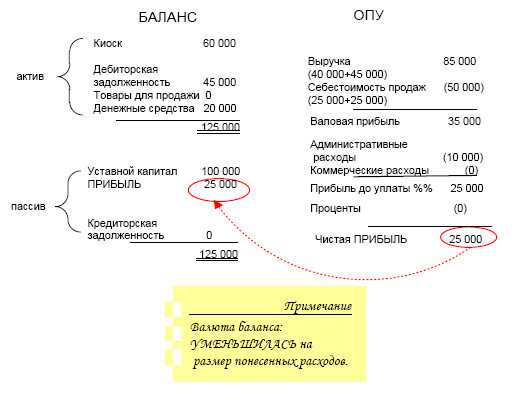

6. Также за отчетный период была продана оставшаяся часть товаров за 45 000 рублей. Товар был продан покупателям с отсрочкой платежа.

Это означает, что вместо увеличения статьи баланса «Денежные средства» появилась дополнительная статься в балансе «Дебиторская задолженность» (далее – ДЗ). Принцип учета данной операции аналогичен предыдущей: в ОПУ фиксируется (нарастающим итогом) выручка в 45 000 рублей, в балансе появляется ДЗ, с баланса списывается стоимость товаров в ОПУ на себестоимость продаж (также нарастающим итогом). Таким образом, пассив увеличивается на размер дополнительной прибыли от проведенной транзакции (плюс 20 000 рублей), а актив на свернутую величину 20 000 как разницу между появившейся ДЗ в размере 45 000 рублей и списанными товарами в 25 000 рублей.

7. Компания погашает ранее сформированную кредиторскую задолженность.

Это означает, что с р/сч ушло 15 000 рублей (актив уменьшился), и кредиторская задолженность (далее – КЗ) обнулилась (пассив также уменьшился). Транзакция затрагивает лишь балансовые статьи.

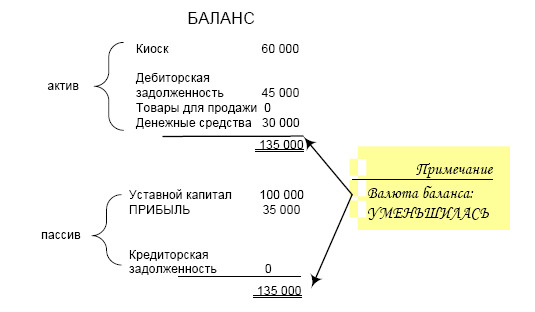

8. За отчетный период компания понесла расходы по электроэнергии и телефонной связи в размере 10 000 рублей (данные расходы пройдут по статье «Административные расходы»). Данные расходы были оплачены с р/сч.

Расходы уменьшают чистую прибыль, что сказывается на величине прироста собственного капитала в пассиве баланса, и уменьшили статью актива «Денежные средства», поскольку были оплачены

9. На р/сч за отчетный период поступили деньги от покупателей за приобретенный ранее товар.

Это означает, что р/сч увеличился на размер поступлений от покупателей, а дебиторская задолженность уменьшалась на размер данных поступлений. Компания зафиксировала, что ей никто ничего не должен. Изменения затронули лишь актив.