© ФГБОУ ВО «Российская академия народного хозяйства и государственной службы при Президенте Российской Федерации», 2018, 2019

Предисловие

Эта книга выходит из печати в переломное для нашей страны время – в середине 2017 г. После глубокого кризиса 2008–2009 гг. за три года восстановительного роста были превышены основные экономические и социальные показатели, достигнутые накануне кризиса. Инфляция и ключевая ставка ЦБ снижены до рекордного в новой России уровня – 5,1 и 5,5 % соответственно. Инвестиции в основной капитал разогнаны до 7–8 % в год. Экспорт из-за повышения цен на нефть с 95 до 110 долл. за баррель увеличился с 472 млрд долл. в 2008-м до 527 млрд долл. в 2012 г. Предприятия и организации страны за 2011–2013 гг. заняли у зарубежных инвесторов 280 млрд долл. Казалось, нас ждет продолжение устойчивого роста.

Но неожиданно с 4-процентного роста экономики наши темпы застопорились до 1,3 % в 2013 г. и 0,6 % в 2014-м. Промышленность перестала расти, инвестиции, строительство, внешняя торговля, прибыль предприятий, реальные доходы начали сокращаться. Страна перешла к стагнации. А в 2015–2016 гг. в результате санкций против России из-за событий на Украине и снижения цен на нефть она переросла в рецессию – новый структурный кризис с падением ВВП на 3,0 %, промышленности – на 3,4 %, строительства – на 15 %, инвестиций – на 14 %, реальной зарплаты и доходов – на 9 %, розничного товарооборота и конечного потребления домашних хозяйств – на 14 %, экспорта – на 50 %. Госрасходы на образование сократились в 1,7 раза, на здравоохранение – в 1,4 раза. Цены на нефть снизились в 2014–2016 гг. до 50 долл. за баррель, национальная валюта девальвировала с 31 до 65 руб. за доллар, инфляция за 2015–2016 гг. выросла на 24 %.

Рецессия завершается, и 2017-й будет, по всей видимости, годом нового застоя – стагнации, когда должны начаться действия по возобновлению экономического роста. Президент РФ В. В. Путин поставил задачу, чтобы в 2019–2020 гг. этот рост превысил показатель мировой экономики.

Кризис, стагнация, рецессия – это время, когда все институты социально-экономической системы проходят суровую проверку, выявляются неэффективные структуры, которые должны быть реформированы.

Финансы России, судя по международным рейтингам, одно из самых слабых звеньев нашей экономики. И если по уровню социально-экономического развития Россия занимает 43-е место, по индексу социального развития – 65-е место, а по уровню образования – 30-е место, то по монетизации экономики (наиболее важному показателю развития финансов) Россия на 90-м месте, по банковской системе (доле активов и кредитов в ВВП, а также размеру кредитной ставки, капитализации банков и др.) наша страна занимает 90–100-е места. А по уровню инфляции, использованию ценных бумаг и деривативов, объему фондов «длинных» денег (развитию инвестиционных фирм, пенсионных, паевых, страховых, ипотечных фондов) Россия не входит в первую сотню из 150 ведущих стран в этом рейтинге. В кризис полностью обанкротились бюджетная политика и налоговая система. Они показали свою несостоятельность, поскольку не только оказались неспособными предотвратить рукотворную стагнацию, а, напротив, тянули экономику вниз.

В данной книге сделана попытка проанализировать роль и поведение финансовых составляющих в переломный период развития России. На этой базе обосновываются предложения, как лучше реформировать отдельные стороны финансовой системы с тем, чтобы она обеспечивала достойный социально-экономический рост за счет внутренних источников нашей страны.

Консолидированный и федеральный бюджет из бюджета стагнации и рецессии, каким он был в 2013–2016 гг. и каким спроектирован на период до 2019 г., должен стать бюджетом социально-экономического развития страны, – развития не за счет «даровых» внешнеэкономических средств (из-за повышения цен на нефть и газ), а по причине мобилизации внутренних источников роста экономики. Соответственно, структура этого бюджета должна не снижать, как сейчас, а повышать удельный вес статей, в наибольшей мере способствующих социально-экономическому подъему. На это должна быть направлена наша налоговая политика. Она призвана не только наполнять бюджет необходимыми финансовыми средствами, но и стимулировать экономический рост и увеличение инвестиций. За счет этого должно повышаться благосостояние людей с опережающим ростом доходов малообеспеченных семей, при сокращении чрезмерного разрыва в доходах и имуществе богатых и бедных групп населения. Самое главное – расходы бюджета должны носить целевой характер и направляться на достижение конкретных экономических и социальных показателей, органически встроенных в бюджетный процесс.

Опережающими темпами в финансовой системе страны целесообразно увеличивать активы банковской системы, и в первую очередь – кредитование предприятий, организаций и населения. Приоритетную значимость при этом нужно придать преимущественному росту инвестиционного кредита в основной и человеческий капитал – основные источники социально-экономического развития. Именно инвестиционный кредит, как в развитых странах, должен играть возрастающую роль в опережающем росте инвестиций. Его удельный вес необходимо повысить с 10,5 до 20–30 %, ориентируясь на опыт передовых развивающихся и развитых стран мира.

С этой целью России предстоит достроить свою финансовую систему, сформировав развитые фонды «длинных» денег – инвестиционные, пенсионные, страховые и паевые, сопоставимые по значимости с масштабами банковской системы. Необходимо создать развитый рынок капитала – серьезно заняться фондовым рынком и увеличением капитализации.

Для этого нужно сформировать соответствующие условия, которых сейчас нет в новой России, – свести повышение инфляции к допустимому минимуму в размере 2–3 % в год, сократить до 3–4 % ключевую ставку Центрального банка и, соответственно, втрое снизить ссудный процент за кредит.

Все элементы финансовой системы должны быть подчинены главной задаче – обеспечению опережающего развития в сравнении с развитыми странами и ростом мировой экономики. Социально-экономический рост следует направить на приоритетное улучшение социальных показателей, в первую очередь здоровья людей, их жилищных и социальных условий, уровня доходов и потребления, безопасности жизни, в том числе и экологической, интеллектуального и культурного уровня населения, а также свободного творческого развития личности.

Автор исследует эти вопросы более 60 лет, с момента создания в 1955 г. Государственного комитета по вопросам труда и заработной платы при Совете министров СССР, где он трудился в сводно-экономическом отделе. Это первая книга автора, целиком посвященная финансовым проблемам. В течение последних 6–8 лет автор написал около 40 статей на эти темы, которые в той или иной мере представлены в этой книге.

Глава 1. Роль финансовой системы в социально-экономическом развитии страны

1.1. Значение финансов для функционирования экономики и социальной сферы

В рыночной экономике финансовая система в широком смысле слова играет ключевую роль в экономической и социальной деятельности, поскольку в подавляющей части экономических и социальных мероприятий участвуют денежные средства. Определенная часть действий государства, общественных организаций и граждан осуществляется в натуральной безденежной форме. Это бесплатное предоставление медицинских, образовательных, отдельных социальных услуг, занятость в личном подсобном хозяйстве с целью производства продуктов питания. Но и эти натуральные услуги обычно оцениваются в денежном выражении и, таким образом, включаются в состав агрегированных народнохозяйственных показателей.

В процессе развития экономики и социальной сферы происходит усложнение социально-экономической системы, увеличиваются и углубляются связи, процессы все большей специализации и обособления переплетаются с тенденциями интеграции и глобализации. Вертикальные иерархические соотношения сопровождаются развитием горизонтальных, сетевых взаимосвязей. Финансовая система благодаря этому разрастается, многократно усложняется, пронизывая экономику и социальную сферу.

Объем финансовых средств, используемых на всех уровнях и участках социально-экономической системы, многократно превышает объемы производства товаров и услуг. Активы банков, например, в развитых европейских странах в 2–3 раза превышают объем валового внутреннего продукта. Но кроме активов банков финансы задействованы в бюджетной сфере, объем которой доходит до 40–50 % ВВП. Объем фондового рынка тоже обычно превышает объемы производства. Существуют многочисленные фонды – ипотечные, страховые, паевые, инвестиционные и другие, суммарный финансовый объем которых тоже превышает ВВП. В последнее десятилетие наблюдается стремительный рост производных финансовых инструментов – деривативов, например фьючерсов, с помощью которых на биржах осуществляются сделки на перспективу по продаже важнейших товаров. Так, объем операций по фьючерсам на нефть в 10–12 раз превышает объем реальных продаж нефти на мировом рынке. В целом же объем деривативов более чем в 20 раз превышает объемы валового внутреннего продукта, активов тех финансовых инструментов, которые их воспроизводят и используют.

Все в большей мере финансовые операции приобретают самодовлеющее значение и отрываются от своей основы, от развития реальной экономики и социальной сферы. Объем финансовых ресурсов не ограничивается собственными средствами предприятий и организаций: в 3–4 раза больше они используют заемных средств, предоставляемых финансовыми организациями прежде всего в виде кредита и других форм заимствования.

Возрастающая роль финансовых институтов приводит к тому, что социально-экономическое развитие постепенно становится зависимым от движения финансовых потоков и различных финансовых индикаторов, определяющих поведение социально-экономических агентов. Речь идет в первую очередь о ставке рефинансирования Центрального банка страны, от которой во многом зависит объем заимствованных средств. А от средств, которые направляются на экономический рост, на социальное строительство, напрямую зависит будущее развитие. Наиболее важным финансовым индикатором являются цены на основные товары и услуги. Сюда входит и стоимость многочисленных ценных бумаг различного назначения, тарифов на страхование и т. д. Размер собственных средств предприятий и организаций, а также граждан страны зависит от системы налогообложения, обязательного страхования, таможенных пошлин и других финансовых инструментов.

Финансовые потоки, преодолевая границы государств, становятся межнациональными, мировыми трендами. Положение страны зависит от ее платежного баланса, где суммарно аккумулируются финансовые показатели взаимодействия с другими странами. Благополучие страны ставится в зависимость от движения международного капитала, от того, имеет ли страна приток или отток капитала, превышает ли выручка от экспорта страны импорт или нет. Все большую роль в мировой экономике и экономике отдельных стран играют реализация и движение ценных бумаг различного назначения, уровень их оценки. Благодаря им оценивается рыночная капитализация компаний. Подвержены большой волатильности рыночные курсы национальных валют, от которых напрямую зависят финансовые результаты деятельности предприятий и организаций каждой страны.

Значимость финансовой системы особенно ярко проявляется в переломные периоды, когда происходят кризисы. Как правило, кризисы всегда начинаются как финансовые. Самый глубокий кризис 1929–1933 гг. в США, ведущей капиталистической державы, как известно, начался с обвала Нью-Йоркской фондовой биржи, за которым последовал крах банков, инвестиционных компаний в связи с обесценением акций, что потянуло вниз экономику, лишившуюся денежных средств на развитие. Сокращение производства из-за уменьшившегося платежеспособного спроса при дефиците ликвидности привело к увеличению безработицы, и кризис из финансового быстро перерос во всеобщий, социально-экономический.

Последний мировой кризис 2007–2009 гг. тоже начался в США с ипотечного кризиса, когда обесценились ипотечные ценные бумаги, резко упал спрос на жилье и снизились цены. Ипотечные сертификаты специализированных ипотечных банков, которые стали банкротиться, приобретали крупные банки, инвестиционные фирмы, которые тоже оказались в тяжелейшем положении. Кульминацией кризиса было банкротство шестого по величине в мире инвестиционного фонда Lehman Brothers с активами более 700 млрд долл. Он имел филиалы в десятках стран, и их банкротство привело к ухудшению финансовых систем этих стран. Кризис из США перекинулся на Европу и другие страны и стал общемировым.

В Россию кризис пришел во второй половине 2008 г., затронув первоначально область финансов. Начался обвал российского фондового рынка, который сократился в 4–5 раз, потянув за собой соответствующее сокращение капитализации российских компаний. Возник кризис ликвидности. Поддерживаемый до этого завышенный курс рубля, когда за доллар давали немногим более 23 руб., упал в 1,5 раза, и цена доллара сначала взлетела до 36 руб., а потом стабилизировалась на 31-рублевой отметке. Среди населения возникла паника, люди стали изымать свои рублевые вклады из банков и покупать на них доллары на фоне растущего курса. Чтобы остановить панику, Центральному банку пришлось потратить более 200 млрд долл. – за счет снижения на треть накопленных за предыдущие 10 лет подъема золотовалютных резервов. Банки оказались в тяжелейшем положении, многие из них подошли к порогу банкротства.

Так уже было в 1998 г., когда по вине Правительства и Центрального банка не был вовремя пересмотрен валютный курс. Десятки миллионов вкладчиков потеряли свои вклады, и государству пришлось через Сбербанк частично компенсировать населению эту потерю. Кто теперь помнит Инкомбанк, Банк Империал, Столичный банк сбережений, Банк МЕНАТЕП, ОНЭКСИМ-банк, Автобанк, Мост-Банк, Мосбизнесбанк, а до этого Тверьуниверсалбанк? Это были крупные коммерческие банки с активами, превышающими миллиард долларов, которые играли главенствующую роль в развитии нашей экономики. Финансовая система страны оказалась в 1998 г. в глубоком финансовом кризисе, за которым последовало падение производства. Дело кончилось государственным дефолтом, т. е. отказом от выполнения государственных обязательств по выплатам по государственным краткосрочным ценным бумагам (ГКО) и прекращением поддержания явно завышенного валютного курса рубля, когда доллар стоил 6 руб. 20 коп. К концу 1998 г. его рыночная стоимость на валютной бирже дошла до 25 руб. – небывалая четырехкратная девальвация!

Это привело к росту цен на импортные товары, за которыми устремились и внутренние цены. Инфляция за несколько последних месяцев 1998 г. составила 84 %, в 1999-м выросла еще на 37 %, а в 2000–2001 гг. еще по 20 % ежегодно. Это привело к трехкратному обесценению рублевых сбережений и падению реальных доходов населения за 1998–1999 гг. на 27 % при рекордном уровне безработицы в 9,4 млн человек (13 % к численности экономически активного населения). Благосостояние людей резко упало, повысилась смертность, снизилась рождаемость, и уровень депопуляции достиг предела. В эти годы смертность в России превышала рождаемость на 950 тыс. человек за год.

Кризис стал следствием серьезных ошибок в социально-экономической политике, вызванных и действиями левой оппозиции в Думе, которая не приняла бюджет на 1999 г., в результате оставив на I квартал 1999 г. без средств пенсионеров, бюджетных работников, и добилась смены правительства в этот чрезвычайно острый период, когда надо было действовать. Новое правительство вместе с Центральным банком не решилось вовремя девальвировать рубль, истратило почти все золотовалютные резервы и валюту бюджета, а также заемные средства у МВФ, чтобы расплатиться долларами за покупку рублей от проданных иностранцами ГКО. Не имея возможности изыскать дополнительную валюту для такого обмена, как известно, 17 августа 1998 г. был объявлен дефолт и переход к свободному рыночному валютному курсу доллара, что привело к вышесказанным трагическим последствиям.

Внешней причиной этого кризиса был случившийся летом 1997 г. обвал финансовых рынков в странах Юго-Восточной Азии, где мировые инвестиционные и банковские фирмы, потеряв триллионы долларов и пытаясь возместить часть потерь, стали продавать свои активы в развивающихся странах, в том числе и в России. В других странах это не привело к подобному кризису, дело ограничилось определенной девальвацией национальной валюты в случае необходимости. И только в России и частично в Бразилии развился столь глубокий и всесторонний кризис, с резким ухудшением благосостояния людей. Экономические показатели упали не так сильно – валовой внутренний продукт и промышленность сократились на 5 %, инвестиции – на 12 %. Само по себе это никак не могло привести к высокой безработице и падению реальных доходов населения на 27 %. Ошибки финансовой политики, как мы видим, крайне негативно сказываются на экономическом и особенно социальном развитии. Мы убедимся в этом еще раз на примере стагнации и рецессии в 2013–2016 гг.

Да, недостатки в финансовой системе, ошибки финансовой политики дорого обходятся современному обществу. Это тоже показатель значимости финансов, но показатель негативный. В процессе преодоления кризиса и при подъеме экономики тоже проявляется основополагающая роль финансовой системы, но в позитивном ключе.

Выше я подчеркивал особую значимость регуляторов финансового рынка в социально-экономическом развитии. Одним из таких регуляторов является рыночный курс национальной валюты, прежде всего по отношению к доллару. явно завышенный курс рубля по отношению к доллару в 1998 г., как было показано, сыграл неблагоприятную роль. С другой стороны, установление равновесного рыночного валютного курса рубля по отношению к доллару в размере 25 руб. в результате кризиса привело к стимулированию новых источников экономического роста за счет импортозамещения. Как уже было сказано, цены на импорт после четырехкратной девальвации рубля к концу 1998 г. подскочили тоже примерно в 4 раза. Спрос на импорт резко сократился, и его объем упал в 1,5–2 раза. А внутренняя инфляция составила только 84 %. При значительном снижении доходов населения и сокращении платежеспособности сократилось приобретение импортных товаров по сверхвысоким ценам, и население переключилось на покупку российских товаров, которые были вдвое дешевле. Это вызвало большой дополнительный спрос, в ответ на который импортозамещающие предприятия начиная с 1999 г. резко увеличили производство.

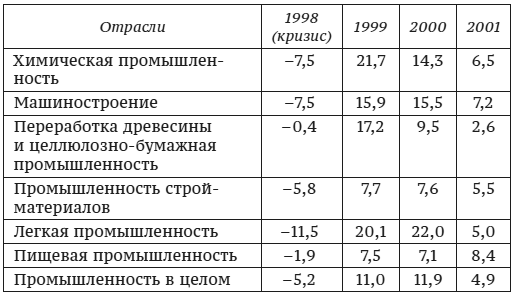

Таблица 1.1

Прирост производства промышленной продукции по импортозамещающим отраслям, 1998–2001 гг. (в % к предыдущему году)

Национальная валюта и в последующие годы держалась на уровне 25 руб. за доллар. Потом курс даже укрепился, как уже было сказано, до 23 руб., а внутренние цены продолжали расти. За 1998–2001 гг. они увеличились в 3,6 раза и практически достигли к концу 2001 г. уровня импортных цен. К сожалению, импортозамещение российских предприятий не было поддержано государством должным образом. Оно могло бы содействовать, например, выделению серьезных инвестиционных кредитов, чтобы импортозамещающие предприятия технологически обновились, сократили издержки, повысили эффективность и качество продукции и стали бы конкурентоспособными не из-за изменения курса рубля и доллара, а по существу, по эффективности своей работы. Но они пошли по пути увеличения производства на старой технологической базе, с низкой производительностью, эффективностью, недостаточным качеством продукции, и поэтому импортные предприятия, когда для этого создались ценовые условия, легко вернулись.

Они стали возвращаться уже в 2001 г. И поэтому в целом рост промышленности в 11,9 % в 2000-м снизился до 4,9 % в 2001-м, а в 2002-м упал до самого низкого уровня за период десятилетнего подъема с 1999 по 2008 г. – до 3,7 %. Производство химической промышленности выросло всего на 1,6 %, стройматериалов – на 3 %, машиностроение – на 2 %, лесопереработка и целлюлозно-бумажная промышленность – на 2,4 %, выпуск легкой промышленности даже сократился на 3,4 %, когда вернулся импорт и вытеснил отечественную продукцию. И только пищевая промышленность смогла лучше других технологически перевооружиться и сохранить темп в 2002 г. на уровне 6,5 %.

Индикатор валютного курса удачно сработал, и в период 1999–2001 гг. промышленность совершила серьезный рывок вперед, увеличив объемы производства почти на 30 %. В истории новой России не было другого периода, когда бы за три года столь быстро развивалась главная отрасль народного хозяйства, на долю которой в то время приходилось производство более 30 % ВВП.

Еще один важнейший финансовый индикатор (уровень ссудного процента наших банков), особенно при предоставлении инвестиционного кредита, не сработал. Напротив, при 20-процентной инфляции ссудный процент был крайне высоким и невыгодным для инвестиций. Поэтому подъем промышленности и других отраслей осуществлялся не столько за счет технологического обновления и развития высокотехнологических отраслей, сколько за счет использования простаивающих фондов, в основном устаревших, а также за счет валютных поступлений в страну из-за повышения цен на нефть.

При 6,6 % среднегодового увеличения ВВП около половины прироста, по расчетам Всемирного Банка, было получено не за счет внутренних источников, а за счет притока в страну дополнительных валютных ресурсов в связи с восьмикратным повышением цены на нефть (с 12 долл. в 1998 г. до 95 долл. за баррель в 2008-м). Экспортная выручка в этот период (больше половины ее приходилось на экспорт нефти, а с учетом газа и угля – 70 % экспорта) превысила 2 трлн долл., из которых, грубо говоря, 1,5 трлн было подарком мирового рынка и связано не с тем, что мы увеличили экспорт, а с ценами на нефть и газ. Так что на внутренние источники роста в этот период пришелся примерно 3–3,5-процентный ежегодный рост экономики.

Цены на нефть выросли впервые в 2000 г. почти до 25 долл. за баррель. В 2001–2002 гг. они упали до 22–23 долл. Поэтому самые низкие темпы роста промышленности и ВВП пришлись на 2001–2002 гг. С 10 % в 2000 г. прирост ВВП упал более чем вдвое. В 2001-м он составил 5,1 %, а в 2002-м – 4,7 %. Заметно сократился объем промышленной продукции: с 11,9 % в 2000 г. до 4,9 % в 2001-м и 3,7 % в 2002-м.

С 2003 г. рост цен на нефть стал регулярным – ее экспортная цена в год прирастала по 10 долл. за баррель. ВВП в 2003 г. вырос до 7,3 % (против 4,7 % годом раньше). Прирост промышленности составил 7 % против 3,7 %. Динамика наблюдалась и по объему экспорта. В 2000 г., когда цена на нефть выросла, наш экспорт, стагнирующий на уровне 75–76 долл. в 1998–1999 гг., подскочил до 105 млрд долл., в 2001-м составил всего 102 млрд, а в 2002-м – 107 млрд долл., но начиная с 2003 г. он пошел по восходящей и за каждый последующий год составил соответственно 136, 183, 245, 305, 354 и 472 млрд долл. Наибольший прирост наблюдался в 2008 г., это было связано с тем, что нефть подорожала не на 10 долл., как в предшествующие годы, а более чем на 20 долл.

Импорт нашей страны тоже увеличивался, но более медленными темпами. Положительное сальдо внешней торговли России резко выросло. Если в 1999 г. оно составляло 26 млрд долл., то в 2003-м 60 млрд, в 2006-м 130 млрд и в 2008-м достигло 180 млрд. За счет притока валюты в период подъема экономики в 1999–2008 гг. нам удалось увеличить золотовалютные резервы с 10 млрд почти до 600 млрд долл. При этом резко увеличились доходы и расходы бюджета страны, обеспечив его годовой профицит в размере около 60 млрд долл. Сократился государственный долг, который в наследство оставил нам первый Президент России Б. Н. Ельцин, с 158 млрд до 38 млрд долл.

За счет притока валютных ресурсов по государственной линии и по линии частного бизнеса за 10 лет удалось увеличить реальные доходы населения в 2,3 раза при росте ВВП в 1,9 раза, что привело к значительному росту торговли, ставшей второй отраслью в стране (после промышленности) по вкладу в создание валового внутреннего продукта. Рост ВВП за счет притока валюты в страну в значительной мере происходил не только благодаря росту торговли, доля которой в формировании ВВП доходила до 20 %, но в еще большей степени за счет опережающего роста бюджетных расходов, объем которых формировал почти 40 % ВВП. Конечно, на подъем экономики влиял также рост жилищного строительства, финансируемый в значительной мере за счет валютных поступлений, и другие отрасли. Но главных составляющих экономического роста было три: бюджет, торговля и собственно экспорт, который вырос за 10 лет в 6,3 раза в долларовом выражении в сравнении с ростом ВВП в 1,9 раза.

Подъем 1999–2008 гг. во многом был связан с восстановлением социально-экономического уровня нашей страны в ходе десятилетнего трансформационного кризиса, вызванного распадом СССР и переходом к новой социально-экономической формации. В ходе трансформационного кризиса валовой внутренний продукт страны сократился в 1,8 раза, промышленность в 2,2 раза, сельское хозяйство в 1,9 раза, инвестиции почти в 5 раз, реальные доходы населения сократились в 1,9 раза. В период десятилетнего подъема ВВП увеличился на 90 % и в 2008 г. почти на 10 % превзошел его уровень в 1990 г. Промышленность не дотянула до этого уровня 10 % главным образом из-за кратного снижения производства вооружения. Выпуск гражданской продукции перевалил за 100 %. Объем сельского хозяйства составил 90 % от последнего года советской власти. Меньше всего восстановление затронуло инвестиции. Их уровень в 2008 г. составил 55 % от 1990 г., а их доля в валовом внутреннем продукте снизилась почти вдвое. В советские годы эта доля была равна 40 %, а в 2008-м снизилась почти до 20 %.

Средний уровень реальных доходов в расчете на душу населения в 2008-м превзошел уровень 1990 г. на 30 %. Это связано с повышением доли фонда потребления населения в валовом внутреннем продукте из-за сокращения доли инвестиций, с одной стороны, и доли вооружения – с другой. Кроме того, численность населения страны сократилась со 149 млн до 143 млн. Структура доходов в новой России 2008 г. коренным образом стала отличаться от советских времен. В советское время душевой доход 10 % зажиточного населения был всего в 3 раза выше душевого дохода 10 % малообеспеченного населения. В новой России этот разрыв стал 16-кратным – почти в 2 раза больше, чем в капиталистической Европе, несмотря на наше социалистическое прошлое. При столь существенной разнице в доходах повышение их среднего уровня связано в подавляющем большинстве с выделением в новой России слоя богатых людей, чей доход в два и более раз оказался выше, чем в советское время. Они «потянули» средний уровень доходов вверх. Что касается среднеобеспеченных граждан, то их реальные доходы мало отличались от уровня советских времен. А малообеспеченное население новой России стало заметно беднее, чем в советское время. Это относится, прежде всего, к многодетным работающим семьям, которые составляют основную часть малообеспеченных семей, а также к пенсионерам.

Потребление населения по всем его группам резко отличается от того, которое наблюдалось в советские времена, поскольку тогда, как известно, был дефицит продуктов, не было их свободного выбора. Питание населения в среднем по сравнению с советскими временами ухудшилось. На душу населения стало меньше потребляться мяса, молока и молочных продуктов, яиц, рыбы, хотя ассортиментный ряд каждой из этих групп расширился и сейчас можно купить товары, которые были недоступны в советское время. Наиболее заметный сдвиг произошел в автомобилизации нации. На 1000 человек населения России сейчас приходится 250 легковых автомобилей, в то время как в советские времена их было во много раз меньше. Несопоставимо много сейчас, по сравнению с советскими временами, в семьях других товаров длительного пользования, в том числе основанных на современной электронике, – холодильников, стиральных и посудомоечных машин.

Примерно на 20 % выросла обеспеченность жильем, но опять-таки при огромной дифференциации в качестве, размерах и видах жилья. Сейчас у населения в десятки раз больше коттеджей, чем было в советское время, многокомнатных квартир с современным оборудованием и т. д. На душу населения сейчас приходится почти 25 кв. м общей жилой площади. Однако в сельской местности и в малых городах значительная часть жилья не оснащена канализацией, водопроводом, горячей водой. Так что большая часть семей и в жилищном плане недостаточно продвинулась вперед.

Тем не менее жизнь в новой России для многих стала иной, не такой, как при советской власти. Появилось больше возможностей для удовлетворения своих индивидуальных потребностей и в труде, и в отдыхе, а также в месте проживания, в том числе не только в России, но и в других странах. За всеми этими новыми возможностями стоят новые финансы.