Семейные финансы – это просто: Подсказки, советы и решения для вашего бюджета

000

ОтложитьЧитал

Редактор В. Ионов

Научный редактор А. Семеновская

Главный редактор С. Турко

Руководитель проекта Е. Кунина

Корректоры Т. Редькина, Е. Чудинова

Верстка А. Абрамов

Арт-директор Ю. Буга

Иллюстрация на обложке Getty Images

При написании этой книги автор не сотрудничала с упомянутыми в ней компаниями в рекламных целях.

Все права защищены. Данная электронная книга предназначена исключительно для частного использования в личных (некоммерческих) целях. Электронная книга, ее части, фрагменты и элементы, включая текст, изображения и иное, не подлежат копированию и любому другому использованию без разрешения правообладателя. В частности, запрещено такое использование, в результате которого электронная книга, ее часть, фрагмент или элемент станут доступными ограниченному или неопределенному кругу лиц, в том числе посредством сети интернет, независимо от того, будет предоставляться доступ за плату или безвозмездно.

Копирование, воспроизведение и иное использование электронной книги, ее частей, фрагментов и элементов, выходящее за пределы частного использования в личных (некоммерческих) целях, без согласия правообладателя является незаконным и влечет уголовную, административную и гражданскую ответственность.

© Инна Филатова, 2023

© ООО «Альпина Паблишер», 2023

* * *

Введение

Приветствую вас, дорогой читатель!

Я – финансовый консультант и мама двоих сорванцов. Три года назад я бы многое отдала за такую книгу, которую вы держите сейчас в руках. Именно тогда обстоятельства заставили меня кардинально изменить жизнь и пересмотреть свои отношения с финансами. Как же я тогда нуждалась в советах и поддержке!

Но начну по порядку. Долгое время я была сотрудницей крупного банка, зарабатывала больше своих друзей и знакомых и совершенно не думала о будущем. Нашего с мужем дохода хватало и на путешествия, и на рестораны. И при этом у нас были кредиты. В долг, да еще и с поручителем, мы заменили старую «десятку» на иномарку, хотя вполне могли купить машину за наличные без займов. Первоначальный взнос по ипотеке также не потребовал от нас особых усилий – мы вложили подаренные на свадьбу деньги. Ни о какой финансовой грамотности не было и речи. На работе я с успехом считала чужие деньги и продвигалась по карьерной лестнице, а дома не могла элементарно навести порядок в семейном бюджете. В общем, классика – сапожник без сапог. Все так бы и продолжалось. Но…

«У вашего ребенка муковисцидоз» – после этой фразы жизнь нашей семьи разделилась на до и после. Младший сын родился с редким генетическим заболеванием, при котором требовалась комплексная и пожизненная терапия. Помню себя в роддоме. Ребенок беспокойный, его увозят на операцию, а я, еще не отошедшая от родов, реву в больничную подушку и не верю, что все это происходит именно со мной.

После был трудный год. Я моталась с сыном из больницы в больницу на обследования, операции, давала лекарства, делала необходимые процедуры. Это поглощало почти все мое время, и мне пришлось уйти с работы. Остался только заработок мужа, а расходы на лечение и медикаменты росли. Стало ясно, что от былой легкомысленности надо избавляться. Я начала активно заниматься бюджетом, искать выгодные предложения и формировать накопления. Благодаря этому мы обзавелись подушкой безопасности, взяли вторую ипотеку, переехали в Москву и даже начали инвестировать.

Тема денег увлекла меня настолько, что я сделала ее своей профессией: стала сертифицированным финансовым консультантом, получила степень MBA «Управление финансами». Сегодня я помогаю семьям справляться с жизненными трудностями. Вместе мы учимся закрывать кредиты и достигать поставленных материальных целей. Постепенно у меня накопился солидный багаж знаний, которыми не грех поделиться. Они наверняка пригодятся многим в наши непростые времена.

Эта книга – квинтэссенция моего опыта как банковского работника, финансового консультанта, а также жены и матери. Я не любитель теоретических рассуждений и предпочитаю полезные, практические рекомендации: четкие пошаговые инструкции и лайфхаки, помогающие увидеть, где кроется выгода. Я показываю, например, как:

■ покупать товары выгодно, не переплачивая и не теряя в качестве;

■ содержать в порядке документы, чтобы не возникало финансовых неурядиц;

■ получить все полагающиеся вам пособия и выплаты от государства;

■ взять ипотеку под минимальный процент и выплатить ее досрочно;

■ рассчитаться по долгам и больше не попадать в кредитную яму;

■ слетать в отпуск практически бесплатно;

■ получить образование или сменить профессию за счет государства;

■ проверить здоровье всей семьи в платной клинике без оплаты.

В книге вы найдете практические задания и более 30 авторских таблиц, которые помогают усваивать материал и применять полученные знания о финансах сразу по ходу чтения. Таблицы можно скопировать из книги или скачать с сайта https://azbukasemeynihfinansov.ru/book. Выполнив даже небольшую часть предложенного, вы начнете двигаться по пути изменений.

Законы и постановления, на которые я ориентировалась при работе над книгой, могут изменяться. Не исключено, что к тому моменту, когда книга попадет к вам в руки, некоторые из них станут неактуальными. Проверяйте эту информацию самостоятельно или обращайтесь за уточнениями ко мне в блог: https://vk.com/azbukasemeynihfinansov («ВКонтакте») или https://azbukasemeynihfinansov.ru/blog.

Очень надеюсь, что вы найдете мою книгу полезной. Приятного чтения и плодотворных перемен. У вас все получится!

А теперь приступим…

ЧАСТЬ I

Бюджет и финансовое здоровье

О чем обычно мечтает семья? Как показывает мой опыт консультирования, стандартный набор желаний среднестатистической ячейки общества выглядит так: съездить в отпуск, улучшить жилищные условия, обновить машину, дать образование детям и обеспечить себе достойную жизнь на пенсии. Вот только реализовать эти мечты удается далеко не всем. Кому-то недостает мотивации и дисциплины, кому-то – элементарной финансовой грамотности.

В этой части книги я покажу, как превратить фантазии в реальные цели и выстроить план покорения любой вершины. Мы поговорим о том, как грамотно организовать семейный бюджет, разобраться с доходами и расходами, избавиться от долгов и начать формировать сбережения. Вы убедитесь, что мечтать не вредно, а заниматься финансами семьи вовсе не сложно и, вопреки стереотипам, не так уж обременительно по времени.

Что для этого нужно? Прежде всего, желание повысить качество своей жизни. Ведь там, где есть мечты и цели, появляются решимость действовать, терпение и дисциплина. Не забывайте выполнять задания, пользуйтесь предлагаемыми в книге таблицами и заполняйте их вместе со мной – так вы быстрее измените свое материальное положение и лучше усвоите материал.

ГЛАВА 1

Финансовое здоровье: как его проверить и улучшить

Всем известно, что такое физическое или психологическое здоровье, а вот представление о финансовом здоровье есть далеко не у каждого. Вместе с тем именно от него зависит состояние вашего бюджета и уровень жизненного комфорта в целом. Финансовое здоровье – это не просто грамотное распределение финансов, а способность обеспечить себе безопасное будущее.

Как понять, что финансовое здоровье семьи не на высоте? Вот несколько симптомов:

■ у вас нет понимания, сколько денег тратится в месяц;

■ вы не имеете пассивного дохода и не знаете, откуда его можно получать;

■ вы не знаете, как работает кешбэк;

■ доходность ваших инвестиций не покрывает инфляцию;

■ в случае даже небольших трат вы обращаетесь к кредитам или оформляете рассрочку;

■ есть вещи, которые вы очень хотите, но не можете себе позволить, хотя они не так уж и дороги;

■ у вас нет личных накоплений на пенсию и финансовой подушки безопасности.

Есть ли в этом списке хотя бы один пункт, который характерен для вашего финансового поведения? Если нет – вы герой. Если да, это тоже замечательно – вы нашли зону своего развития.

На основе чего строится финансовое здоровье? Вот пять базовых принципов:

1. Наличие сбережений на случай непредвиденных обстоятельств (финансовой подушки безопасности, которая в среднем составляет три, шесть или 12 ваших месячных окладов);

2. Отсутствие кредитов или грамотное их использование с общим ежемесячным платежом не более 30 % дохода;

3. Наличие пенсионных накоплений (не только государственных, но и личных);

4. Наличие страховки (жизни, здоровья, недвижимости);

5. Контроль инфляции образа жизни.

Если с первыми четырьмя пунктами все ясно хотя бы на уровне терминологии, то понятие «инфляция образа жизни» может вызвать вопросы. Давайте разбираться. Не исключено, что такая формулировка встречается вам впервые, однако само явление наверняка хорошо знакомо. Это ситуация, когда при росте доходов прямо пропорционально увеличиваются и расходы. Казалось бы, после повышения зарплаты денег должно оставаться больше, однако этого не происходит – вслед за появлением возможностей растут и потребности: на смену кафе приходят рестораны, появляется желание покупать более дорогие вещи и т. д. В итоге жизнь вроде становится лучше, но человек остается на том же уровне – у него по-прежнему нет возможности откладывать на будущее. Чтобы такого не происходило, нужно контролировать этот процесс: не отказываться от комфорта, но помнить о своих финансовых целях.

Стоит отметить, что показатели финансового здоровья могут меняться. Они зависят как от субъективных факторов, например от индивидуальных представлений человека о комфорте и достатке, так и от объективных, в числе которых политическая и экономическая ситуация в стране. К слову, если год назад при определенном уровне доходов финансовое здоровье многих было отменным, то сегодня, когда цены на товары и услуги резко взлетели, люди активно пересматривают свое отношение к деньгам. Кто-то старается увеличить доход, кто-то сокращает траты, а кто-то делает более прибыльными свои инвестиции.

Но одно дело – знать теорию, а другое – применять ее при ведении своего бюджета. На практике неизбежно возникает множество вопросов. Например, таких:

■ У меня есть проблемы с финансовым здоровьем, но как понять, насколько они серьезны? И главное, какова их первопричина?

■ Что нужно делать в моем конкретном случае? С чего начать?

■ В ведении бюджета так много аспектов – как поддерживать каждый на достойном уровне?

Чтобы разрешить все сомнения и сделать заботу о финансовом здоровье простым и увлекательным занятием, предлагаю воспользоваться техникой «Колесо финансового баланса».

Колесо финансового баланса: как с помощью игры выявить проблемы в семейном бюджете

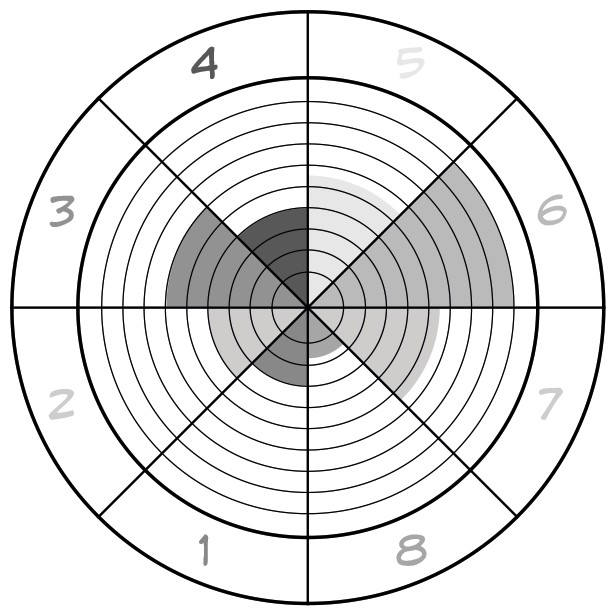

Принципы работы с колесом финансового баланса очень похожи на те, что используются при работе с колесом жизненного баланса. Колесо выглядит как круг, разбитый на восемь секторов, каждый из которых соответствует определенной сфере финансовой жизни (рис. 1).

Центр круга – это ноль, или начало отсчета. Внешний контур круга – это 10, максимальное число баллов, которые можно набрать. Но, прежде чем считать баллы, рисовать колесо и закрашивать в нем сектора, нужно пройти тест из 32 вопросов.

Рис. 1. Незаполненное колесо финансового баланса

Тест для составления колеса финансового баланса

Отмечайте ответы прямо в книге или скачивайте файл с тестом и колесом-раскраской с моего сайта.

Сектор 1. Бюджет

1. Знаете ли вы, сколько потратили денег в прошлом месяце?

■ Только приблизительно (1,5 балла).

■ Не знаю, но точно больше, чем заработано (0 баллов).

■ Конечно, у меня все расписано (2,5 балла).

2. Ваш бюджет скорее:

■ дефицитный (расход превышает доход) (0 баллов).

■ профицитный (доход превышает расход) (1,5 балла).

■ сбалансированный (доход равен расходу) (2,5 балла).

3. Проводите ли вы оптимизацию активов и пассивов?

■ Не знаю, что это такое (0 баллов).

■ Когда-то было дело (1,5 балла).

■ Конечно, регулярно (1–2 раза в год) (2,5 балла).

4. Вы планируете семейный бюджет?

■ Нерегулярно, по настроению (1,5 балла).

■ Да (2,5 балла).

■ Нет (0 баллов).

Сектор 2. Текущие расходы и быт

1. Пользуетесь ли вы возможностями экономии на ЖКХ?

■ Да, применяю несколько методов, которые подходят мне и семье (2,5 балла).

■ Нет, не хочу этим заниматься (0 баллов).

■ Да, плачу за коммунальные услуги без комиссии, но на этом всё (1,5 балла).

2. Хватает ли вам денег на отпуск?

■ Да, хватает, и еще я получаю мили за поездки и кешбэки за бронирование (2,5 балла).

■ Да, еле-еле хватает (1,5 балла).

■ Нет, не хватает, иногда приходится пользоваться кредиткой (0 баллов).

3. Часто ли вы совершаете импульсивные покупки в магазинах?

■ Да, часто (0 баллов).

■ Нет, я иду в магазин со списком и придерживаюсь его (2,5 балла).

■ Редко, но бывает (1,5 балла).

4. Пользуетесь ли вы кешбэком по банковским картам?

■ Да, всегда слежу за категориями кешбэка по карте и стараюсь получить (2,5 балла).

■ Получаю, когда его начисляют автоматически, не слежу за максимальными возможностями (1,5 балла).

■ Нет, не пользуюсь. А что такое кешбэк? (0 баллов).

Сектор 3. Кредитование

1. Превышает ли уровень вашей закредитованности 30 % от бюджета?

■ Да (0 баллов).

■ Нет (2,5 балла).

■ Никогда не считал(а), скорее всего, нет (1,5 балла).

2. Сколько у вас кредитных карт?

■ Одна в активном пользовании (1,5 балла).

■ Есть несколько карт разных банков (0 баллов).

■ У меня нет кредитных карт (2,5 балла).

3. Бывали ли у вас просрочки по кредитным платежам?

■ Да, было дело, но давно (1,5 балла).

■ Нет, я слежу за этим (2,5 балла).

■ Да, к сожалению, довольно часто (0 баллов).

4. Когда вы в последний раз проверяли свою кредитную историю?

■ Никогда, и не знаю, как это делать (0 баллов).

■ Проверяю два раза в год стабильно (2,5 балла).

■ Когда-то проверял(а), давно уже (1,5 балла).

Сектор 4. Страхование

1. Пользуетесь ли вы ДМС (добровольным медицинским страхованием)?

■ Нет, только ОМС (обязательное медицинское страхование) (0 баллов).

■ Да (2,5 балла).

■ Не знаю о преимуществах ДМС, но хотелось бы узнать (1,5 балла).

2. Застрахованы ли вы по программам страхования жизни и здоровья?

■ Да, застрахован титульный заемщик по ипотеке (1,5 балла).

■ Нет, у нас в этом нет необходимости (0 баллов).

■ Да, страхуем и детей тоже (2,5 балла).

3. Страхуете ли вы свою недвижимость?

■ Да, в обязательном порядке (2,5 балла).

■ Когда-то страховал(а), сейчас – нет (1,5 балла).

■ Нет, и не планирую (0 баллов).

4. Страхуетесь ли вы при полетах в отпуск и за границу?

■ Зачем, мне и так окажут всю необходимую помощь (0 баллов).

■ При полетах за границу – да, при внутренних перелетах – нет (1,5 балла).

■ Во всех путешествиях застрахован(а) (2,5 балла).

Сектор 5. Дополнительные доходы

1. Оформляете ли вы покупки с кешбэком от соответствующих сервисов?

■ Иногда (1,5 балла).

■ Оформляю и всегда знаю, где есть выгодные возможности (2,5 балла).

■ Не оформляю и не знаю, как отслеживать (0 баллов).

2. У вас достаточное количество источников дохода?

■ Да, зарабатываю достаточно, и есть дополнительные доходы (2,5 балла).

■ Нет, не знаю, как зарабатывать больше, и так работаю много (0 баллов).

■ Пока нет, но я уже прорабатываю варианты (1,5 балла).

3. Получаете ли вы доход от аренды?

■ Да, это мой дополнительный источник дохода (2,5 балла).

■ Нет, и не имею возможностей для этого (0 баллов).

■ Пока нет, но стремлюсь к этому (1,5 балла).

4. Оформляете ли вы налоговые вычеты?

■ Да, ежегодно стараюсь вернуть уплаченные налоги (2,5 балла).

■ Нет, не умею этого делать (0 баллов).

■ Пробовал(а), но там так мало возвращают, что перестал(а) заниматься этим (1,5 балла).

Сектор 6. Финансовые цели и резервы

1. У вас есть финансовые цели?

■ Да, конечно, цели поставлены, работаю над их достижением (2,5 балла).

■ Нет, они мне не нужны (0 баллов).

■ Планирую этим заняться (1,5 балла).

2. У вас сформирована «подушка безопасности»?

■ Да, в размере 3–6 окладов (2,5 балла).

■ Нет, а что это за «подушка» такая? (0 баллов).

■ Накопления есть, но «подушкой» их сложно назвать (1,5 балла).

3. Делаете ли вы накопления на крупные покупки?

■ Да, я постоянно коплю средства и достигаю целей (2,5 балла).

■ Нет, это сложно для моего бюджета (0 баллов).

■ Я коплю, но иногда приходится оформлять кредит или рассрочку (1,5 балла).

4. Знаете ли вы, сколько денег нужно вам и вашей семье для комфортной жизни?

■ Нет, это очень сложный вопрос (0 баллов).

■ Есть приблизительное понимание (1,5 балла).

■ Да, у меня уже составлен финансовый план (2,5 балла).

Сектор 7. Инвестиции

1. У вас есть вложения, приносящие доход (вклад, инвестиции, криптовалюта, недвижимость и т. д.)?

■ Да, я постоянно вкладываю деньги в различные финансовые инструменты (2,5 балла).

■ Нет, я не понимаю, как это работает, но хочу попробовать (1,5 балла).

■ Нет, мне это не нужно (0 баллов).

2. Реинвестируете ли вы дополнительный доход от инвестиций?

■ У меня нет инвестиций (0 баллов).

■ Нет, я на этот дополнительный доход живу (1,5 балла).

■ Да, реинвестирую и верю в магию сложного процента (2,5 балла).

3. Инвестируете ли вы в свое образование?

■ Да, я постоянно учусь и применяю полученные знания в жизни (2,5 балла).

■ Да, но не удается нигде применить свои знания (1,5 балла).

■ Нет, не вижу смысла (0 баллов).

4. Откладываете ли вы на будущее своих детей (например, на образование)?

■ Понемногу откладываю, но плана нет (1,5 балла).

■ Откладываю постоянно, сформирован инвестиционный план (2,5 балла).

■ Нет, подумаю об этом ближе к началу обучения (0 баллов).

Сектор 8. Пенсия

1. Знаете ли вы, как уберечь свои деньги и пенсионные накопления от мошенников?

■ Нет, ничего с ними не случится (0 баллов).

■ Да, я постоянно мониторю новые мошеннические схемы (2,5 балла).

■ Пока удавалось избегать инцидентов (1,5 балла).

2. Вы знаете, как посмотреть свои государственные пенсионные накопления?

■ Нет, никогда не смотрел(а) (0 баллов).

■ Раз в год смотрю (2,5 балла).

■ Нет, но хотелось бы узнать (1,5 балла).

3. Пользуетесь ли вы пенсионным страхованием?

■ Нет, не страховался(ась) никогда (0 баллов).

■ Интересуюсь, но ничего не понимаю (1,5 балла).

■ Да, застрахован(а), пользуюсь ИСЖ (инвестиционное страхование жизни) / НСЖ (накопительное страхование жизни) / добровольным пенсионным обеспечением в НПФ (негосударственный пенсионный фонд) (2,5 балла).

4. У вас есть пенсионный план?

■ Нет, но я хочу его составить (1,5 балла).

■ Есть, и я постоянно откладываю на пенсию определенную сумму (2,5 балла).

■ Нет, мой план – государственная пенсия (0 баллов).

Порядок работы с колесом

Закрасьте итоговую сумму баллов по секторам (пример см. на рис. 2).

Рис. 2. Пример заполнения колеса финансового баланса

После закрашивания определите, в какой сфере у вас провал и над чем нужно поработать.

По результатам составьте план развития по секторам, которые просели.

Определите «сегмент-триггер», работа над которым повлечет за собой изменения в остальных отделах. Например, сектор с уровнем закредитованности. Решив проблемы с кредитами, вы сразу увеличите количество средств, доступных для формирования накоплений. Начните действия с проработки именно этой области.

Заполняйте колесо раз в квартал, чтобы следить за динамикой достижения целей и корректировать действия.

Оценка результатов теста

0–3 – в данном секторе неполадки, у вас есть проблемы с финансовым здоровьем, но они поправимы.

4–6 – с помощью советов из этой книги вы сможете существенно поправить финансовое здоровье.

7–10 – ваше здоровье в этом сегменте отменное. Поздравляю, так держать!

Выводы

1. Финансовое здоровье характеризует то, насколько вы можете обеспечить себе комфортное настоящее и безопасное будущее.

2. Основные составляющие финансового здоровья: умение вести бюджет, низкий уровень закредитованности, использование страховых программ, наличие финансовой подушки безопасности, стремление к пассивному доходу и наличие нескольких источников дохода, умение использовать инвестиционные инструменты.

3. Уровень финансового здоровья можно повышать, получая знания и действуя.