Редактор Вячеслав Ионов

Главный редактор С. Турко

Руководитель проекта А. Василенко

Корректоры Т. Редькина, Е. Чудинова

Компьютерная верстка А. Абрамов

Дизайн обложки Ю. Буга

Весь авторский гонорар передаётся в Благотворительный фонд «Дом с маяком».

© Исаак Беккер, 2020

© ООО «Альпина Паблишер», 2020

Все права защищены. Данная электронная книга предназначена исключительно для частного использования в личных (некоммерческих) целях. Электронная книга, ее части, фрагменты и элементы, включая текст, изображения и иное, не подлежат копированию и любому другому использованию без разрешения правообладателя. В частности, запрещено такое использование, в результате которого электронная книга, ее часть, фрагмент или элемент станут доступными ограниченному или неопределенному кругу лиц, в том числе посредством сети интернет, независимо от того, будет предоставляться доступ за плату или безвозмездно.

Копирование, воспроизведение и иное использование электронной книги, ее частей, фрагментов и элементов, выходящее за пределы частного использования в личных (некоммерческих) целях, без согласия правообладателя является незаконным и влечет уголовную, административную и гражданскую ответственность.

⁂

Предисловие,

которое не планировалось: испытание коронавирусом

В конце января 2020 г. я закончил работу над рукописью и передал ее в издательство. Казалось, еще немного, и она появится в виде настоящей книги с красивой обложкой, а не файла на компьютере, к которому я так привык за год работы над ним.

Информация о коронавирусе тогда уже начинала занимать весомое место в выпусках новостей, но никому и в голову не приходило, что беда, которая пришла на нашу планету, может принять такие масштабы. Когда в Москве люди перестали работать и закрылись все книжные магазины, издательство решило немного повременить с публикацией и предложило мне дополнить книгу новой информацией, связанной с пандемией и сильным падением котировок на мировых фондовых рынках.

Это отличная возможность посмотреть, как моя книга могла бы пройти это испытание. Представим, что она попала в руки частного инвестора, скажем, осенью прошлого года. Насколько то, что в ней изложено относительно работы с инвестиционными идеями, было бы полезным в условиях текущего кризиса? Понятно, что сейчас ни о каких итогах речь идти не может. Полноценный анализ кризиса, связанного с коронавирусом, – дело будущего, тех времен, когда пандемия завершится и мы увидим всю картину с более или менее приличного расстояния для объективной оценки. Сейчас же речь может идти только о фрагментарном взгляде на эти события – это середина апреля 2020 г., новый вирус свирепствует в 120 странах, практически вся Европа «сидит» дома, сотни тысяч инфицированных и десятки тысяч смертей. В одних только США больных около 500 000, и конца этой беде пока не видно.

Однако настоящий инвестор в любых условиях смотрит вокруг с надеждой увидеть привлекательную возможность для вложения своих денег. Не является исключением и нынешняя ситуация. В начале января самыми модными были инвестиционные идеи, связанные с покупкой акций биотехнологических и фармацевтических компаний, которые ближе всех подошли к разработке вакцины и лекарств для лечения коронавируса. Инвестору, который прочитал главу 5 из этой книги, где объясняется, почему не все инвестиционные идеи успешны, было бы легче сориентироваться в обстановке.

Почему? Потому что он бы ознакомился с так называемыми event driven идеями и, в частности, прочитал мой кейс о том, как я пытался заработать в 2014 г. на лекарствах для борьбы с геморрагической лихорадкой, вызванной вирусом Эбола. Не хочу забегать вперед и портить читателю удовольствие от самостоятельного изучения этого насущного примера. Поэтому не стану здесь рассказывать о его деталях и выводах, но в том, что этот раздел, безусловно, мог бы помочь и поможет в будущем частному инвестору принять правильное решение в аналогичной ситуации, я не сомневаюсь.

К слову, те, кого инвестиции в здравоохранение интересуют не только в связи с новым вирусом, найдут в книге много интересного для себя. Так, некоторые тонкости вложений в современную медицину США и инвестиционный инструментарий для этого мы подробно рассматриваем в главе 1 (раздел 1.2). О «пионерских» решениях в биотехнологических компаниях, которые занимаются разработкой новых лекарств для лечения различных заболеваний, подробно говорится в главе 3 (раздел 3.3). Частный инвестор здесь сможет почерпнуть много интересной информации, в том числе относящейся к тому, кто и как должен заниматься инвестициями в этой области.

Как менялись идеи

По мере того как коронавирус становился все более агрессивным и все новые миллионы китайцев оказывались в жестком карантине, палитра инвестиционных идей, которые обсуждались в СМИ и социальных сетях, менялась. На первый план вышла идея о вложениях в акции китайских компаний – с расчетом на то, что они больше всех пострадали от новой болезни и после небольшого падения в районе 4–5 % покажут быстрый отскок, на котором можно будет относительно легко заработать. Самые активные инвесторы обсуждали, какие инструменты для этого использовать. Все сошлись на специальных биржевых фондах ETF, повторяющих портфели китайских индексов, и вопрос был только в том, какой из них будет лучше в этой ситуации.

Однако жизнь показала, что этот вирус отличается от всех прежних, с которыми уже сталкивалось человечество, и привычная схема заработка на эпидемиях здесь не работает. Быстрого восстановления не получилось (по крайней мере, пока), коронавирус покинул пределы Китая и пошел гулять по планете. Всемирная организация здравоохранения (ВОЗ) объявила пандемию. Список инвестиционных идей начал стремительно расти. В него вошли акции компаний, которые помогают работать удаленно и проводить досуг дома, доставлять продукты и еду, и многие другие, чьи услуги стали особенно востребованными в эти непростые времена. Глаза частного инвестора начали разбегаться от этого изобилия.

Возможно, в этой ситуации наш гипотетический инвестор, который прочитал бы эту книгу заранее, задумался бы над тем, что он может себе позволить, а что – нет. Это очень важно! В главе 2, например, много внимания уделено самой массовой стратегии – пассивному инвестированию. Мы подробно разбираем плюсы и минусы этого подхода. Есть основания считать, что в кризисной ситуации приверженцу этой стратегии, который хорошо понимает ее принципы, будет гораздо проще решить, какие инвестиционные идеи его, а от каких нужно просто бежать. Это в полной мере касается и других стратегий, о которых пойдет речь в книге.

В главе 4 (раздел 4.3) я сосредоточился на идеях, которые помогают сохранить нажитый капитал. Эта тема редко связывается с инвестиционными стратегиями и еще реже находит свое место в книгах по инвестициям. Так вот, в условиях текущей пандемии для многих людей эта задача выходит на первый план. Во времена, когда беда стучится в их дома, нужны простые и понятные советы.

Вот моя колонка в Forbes, которая была посвящена именно идеям сохранения и защиты личного капитала. Она увидела свет 14 марта 2020 г. – за две недели до введения в Москве исторического режима самоизоляции[1].

Спасительная кубышка: как защитить деньги от пандемии коронавируса

Пандемия коронавируса, падение цен на нефть, обесценивание рубля – все это части единого кризиса, который переживают сейчас россияне. Есть большая вероятность того, что мы только в начале пути, и все возможные меры предосторожности, в том числе и в личных финансах, не окажутся лишними.

Как говорил великий Уоррен Баффетт, «когда прилив сменяется отливом, сразу видно, кто купался голым». Это правило полезно помнить, чтобы организовать свои финансы по-настоящему надежно и эффективно. Вот несколько простых советов, которые помогут вам чувствовать себя намного лучше в следующий кризис, который неминуемо придет.

1. Сила кэша

Мы уже привыкли к кредитным картам, Apple и Android Pay, другим современным системам оплаты через смартфон. Кажется, что уже ничто не может помешать и дальше всем этим пользоваться. Правда, кое-кто уже имеет опыт, например, расчета в кассе большого магазина или в зарубежном ресторане, когда ваша карточка не срабатывает, – им будет легче понять, о чем я говорю.

В эпоху заражения коронавирусом большого количества людей, в число которых, безусловно, могут попасть и те, кто обслуживает наши кредитки в самых разных банках, подобные сбои исключать нельзя. Вот почему в эти трудные времена лучше носить с собой несколько карт разных банков, а еще лучше иметь в кармане определенный запас наличности, который позволит в любых обстоятельствах с честью выходить из затруднительных положений.

2. Домашняя кубышка

Проблема повседневных расчетов плавно ведет нас к тому, что необходимо сформировать запасы наличности и дома, которые позволят нормально жить, когда банки будут сбоить (а могут и просто перестать работать) по тем или иным причинам. Думаю, что сумма должна быть в районе месячных затрат на семью, и этот запас лучше постоянно поддерживать в данных границах. Для тех семей, где есть пожилые родители и родственники, я бы этот размер существенно увеличил, имея в виду возможные затраты на медицину. И пожалуйста, не поленитесь поменять крупные купюры, чтобы удобно было платить за доставку еды или продуктов без сдачи. Это на случай добровольного карантина.

3. Аудит расходов

После того, как мы обеспечили бесперебойное финансирование наших текущих потребностей, можно идти дальше и посмотреть на доходы семьи. Им ничего не угрожает? Ваше место в компании сократить не могут? Ваш бизнес в условиях кризиса устоит или придется «затянуть пояса»? Рассчитывайте на худшее и при необходимости скорректируйте свои планы и предстоящие траты. Например, возможно, лучше отложить покупку нового авто или не стоит пока брать кредит на покупку квартиры. В общем, немного осторожности и осмотрительности никому не помешает.

4. Парад активов

Сейчас самое время посмотреть и на свои активы. Чем вы располагаете? Как инвестированы ваши деньги? Все ли там хорошо? Ситуация изменилась, и, возможно, что-то вам уже не по зубам. Скажем, у вас инвестировано $100 000 в структурный продукт на два года, который связан с ростом акций таких технологических гигантов, как Apple, Facebook или Alphabet. Они сильно просели, и можно потерять большие деньги.

Стоит связаться с инвестиционной компанией и еще раз все проговорить, – не исключено, что лучше досрочно выйти из этого продукта, если есть такая возможность. Стоит побеспокоиться и тем, у кого большие портфели инвестиций за рубежом. Анализ их текущего состояния и проверка «связи» с управляющим не повредит.

5. Дорожная карта

Не помешает еще раз посмотреть на свои долговременные планы. Там ничего менять не нужно? Например, через год ваш сын оканчивает школу, и вы многие годы копили на его обучение в престижном английском университете. Деньги вложены на фондовом рынке США, а оценка портфеля уже опустилась на 25 % в этом году. Это знак тревоги. А если будет еще хуже? Нужно садится и все считать, принимать взвешенные решения вместе со своим инвестиционным советником, если такой имеется.

6. Поле чудес

Не поддавайтесь в эти трудные времена на разные заманчивые предложения. Очень часто можно услышать: «Кризис – это новые возможности!» Для кого? Для профессионального спекулянта? Для новых клиентов? Для тех, кто никогда в эти игры не играл и не собирается этого делать?

Для обычного частного инвестора кризис – это, как правило, беда. Если это ваш случай, то лучше скрупулезно разобрать свои потери и решить, что делать дальше. Честный и открытый разговор с самим собой – самое лучшее, что сейчас остается. Помните, что никто не способен предсказать будущее и все рассчитывают на старый опыт, а в этот раз все может быть гораздо хуже. Только базируясь на своих личных обстоятельствах и планах, вы должны принимать ответственное решение.

7. Запас прочности

Финансовая подушка должна быть в каждой семье. Принято считать, что данного запаса должно хватить на 6–12 месяцев. Проблемы с рублем делают вновь актуальным вопрос, в какой валюте держать свою «заначку». Полагаю, что большую часть этих денег лучше хранить в рублях.

Что касается ваших семейных накоплений в целом, то здесь я бы ориентировался на доллар или евро. Конкретные пропорции зависят от ваших личных обстоятельств. Это не связано с нынешним кризисом – просто после 2014 г. рубль перестал быть валютой сбережения, и пока здесь ничего не изменилось. Последние события только подтверждают этот тезис.

8. Жизнь под рентгеном

У любого кризиса есть один большой плюс, и многие умные люди его используют. Именно его имел в виду Уоррен Баффетт в афоризме, с которого мы начали эту заметку. Дело в том, что кризис отлично высвечивает все ошибки, которые были допущены вами, – как в выборе личной финансовой стратегии, так и в тактике ее осуществления.

Например, во время эпидемии коронавируса владелец ресторана или туристической фирмы сразу поймет, что было ошибкой ориентироваться только на этот бизнес и вкладывать туда все деньги. А частный инвестор, глядя на свой портфель ценных бумаг, без всяких объяснений догадается о «цене» советов, которые он так долго получал от своего инвестиционного консультанта.

Все эти советы прямо или косвенно вытекают из содержания книги, которую вы сейчас держите в руках. Это ее философия, которая заключает в себе сплав многолетнего опыта финансового советника и инвестора на фондовом рынке.

Не нужно также забывать о разнице между профессионалом и обычным частным инвестором. Первый зарабатывает инвестициями на жизнь, а второй – сохраняет и приумножает свой капитал. Разница большая, и она диктует совершенно иной подход к выбору инвестиционных идей. Особенно во время кризиса. Одно из 10 правил успешного инвестора, которые сформулированы в книге (см. раздел 6.2, правило № 3), гласит следующее: делай то, что можешь, и то, что тебе по зубам.

Вот несколько выдержек из рассуждений на тему этого правила.

«Если ваша задача – получение регулярного дохода, то, поверьте мне, не стоит искать какую-то супербиотехнологическую компанию, у которой в запасе есть несколько “блокбастеров” для лечения той или иной болезни. Конечно, в случае успеха вы можете приумножить свой капитал в несколько раз, но есть и вероятность потерять все. Эти инвестиции не для вас».

«Ваши инвестиционные идеи должны исходить из ваших потребностей, из возможностей личного или семейного капитала, из того, чего вы хотите достичь. И пусть за это же время акции Apple выросли почти на 120 % – это не должно у вас вызвать никакой зависти, никаких разочарований в своих инвестиционных идеях. Вы должны четко понимать: в данном случае бумаги Apple – это не для вас, как и акции других технологических компаний. Такой уровень риска вам пока не по зубам».

Это целиком относится ко многим идеям, которые возникают в кризис. Они манят вас своей доступностью и легкостью реализации, а на самом деле могут привести к невосполнимым потерям.

Как здесь не вспомнить специальный класс инвестиционных идей «сегодня хорошо – завтра будет плохо», которому посвящена глава 4 книги. Она про кризисы предсказуемые и внезапные, про короткие продажи, про героев и лузеров на этом фронте. В общем, это практически тот же самый сценарий, который мы сейчас наблюдаем на фондовом рынке. Думаю, массовому инвестору было бы очень полезно ознакомиться с этим материалом и приведенными кейсами, прежде чем что-либо предпринимать в разгар глобального кризиса.

Конечно, за это время сильно упали акции гостиничных сетей, круизных фирм и авиакомпаний – всех активов, связанных с туризмом, отдыхом, деловыми поездками. Многие инвесторы сумели на этом хорошо заработать, вовремя прибегнув к коротким продажам. Однако, полагаю, удача улыбнулась единицам, а большинство инвесторов на фондовом рынке сейчас находятся в глубоком минусе.

Но это не страшно, поскольку одна фаза рынка, как правило, сменяет другую, и это является неотъемлемой частью работы на фондовом рынке, если вы долгосрочный инвестор. Об этом следует всегда помнить. Искусство пережить кризис, пожалуй, одно из самых сложных в науке под названием «инвестирование». В связи с этим умение работать со своими ошибками и знание промахов, которые допускали в этом деле даже великие мастера, является весьма и весьма полезным. С этой точки зрения материалы главы 5 (раздел 5.2) будут как нельзя кстати.

На шаг впереди

Еще хочу отметить важность «игры на опережение». В книге я пишу об этом довольно много, но особенно тщательно этот вопрос был рассмотрен в разделе 4.3. Надеюсь, внимательный читатель многое для себя вынесет из него. Во время кризиса правильной «игре на опережение» отводится огромная роль: только она позволяет разумно подходить к выбору и использованию инвестиционных идей, возникающих в этот период.

В этой колонке для Forbes я попытался заглянуть в будущее в нынешней ситуации с коронавирусом и таким образом помочь своим читателям[2]. Насколько это получилось – судить вам. Возможно, во втором издании книги я разберу и этот кейс – точно так же, как это было сделано со всеми примерами инвестиционных идей, которыми изобилует эта работа.

Когда закончится этот кошмар и мы поедем в Париж?

Будущее туманно, и точный прогноз того, когда и как закончится нынешний кризис, не может дать никто. Однако это вовсе не означает, что каждый человек, особенно связанный с бизнесом и/или инвестициями, не должен в каждый момент времени занимать определенную позицию и соответственно строить свои деловые планы и личные (семейные) финансы. Игра на опережение – вот что в деловом мире отличает умных и успешных людей от посредственностей.

Рынок скажет?

Первый квартал этого года завершился самым большим падением индекса Dow Jones Industrial за всю историю рынка – 23,1 %. Дальнейший сценарий развития событий на глобальном фондовом рынке не совсем ясен. Некоторые финансовые институты, например JPMorgan Chase & Co, вышли с прогнозами, что основная масса акций уже прошла дно. А вот аналитики Deutsche Bank AG утверждают, что еще рано делать подобные заключения[3].

Почему это важно? Как правило, фондовый рынок достаточно точно предсказывает, когда кризис начнет «сворачиваться», и тем самым выполняет предсказательную функцию. Однако в этот раз надеяться на этого «прогнозиста» вряд ли стоит. Январь и большая часть февраля тому свидетели: в то время как коронавирус бушевал в Китае, грозя перерасти в глобальную пандемию, фондовые индексы в США устанавливали все новые и новые рекорды.

Еще один пример: за прошедшие две недели число людей, обратившихся за пособием по безработице в США, выросло в разы – сначала до 3,3 млн человек, а затем и вовсе до 6,6 млн. И каждый раз рынок игнорировал эти взрывные данные и рос в те дни, когда об этом становилось известно. На мой взгляд, это говорит о том, что что-то случилось с господином Рынком и он уже не в состоянии адекватно реагировать на будущее развитие событий. Возможно, в ситуации, когда процентная ставка по долларам многие годы остается практически на нулевом уровне, он просто зажирел от потока дешевых денег и может подавать ложные сигналы, как перекормленный домашний кот.

Почему не стоит ждать быстрого отскока?

После кризиса 2008 г. рынок восстанавливался очень долго: ему понадобилось почти пять лет, чтобы достичь предкризисных показателей. Сейчас большинство экономистов считают, что нас ждет сложный второй квартал, а потом будет лучше. Есть и другие мнения. «У нас нет уверенности, что вирус исчезнет к концу второго квартала», – сказал нобелевский лауреат Джозеф Стиглиц, профессор Колумбийского университета в Нью-Йорке[4]. Если это «продолжится в течение лета, то все эффекты будут усиливаться».

Однако тот факт, что 2020 г. не будет в итоге блистать большими достижениями ни в экономике, ни на рыночных площадках, уже никем не оспаривается.

Есть вероятность, что в ближайшие месяцы будет налажено в достаточном количестве производство современных тестов для выявления коронавируса, масок для лица, аппаратов ИВЛ и других вещей, необходимых для борьбы с болезнью. Врачи получат необходимый опыт, а пропускная способность специальных лечебных учреждений станет намного больше. Возможно, тогда государства изменят свою стратегию борьбы с коронавирусом: жизнь вернется в нормальное русло, больше не будет карантина в тех масштабах, как это происходит сейчас. Люди будут работать, болеть и лечиться, потихоньку, с потерями, приобретая иммунитет к новой болезни.

А если чуда не случится, то настоящая борьба с коронавирусом, вероятнее всего, начнется с появлением эффективной вакцины и соответствующих лекарств. Всего этого не стоит ждать раньше следующего года.

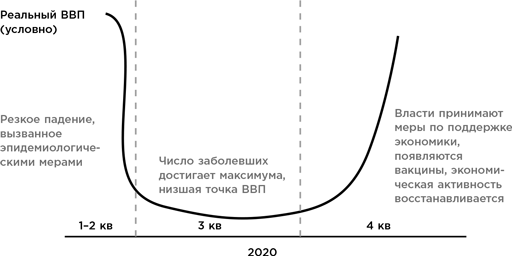

Париж придется отложить

В любом случае мы вряд ли увидим завершение кризиса по модели V, когда быстрое падение рынка сменятся таким же быстрым отскоком. Стратеги из PIMCO прогнозируют U-образную фигуру выхода из глобального кризиса (см. диаграмму)[5]. Для «пологого дна» они отводят весь третий квартал, а на четвертый прогнозируют восстановление.

Возможно, мы увидим выход из кризиса в «стиле Nike», при котором график напоминает эмблему этой компании: быстрое падение и немедленно начавшееся затяжное восстановление, которое символизирует правое «крыло» этой фигуры. Этот новаторский вариант предложил Марк Занди – главный экономист в Moody’s Analytics[6].

Из всего сказанного выше должен следовать вывод: все это надолго, и к прежней докризисной жизни мы вернемся не скоро.

Приведу простой пример. Представим себе, что, условно, 15 мая в России не зафиксировали ни одного нового заболевшего, а через две недели и вовсе начали снимать ограничения, связанные с коронавирусом. Вопрос: когда вы сможете посетить Париж или позагорать на Кипре? Думаю, не скоро.

Во-первых, никто не будет торопиться открывать нашу страну, чтобы снова не завезти инфекцию. Во-вторых, другие страны не станут принимать туристов по той же причине. Пройдет достаточно много времени, прежде чем докризисная система сообщения между странами заработает в прежнем режиме. Не исключены и повторные вспышки болезни, и «откаты» назад к имеющимся ограничениям. Все это в той или иной мере касается и обычной жизни россиян, их бизнеса и финансов. Не исключено, что экономические последствия мы будем чувствовать еще несколько лет.

Известный гуру в области инвестирования и один из основателей Oaktree Capital Говард Маркс так закончил свое недавнее послание инвесторам: «Когда-нибудь мир вернется к нормальной жизни, хотя вряд ли он останется неизменным. Что важнее всего – и с точки зрения здоровья, и с точки зрения финансов – это то, как мы будем вести себя до того времени»[7].

С «подушкой» по жизни

Тем или иным образом кризис заденет каждого человека и его финансы. Картина выхода из него, которую мы видим сейчас, свидетельствует о том, что это будет не быстрый процесс. Этот фактор следует обязательно иметь в виду при планировании личных финансов.

В своей предыдущей колонке я писал о том, как защитить свои деньги в эти трудные времена. Ситуация быстро меняется, и что-то уже устарело: например, один из восьми советов относился к тому, что нужно обязательно иметь дома запасы наличности на несколько недель и мелкие деньги, чтобы давать на чай курьеру, доставляющему вам домой продукты или еду. Другие рекомендации пока еще в силе.

После кризиса многие поймут, насколько важна хорошая финансовая подушка, и будут более серьезно относиться к этому вопросу. Не сомневаюсь, что потери на фондовом рынке станут тем триггером, который заставит тысячи инвесторов понять: прежде чем выходить на рынок со своими деньгами, следует многому научиться, а в услугах инвестиционного консультанта или брокера цена – это не всегда самое главное.

Это сложные и болезненные уроки. Особенно для тех, кому возраст или обстоятельства не позволят восстановить былое благополучие. Любой кризис сопряжен с потерями, и это, как правило, неизбежно. Только считаные единицы – любимцы фортуны – останутся в плюсе. Однако это вовсе не должно означать крах или такие потери, от которых уже невозможно оправиться. Чтобы достичь такой устойчивости к любым потрясениям, нужно готовиться к ним еще до того, как беда придет в ваш дом.

Это и есть главный урок нынешнего кризиса.

В заключение еще раз хочу напомнить, что цель этого незапланированного предисловия не в детальном анализе кризиса – это дело будущего, а в попытке посмотреть на мысли, изложенные в книге, в сложившихся обстоятельствах. Мне кажется, даже беглый взгляд на них под этим углом позволяет сделать вывод, что книга прошла испытание и способна помочь инвестору в схватке с коронавирусным кризисом. Впереди нас ждут непростые дни, а затем – неизбежно! – новые кризисы и трудности, и я бы хотел, чтобы этот труд всегда служил вам верой и правдой, помогая зарабатывать на инвестиционных идеях во все времена. Ради этого он и был написан.

15 апреля 2020 г.