Налог на добавленную стоимость. Механизм преступления и его выявление

000

ОтложитьЧитал

Рецензенты:

В. В. Зубрин, заместитель Генерального прокурора РФ, кандидат юридических наук

B. Г. Гассий, первый заместитель начальника Главного Следственного управления при ГУВД С.-Петербурга и Ленинградской области, полковник юстиции

А. А. Эксархопуло, доктор юридических наук, профессор С.-Петербургского государственного университета

Коллектив авторов:

Н. А. Данилова, кандидат юридических наук, доцент – п. 2.1 гл. 2 (в соавторстве с C. Г. Евдокимовым), п. 6.1 гл. 6 (в соавторстве с С. Г. Евдокимовым, Е. В. Елагиной); С. Г. Евдокимов, кандидат юридических наук, доцент – введение, гл. 1 (в соавторстве с М. С. Мухиным), гл. 2 (п. 2.1 – в соавторстве с Н. А. Даниловой), гл. 4, 5, 6: п. 6.1 (в соавторстве с Н. А. Даниловой, Е. В. Елагиной); п. 6.4; п. 6.5 (в соавторстве с Е. В. Елагиной, С. П. Кушниренко); заключение; Е. В. Елагина, старший преподаватель, советник юстиции – гл. 6: п. 6.1 (в соавторстве с Н. А. Даниловой, С. Г. Евдокимовым); п. 6.2; п. 6.5 (в соавторстве с С. Г. Евдокимовым, С. П. Кушниренко); С. П. Кушниренко, кандидат юридических наук, доцент – гл. 6: п. 6.3.; п. 6.5 (в соавторстве с С. Г. Евдокимовым, Е. В. Елагиной); М. С. Мухин, полковник налоговой полиции – гл. 1 (в соавторстве с С. Г. Евдокимовым), гл. 7; А. А. Сапожков, кандидат юридических наук – гл. 3 (в соавторстве с В. Ф. Щепельковым); В. Ф. Щепельков, кандидат юридических наук – гл. 3 (в соавторстве с А. А. Сапожковым).

Руководитель авторского коллектива – С. Г. Евдокимов

© Коллектив авторов, 2003

© Изд-во «Юридический центр Пресс», 2003

Введение

С началом рыночных реформ в Российской Федерации экономическая преступность стала приобретать новые черты. Появились новые виды преступлений, традиционные способы преступных посягательств стали более изощренными, резко возросли суммы ущерба, причиняемого в результате экономических преступлений. Можно констатировать, что преступления стали более интеллектуальными, тщательно спланированными и продуманными.

К числу новых видов преступлений в сфере экономической деятельности следует отнести налоговые и связанные с налоговыми правоотношениями преступные посягательства.

Общественная опасность налоговых преступлений заключается в умышленном невыполнении конституционной обязанности каждого платить законно установленные налоги и сборы (ст. 57 Конституции РФ), что влечет непоступление денежных средств в бюджетную систему Российской Федерации.[1] Являясь важнейшим источником формирования доходной части бюджетов всех уровней (Федерального бюджета, бюджетов субъектов Федерации и местных бюджетов), налоговые платежи играют важнейшую роль в стабилизации экономического и социального положения в стране. Непоступление в результате уклонения от уплаты налогов денежных средств в бюджет приводит к сокращению различных социальных программ и другим негативным последствиям.

Оценивая работу Министерства Российской Федерации по налогам и сборам (МНС РФ) в 2001 г., на заседании коллегии Министерства 13 февраля 2002 г. председатель Правительства РФ Михаил Касьянов отметил: «Какие-либо неудачи у вас – это подрыв всех будущих реформ».[2]

Еще более опасной по своим последствиям является деятельность, связанная с использованием налоговой системы для изъятия денежных средств из бюджета под видом возмещения налога. В данном случае не только установленные налоговые платежи не поступают в бюджетную систему, но государственный бюджет становится источником хищения денежных средств.

Для совершения такого рода преступлений используется механизм возмещения налога на добавленную стоимость (НДС), в том числе при экспорте продукции и товаров из Российской Федерации. На упомянутом выше заседании коллегии МНС РФ министр по налогам и сборам Геннадий Букаев сообщил, что в 2001 г. из бюджета было возмещено 215 млрд р. НДС – в два раза больше, чем в 2000 г. В результате сумма возмещенного НДС составила почти треть от всех поступлений этого налога в бюджетную систему. Бюджет стал фактически дотировать лжеэкспортеров.[3]

Правительству РФ было предложено разработать схемы, препятствующие лжеэкспорту. Одним из первых шагов в этом направлении стало обсуждение в Комитете Государственной Думы по бюджету и налогам 21 марта 2002 г. предложения МНС РФ о внесении изменений во вторую часть Налогового кодекса РФ, в соответствии с которыми срок возврата экспортного НДС из бюджета увеличивается с трех до пяти месяцев.[4]

В процессе обсуждения предложений МНС РФ в Государственной Думе выявились две диаметрально противоположные точки зрения на проблему возмещения экспортного НДС. Сторонники усиления контроля за возмещением НДС ссылаются на приведенные выше цифры и утверждают, что недобросовестные налогоплательщики попросту зарабатывают деньги на возмещении НДС из бюджета. По мнению заместителя председателя Бюджетного комитета Госдумы РФ Геннадия Кулика, каждый второй документ, предъявляемый в налоговые органы для возмещения экспортного НДС, подложный. Глава департамента косвенных налогов МНС РФ Ольга Сердюк привела следующие цифры: по данным на 1 марта 2002 г., налоговые органы возместили из бюджета 33 млрд р., а в бюджет за этот период поступило около 66 млрд р.

На стороне экспортеров выступил председатель налогового подкомитета Государственной Думы Владимир Дубов. Он заявил, что экспортеры фактически кредитуют бюджет при действующем порядке возмещения НДС на срок от шести до девяти месяцев, а при увеличении периода рассмотрения требований экспортеров до пяти месяцев этот срок увеличится почти до года. В 2001 г. российский экспорт составил немногим более 100 млрд долл. США. НДС, причитающийся к возврату, – 20 % от этой суммы, т. е. 20 млрд долл. В течение девяти месяцев бюджет бесплатно кредитовался у экспортеров. Сумма этого кредита составила 15 млрд долл.

При условии, что в 2002 г. объемы экспорта сохранятся, увеличение сроков возврата экспортного НДС на два месяца приведет к тому, что в 2002 г. бюджет получит 11-месячный кредит у экспортеров на сумму более 18 млрд долл. США. В результате потери экспортеров (от невозможности использования этих средств для вложения в дело и извлечения прибыли) составят от 120 млн до 1,2 млрд долл. США.[5]

Предлагается также снизить ставку налога на добавленную стоимость с 20 % до уровня действующей в большинстве европейских стран ставки в 16,5 %. Аргументом в пользу этого предложения является унификация ставки НДС с теми странами, с которыми Российская Федерация имеет самый большой товарооборот. Это поставит в равные условия экспортеров и импортеров, поскольку тогда при пересечении границы у тех и других будет нулевая ставка. Между тем следует заметить, что НДС – второй по бюджетной доходности налог в стране и поэтому эксперименты с его ставкой рискованны.[6]

Безусловно, далеко не все экспортеры используют механизм возмещения НДС для уклонения от уплаты налогов и хищения государственных средств. Однако масштабы совершаемых в этой сфере преступлений требуют адекватных мер со стороны государства.

Задача правоохранительных органов – своевременно выявлять и пресекать подобные преступные посягательства, эффективно расследовать совершенные и подготавливаемые преступления, обеспечить неотвратимость наказания. Для этого необходимо вооружить сотрудников правоохранительных органов четкими методиками выявления и расследования преступлений. Отсутствие подобных методик приводит к тому, что значительная часть возбужденных уголовных дел о хищении денежных средств под видом возмещения НДС прекращается по реабилитирующим основаниям или приостанавливается в связи с неустановлением лиц, подлежащих уголовной ответственности.

До вступления в силу Уголовно-процессуального кодекса РФ (УПК РФ) следователи налоговой полиции не имели права расследовать преступления, связанные с хищением денежных средств под видом возмещения экспортного НДС, так как в соответствии со ст. 126 УПК РСФСР расследование преступлений, предусмотренных частями второй и третьей ст. 159 и 160 Уголовного кодекса РФ (УК РФ), было отнесено к исключительной компетенции следователей органов внутренних дел. Это обстоятельство создавало дополнительные трудности в выявлении и расследовании таких преступных посягательств.

В большинстве случаев незаконность возмещения НДС выявлялась налоговыми органами или сотрудниками Федеральной службы налоговой полиции Российской Федерации (ФСНП РФ). Следователи налоговой полиции, обладая соответствующими знаниями в области налогового законодательства, налоговых правоотношений и практическим опытом, наиболее подготовлены к расследованию таких преступлений. Между следователями, оперативными подразделениями налоговой полиции, а также сотрудниками налоговых органов налажено более тесное взаимодействие, положительно сказывающееся на эффективности расследования.

Однако как только в процессе расследования или ранее, на стадии возбуждения уголовного дела, выявлялись признаки хищения в действиях субъектов предпринимательской деятельности, материалы уголовного дела подлежали передаче в следственные подразделения МВД РФ. В результате утрачивалась оперативность в принятии необходимых процессуальных решений, снижалась эффективность взаимодействия следственных и оперативных подразделений, страдало качество расследования. В УПК РФ это положение было исправлено. В соответствии со ст. 151 УПК РФ расследование хищений путем мошенничества, присвоения, растраты может производиться следователями органа, выявившего преступление.

В марте 2003 г. появился Указ Президента РФ,[7] в соответствии с которым ФСНП РФ подлежит упразднению с 1 июля 2003 г., а ее полномочия передаются вновь созданной в структуре МВД РФ Федеральной службе по экономическим и налоговым преступлениям. Принятое решение, как указано в преамбуле нормативного акта, преследует цель совершенствования государственного управления и реализации государственной политики в области выявления, предупреждения и пресечения налоговых преступлений и правонарушений.

Вероятно, в будущем провозглашенная цель будет достигнута, но в ближайшие два-три года следует ожидать снижения эффективности борьбы с налоговыми преступлениями и, в первую очередь, расследования уголовных дел о таких сложных, высокотехнологичных и интеллектуальных преступлениях, как использование механизма возмещения НДС для хищения денежных средств из федерального бюджета и уклонения от уплаты налогов.

Сегодня нагрузка на следователей МВД по находящимся в производстве уголовным делам – самая высокая по сравнению со следователями налоговой полиции, прокуратуры и ФСБ РФ. Если добавятся дела о налоговых преступлениях, то существенно снизится качество расследования. К тому же для следователей МВД расследование налоговых преступлений вряд ли когда-нибудь станет превалирующей задачей.

Также можно с высокой степенью вероятности предположить, что среди нынешних следователей налоговой полиции найдется не много желающих перейти на службу в МВД. Многие из них в свое время сменили службу в МВД на работу в налоговой полиции именно по причине чрезмерных нагрузок и неадекватной оплаты труда. Неизбежны потери и среди оперативников, обладающих опытом выявления, предупреждения и пресечения налоговых преступлений, так как многие из них найдут работу в других правоохранительных органах, помимо системы МВД, либо вообще снимут с себя погоны.

Для налаживания взаимодействия между вновь созданной службой по экономическим и налоговым преступлениям и налоговыми органами также понадобится время, которое в данном случае работает не в пользу государственных интересов.

Практика свидетельствует, что в процессе осуществления преступного умысла, связанного с возмещением экспортного НДС, совершаются не только хищения бюджетных средств, но и иные преступления: уклонение от уплаты налогов, незаконное предпринимательство, лжепредпринимательство, незаконная банковская деятельность, легализация (отмывание) денежных средств или иного имущества, приобретенного преступным путем, должностные преступления, взяточничество и коммерческий подкуп. Расследование подобных преступлений осложняется несовершенством действующего налогового и уголовного законодательства, разветвленностью преступных цепочек, противоречивостью складывающейся судебной и арбитражной практики, отсутствием достаточного опыта у большинства следователей и оперативных сотрудников.

Рост указанной группы преступлений в последние годы не только связан с активизацией деятельности правоохранительных органов, но и отражает тенденцию дальнейшей криминализации экономики страны.

Задачей криминалистической науки в этой ситуации является разработка частной методики расследования преступлений данного вида. Такая методика позволит практическим работникам целенаправленно выявлять признаки преступных посягательств, своевременно пресекать преступную деятельность, планировать ход расследования, выявлять все обстоятельства, необходимые для правильной квалификации преступных действий, привлекать виновных к установленной законом ответственности.

Для правильного понимания способов преступного посягательства в сфере возмещения экспортного НДС необходимо рассмотреть механизм уплаты налога на добавленную стоимость, историю появления и последующего изменения порядка функционирования этого налога, его законодательное регулирование.

Глава 1

Общая характеристика налога на добавленную стоимость и связанных с ним злоупотреблений

1.1. Из истории развития налогового законодательства в России

Появление налога на добавленную стоимость (НДС) в Российской Федерации связано с началом рыночных реформ. Существовавший до конца 80-х годов XX в. экономической уклад в СССР, основывающийся исключительно на государственной форме собственности, позволял обеспечивать финансовые потребности общества, не прибегая к взиманию налогов. Аккумулирование и распределение огромных финансовых средств, благодаря административным методам управления экономикой, фактически осуществлялось вне налогового механизма.[8]

До середины 80-х годов основными обязательными платежами государственных предприятий являлись налог с оборота и отчисления от прибыли, установленные еще в 30-е годы. Налогов, которые приходилось платить населению, также было немного, а порядок их уплаты преимущественно основывался на удержании сумм налога у источника выплаты. Кроме того, высокий уровень обобществления собственности в экономике исключал возможность возникновения противоречий между интересами государства и отдельного хозяйствующего субъекта по поводу уплаты налогов. Это обстоятельство обусловливало низкий уровень правонарушений в сфере налогообложения.

Проблема учета реальных доходов и сбора налогов обострилась с принятием ряда рыночных по своей сути законов: Закона СССР «Об индивидуальной трудовой деятельности» от 19 ноября 1986 г.,[9] Закона СССР «О кооперации в СССР» от 26 мая 1988 г.,[10] Закона СССР «О предприятиях в СССР» от 4 июня 1990 г.[11] В результате начавшихся реформ в обществе появилась большая категория лиц, для которых были установлены более высокие, по сравнению с государственным сектором экономики, размеры налогов. Это повлекло увеличение числа налоговых правонарушений среди индивидуальных предпринимателей, кустарей, кооператоров, так как уплата налогов противоречила их частным интересам.

Переход на новые условия хозяйствования объективно требовал изменения всей системы налогообложения. К числу первых нормативных актов, заложивших основу формирования новой налоговой политики, следует отнести Закон СССР «О налогах с предприятий, объединений и организаций» от 14 июня 1990 г. и Закон СССР «О подоходном налоге с граждан СССР, иностранных граждан и лиц без гражданства» от 23 апреля 1990 г.[12] В соответствии с ними на территории СССР были введены: налог на прибыль, налог с оборота, налог на экспорт и импорт, налог на фонд оплаты труда колхозников, подоходный налог с граждан, налог на прирост средств потребления, налог на доходы.

Налог с оборота должны были уплачивать предприятия, объединения и организации, в том числе производственные кооперативы, а также совместные предприятия с участием советских юридических лиц, иностранных юридических лиц и граждан и их филиалы, производящие и реализующие товары или продукцию. Налог с оборота исчислялся как разница между государственными розничными ценами за вычетом торговых и оптово-сбытовых скидок или оптовыми ценами промышленности и оптовыми ценами предприятий, а также в твердых суммах с единицы товара. Ставки налога утверждались Министерством финансов СССР и пересматривались при изменении цен и тарифов.

Наряду с указанным налогом предусматривалась уплата налога с продаж, которым облагалась реализация товаров. Взимание налога осуществлялось при продаже товаров населению в розничной торговой сети в размере 5 % суммы покупки.[13]

После распада СССР входившие в него ранее республики пошли по пути создания национальных налоговых систем. Однако предпосылки к налоговому обособлению отмечались и до распада Союза ССР. В частности, в декабре 1990 г. в РСФСР был принят Закон «О порядке применения на территории РСФСР в 1991 году Закона СССР “О налогах с предприятий, объединений и организаций”». Суверенизация лишь завершила этот процесс.

В конце 1991 г. в стране был принят целый ряд соответствующих законодательных актов: Закон «Об основах налоговой системы в Российской Федерации» от 27 декабря 1991 г., Закон «О налоге на прибыль предприятий и организаций» от 27 декабря 1991 г., Закон «О налоге на добавленную стоимость» от 6 декабря 1991 г., Закон «О подоходном налоге с физических лиц» от 7 декабря 1991 г. и др.[14]

Законом от 6 декабря 1991 г. был впервые введен налог на добавленную стоимость. Ранее подобного налога в стране не существовало. Одновременно, с января 1992 г., когда указанный Закон вступил в силу, были отменены налог с оборота и налог с продаж. Новый налог представлял собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и определяемой как разница между стоимостью реализованных товаров (работ, услуг) и стоимостью материальных затрат, отнесенных на издержки производства и обращения. Уплачивать НДС были обязаны предприятия и организации, имеющие статус юридических лиц, а также филиалы и представительства, осуществляющие производственную и иную коммерческую деятельность. Объектами налогообложения являлись обороты по реализации на территории Российской Федерации товаров, выполненных работ и оказанных услуг, и товары, ввозимые на ее территорию в соответствии с таможенными режимами. Для определения облагаемого оборота учитывалась стоимость реализуемых товаров (работ, услуг). Основная ставка налога была установлена в размере 28 %. Уплата НДС должна была производиться ежемесячно, исходя из фактических оборотов по реализации товаров (работ, услуг) за истекший календарный месяц.

В законодательстве большинства европейских государств также предусмотрено взимание налога на добавленную стоимость. В целях создания единой системы налогообложения 11 апреля 1967 г. была принята Вторая директива Совета Европейского экономического сообщества (ЕЭС), которая объявила НДС основным косвенным налогом стран – членов Сообщества. В соответствии с этим документом до 1972 г. страны – члены ЕЭС должны были разработать соответствующие законодательные акты и ввести налог на своей территории. Наличие НДС в налоговой системе является обязательным условием вступления государства в члены ЕЭС. В большинстве европейских стран ставка НДС составляет 16,5 %.

Налог на добавленную стоимость с достаточно высокими ставками и широкой налогооблагаемой базой в значительной мере ограничивает платежеспособный спрос. Это свойство эффективно используется в экономике развитых стран. Когда наблюдается перепроизводство каких-либо товаров, то увеличивается ставка налога, чтобы снизить объемы их выпуска.

В то же время в ряде ведущих стран этот налог не взимается. Так, в США признано нецелесообразным его введение из-за опасения перекоса в сторону косвенных налогов в ущерб прямым.

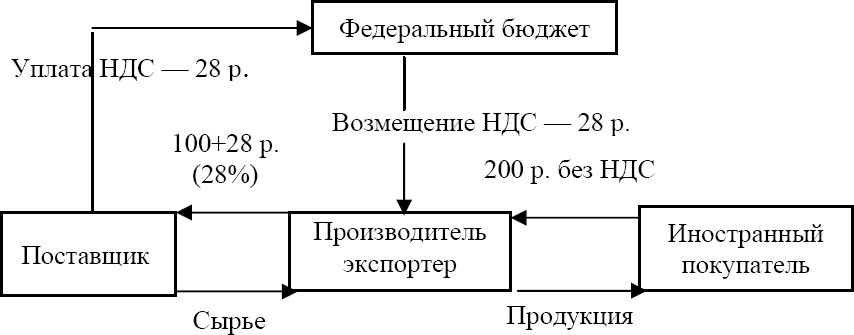

В первоначальной редакции Закона о НДС в числе других льгот предусматривалось освобождение от уплаты НДС товаров, экспортируемых непосредственно предприятиями-изготовителями, а также экспортируемых услуг и работ. Указанная льгота была предусмотрена с целью поддержки отечественных товаропроизводителей, повышения конкурентоспособности отечественных товаров на внешнем рынке, избежания двойного налогообложения экспортируемых товаров. Механизм использования указанной льготы можно представить следующим образом (см. схему 1; для простоты предполагается, что затрат у поставщика нет и он работает бесприбыльно, а производитель несет затраты, связанные только с приобретением сырья):

Схема 1

Указом Президента РФ от 22 декабря 1993 г. № 2270[15] от обложения налогом на добавленную стоимость были освобождены товары не только собственного производства, но и приобретенные, а также физические лица, занимающиеся предпринимательской деятельностью без образования юридического лица. Федеральным законом «О внесении изменений в Закон РФ “О налоге на добавленную стоимость”»[16] от 1 апреля 1996 г. была введена новая редакция пп. «а» п. 1 ст. 5: «… от налога на добавленную стоимость освобождаются экспортируемые товары как собственного производства, так и приобретенные, экспортируемые работы и услуги».

С 1 января 1993 г. ставка налога на добавленную стоимость по большинству товаров (работ, услуг) была снижена до 20 %.[17]

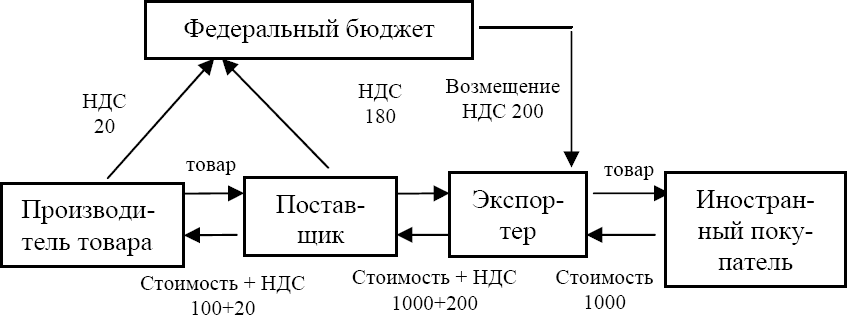

Законом О НДС, изданными в его исполнение Инструкцией Госналогслужбы «О порядке исчисления и уплаты налога на добавленную стоимость» от 11 октября 1995 г.[18] и рядом других нормативных актов, которые действовали до 1 января 2001 г., т. е. до вступления в силу второй части Налогового кодекса Российской Федерации (НК РФ),[19] был предусмотрен механизм возмещения организациям-экспортерам сумм НДС, уплаченных поставщикам. Суть его сводится к тому, что при вывозе товаров (работ, услуг) за пределы таможенной территории Российской Федерации экспортер (в том числе не являющийся производителем товара), не включающий НДС в цену товара и не взимающий его с иностранного покупателя, вправе потребовать возмещения из бюджета той суммы НДС (входной НДС), которая была им уплачена своему поставщику внутри страны.

Механизм функционирования НДС может быть представлена следующим образом (см. схему 2; для простоты предполагается, что затрат у экспортера нет и он работает бесприбыльно).

Схема 2

Этот механизм стал широко использоваться недобросовестными налогоплательщиками для уклонения от уплаты налогов и хищения денежных средств из государственного бюджета (способы совершения преступлений с использованием данного механизма будут изложены в следующей главе).

Для уклонения от уплаты налога на добавленную стоимость и незаконного изъятия денежных средств из государственного бюджета использовались и продолжают использоваться и другие недостатки механизма исчисления, уплаты и возмещения НДС. Действующая нормативно-правовая база остается несовершенной, несмотря на ее значительное обновление в последние годы. Рассмотрим действующий в настоящее время порядок регулирования правоотношений, возникающих в связи с уплатой НДС.

С 1 января 2001 г. вступила в силу вторая часть Налогового кодекса. Налогу на добавленную стоимость посвящена глава 21 НК РФ. Министерством Российской Федерации по налогам и сборам разработаны «Методические рекомендации по применению главы 21 “Налог на добавленную стоимость” Налогового кодекса Российской Федерации».[20]

- Геополитика и проблемы национальной безопасности России

- Философия права

- Адвокатура в Российской Федерации

- Кража. Анализ состава преступления и проблемы квалификации

- Полный курс уголовного права. Том I. Преступление и наказание

- Полный курс уголовного права. Том II. Преступления против личности

- Полный курс уголовного права. Том III. Преступления в сфере экономики

- Полный курс уголовного права. Том IV. Преступления против общественной безопасности

- Полный курс уголовного права. Том V. Преступления против государственной власти. Преступления против военной службы. Преступления против мира и безопасности человечества. Международное уголовное право

- Административное право. Практикум

- Досудебное производство по УПК Российской Федерации

- Избирательное и референдумное право Российской Федерации

- Индивидуализация уголовного наказания. Закон, теория, судебная практика

- Информатика: введение в информационную безопасность

- История государственного управления в России

- Конституционное право России

- Конституционное право Российской Федерации

- Практикум по учебному курсу «Конституционные права и свободы личности в России»

- Конституционные права и свободы личности в России

- Криминология

- Криминология

- Криминология. Общая, Особенная и Специальные части

- Муниципальное право Российской Федерации

- Налог на добавленную стоимость. Механизм преступления и его выявление

- Образование. Историко-культурный феномен

- Обществознание. Учебник для подготовки к ЕГЭ и иным формам вступительных испытаний в вузы

- Основы информационного права России

- Правоведение. Учебник для вузов морского и речного транспорта

- Практикум по уголовно-процессуальному праву. Учебное пособие

- Президентский контроль

- Развитие науки финансового права в России

- Репетиториум по Общей части уголовного права

- Руководство для государственного обвинителя

- Соучастие в преступлении

- Социология

- Социология

- Уголовно-процессуальное право