000

ОтложитьЧитал

Предисловие

Совершенствование управления деятельностью коммерческих организаций на этапе динамично развивающейся рыночной экономики в складывающейся конкурентной среде является необходимым условием их успешного функционирования.

Руководство коммерческих организаций вынуждено решать возникающие задачи формирования стратегии развития и тактических действий организации: оптимизации структуры и состава имущества; поиска дополнительных источников финансирования; повышения инвестиционной привлекательности; выявления неиспользованных резервов и др. В этой связи важнейшая роль принадлежит разработке, своевременному принятию и оперативному исполнению управленческих решений, обоснованных результатами экономического анализа.

В пособии в кратком и доступном виде излагаются теоретические основы экономического анализа, показана роль анализа в управлении коммерческой организацией, рассматриваются вопросы управленческого анализа затрат организации и себестоимости продукции, работ, услуг; анализа финансовых результатов, рентабельности и деловой активности; анализа финансового состояния и внешнеэкономической деятельности коммерческих организаций.

Использование методов управленческого и финансового анализа позволяет получать реальную оценку эффективности деятельности коммерческих организаций и формировать оптимальные управленческие решения.

В пособии изложены теоретические основы и прикладные вопросы экономического анализа в соответствии с новыми образовательными государственными стандартами.

Методики анализа, представленные в каждом разделе издания, проиллюстрированы конкретными примерами, отражающими хозяйственные и финансовые ситуации бизнес-процесса.

Пособие подготовлено коллективом кафедры экономического анализа эффективности хозяйственной деятельности Санкт-Петербургского государственного университета экономики и финансов:

• профессором А. П. Калининой – предисловие;

• профессором А. П. Калининой, доцентом Л. В. Переверзевой – раздел I, главы 1–4;

• доцентом А. А. Чистяковой – глава 5, п. 5.1–5.3;

• профессором Н. В. Войтоловским – п. 5.4;

• профессором А. П. Калининой, доцентом В. П. Курносовой – раздел II, глава 6, раздел III;

• профессором М. Л. Слуцкиным – главы 7–8;

• профессором И. И. Мазуровой, профессором Г. Ф. Сысоевой – раздел IV;

• доцентом И. П. Малецкой – раздел V.

Раздел I

Основы теории экономического анализа

Глава 1

Научные основы экономического анализа

1.1. Понятие, предмет и задачи экономического анализа

Содержание экономического анализа (ЭА) понятно из следующего определения.

ЭА представляет собой комплексное системное изучение экономики предприятий, организаций, всех субъектов рыночных отношений, а также их структурных подразделений с целью объективной оценки достигнутых результатов, выявления причин отклонений и путей повышения эффективности хозяйствования.

При этом комплексность означает всестороннее изучение хозяйствующего субъекта. Это достигается путем использования различных источников информации и систем показателей, совокупности разнообразных способов и приемов экономического анализа.

Системность – это достижение в процессе экономического анализа единой цели, позволяющей объединить отдельные направления исследования в целостную систему. Системность предполагает координацию, определенную последовательность экономического анализа.

Под предметом экономического анализа понимаются хозяйственные процессы, происходящие в различных организациях и их структурных подразделениях; социально-экономическая эффективность и конечные результаты их деятельности, складывающиеся под воздействием разнообразных факторов и получающих отражение через систему экономической информации.

Основные задачи экономического анализа следующие.

1. Проверка напряженности и реальности бизнес-планов, обоснованности применяемых норм и нормативов.

2. Анализ выполнения плана и динамики важнейших показателей производственной, финансовой и хозяйственной деятельности.

3. Определение причин отклонения от плана и изменения важнейших показателей в динамике путем проведения факторного анализа.

4. Выявление и измерение внутренних резервов повышения эффективности производственной, финансовой и хозяйственной деятельности.

5. Обоснование управленческих решений по регулированию всех видов деятельности.

1.2. Объекты и субъекты экономического анализа

Объектами экономического анализа выступают различные коммерческие и некоммерческие организации. Это юридические лица, классификация которых приведена в главе IV части I ГК РФ.

Субъектами экономического анализа являются юридические и физические лица, заинтересованные в получении информации о деятельности организации. Они представляют собой партнерские группы – пользователи информации о деятельности данной организации (табл. 1.1).

Таблица 1.1. Основные партнерские группы – субъекты анализа

1.3. Экономический анализ как функция управления

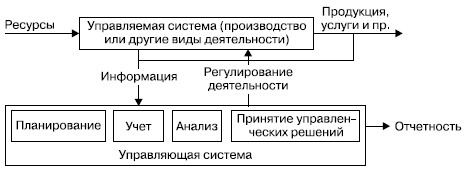

Место экономического анализа в системе управления организацией упрощенно можно отразить следующей двухблочной схемой (рис. 1.1).

Рис. 1.1. Место экономического анализа в системе управления организацией

Как видно из схемы, экономический анализ занимает промежуточное место в системе управления – между бухгалтерским учетом и регулированием предпринимательской деятельности.

Если функцией учета являются сбор и накопление информации, то преобразование этой информации для раскрытия сущности явлений и причин их изменения с целью принятия научно обоснованных управленческих решений и последующего регулирования производства – задача экономического анализа.

Глава 2

Метод и методика экономического анализа

2.1. Понятия метода и методики экономического анализа

Под методом экономического анализа следует понимать способ системного комплексного изучения, измерения и обобщения влияния отдельных факторов на показатели производственной, финансовой и хозяйственной деятельности с целью изыскания неиспользованных резервов повышения эффективности всех видов деятельности и принятия управленческих решений.

Методика ЭА представляет собой совокупность специфических приемов исследования, применяемых при обработке экономической информации в соответствии с поставленными целями.

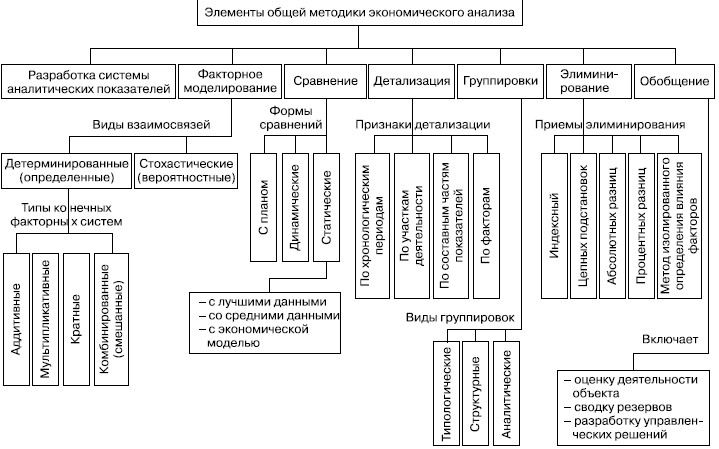

Методика подразделяется на общую и частную. На рис. 2.1 приведены элементы (составные части) общей методики ЭА.

Общая методика отражает процедуру аналитического исследования в общем виде, без учета отраслевой специфики хозяйствующих субъектов.

Соответственно частная методика является конкретизацией общей применительно к определенным, конкретным процессам и учитывает их отраслевые особенности.

Далее подробнее рассматривается содержание и сущность составных частей (элементов) общей методики экономического анализа.

2.2. Система аналитических показателей

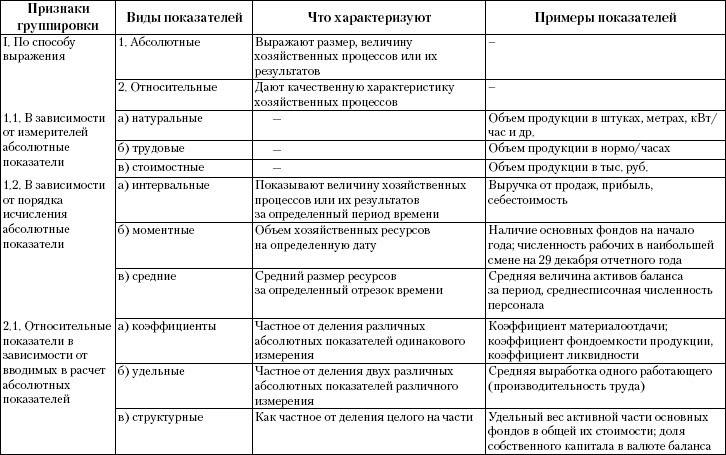

Под системой показателей подразумевается такое упорядоченное их множество, в котором каждый показатель дает качественную или количественную характеристику определенной стороны деятельности хозяйствующего субъекта.

Классификация показателей позволяет лучше разобраться в их природе и принципах расчета (табл. 2.1).

Рис. 2.1. Элементы (составные части) общей методики ЭА

Таблица 2.1. Классификация системы аналитических показателей

2.3. Понятие и классификация факторов в экономическом анализе

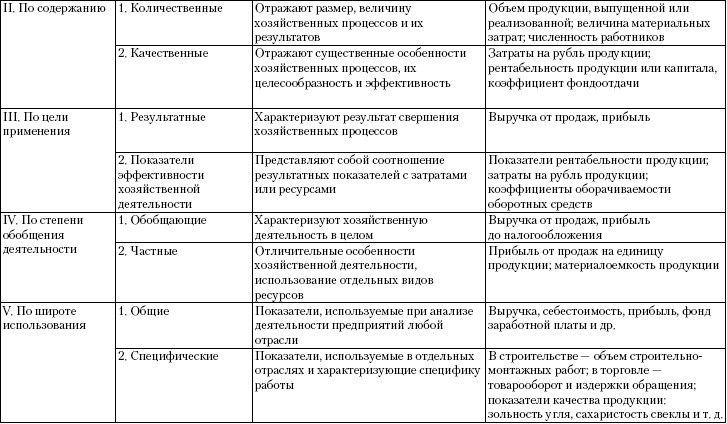

Под факторами понимаются условия протекания хозяйственных процессов или причины, вызвавшие их изменения. Единой научно обоснованной классификации факторов в экономическом анализе не выработано. Ниже приведена примерная классификация факторов по ряду признаков (рис. 2.2).

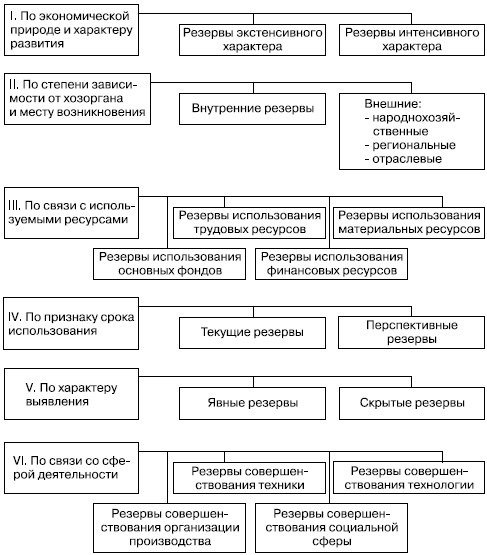

2.4. Понятие и классификация резервов

Под резервами в экономическом анализе понимают нереализованные возможности улучшения использования ресурсов и повышения эффективности деятельности хозяйствующего субъекта.

Примерная классификация резервов по ряду признаков показана на рис. 2.3.

2.5. Экономико-математическое моделирование как способ изучения и оценки хозяйственной деятельности

Важным способом изучения и оценки результатов деятельности организаций является экономико-математическое моделирование.

Экономико-математическое моделирование позволяет определить количественное выражение взаимосвязей между результативным показателем и факторами, влияющими на его величину. Данная взаимосвязь может быть представлена в виде экономико-математической модели.

Построение экономико-математической модели включает следующие этапы:

• Изучение динамики результативного показателя и выявление факторов, влияющих на эту динамику.

• Построение модели функциональной зависимости результативного показателя от определяющих его факторов.

• Разработка различных вариантов прогноза результативного показателя.

• Анализ и экспертная оценка возможной величины результативного показателя в будущем.

Рис. 2.2. Классификация факторов в экономическом анализе

Рис. 2.3. Схема классификации резервов в экономическом анализе

К основным видам математических моделей, используемых в экономическом анализе, относятся: аддитивные, мультипликативные, кратные, комбинированные.

Общая формула аддитивной модели:

Q = a + b – c + d – f + … + n.

В аддитивной модели результативный показатель представляет собой алгебраическую сумму факторов-слагаемых.

Примером аддитивной модели может служить методика расчета суммы прибыли до налогообложения в форме 2 «Отчет о прибылях и убытках».

Прибыль до налогообложения представляет собой алгебраическую сумму следующих слагаемых:

• прибыль от продаж,

• + проценты к получению,

• – проценты к уплате,

• + доходы от участия в других организациях,

• + прочие доходы,

• – прочие расходы.

Общая формула мультипликативной модели:

Q = a×b×c×…×d.

В мультипликативной модели результативный показатель представляет собой произведение факторов – сомножителей.

Примером мультипликативной модели может служить выручка от продаж в торговой точке, реализующей один вид товара:

B = q×p,

где B – выручка от продаж; q – количество проданного товара в натуральном выражении; p – цена продажи единицы товара. Общая формула кратной модели:

В кратной модели результативный показатель представляет собой относительную величину, отражающую соотношение факторов.

Примерами кратной модели могут служить различные коэффициенты рентабельности. В частности, рентабельность собственного капитала (RCK) выражается формулой:

где П – сумма прибыли за период; СК – средняя величина собственного капитала за период.

Общая формула комбинированной модели:

При решении аналитических задач экономико-математические модели можно преобразовывать из одного вида в другой.

Рассмотрим пример преобразования кратной модели в комбинированную [6].

Рентабельность капитала организации (R):

где П – сумма прибыли за период; К – средняя величина капитала организации за период.

Среднюю сумму капитала организации можно представить в виде двух факторов-слагаемых:

К = F + E,

где F – средняя величина основного капитала; Е – средняя величина оборотного капитала.

Следовательно, формула рентабельности капитала усложняется:

Далее вводим в формулу рентабельности показатель выручки от продаж (B).

Формула рентабельности капитала усложняется и приобретает следующий вид:

где B – выручка от продаж; П/В– коэффициент рентабельности продаж; F/B – коэффициент фондоемкости продукции (по основному капиталу); E/B – коэффициент закрепления оборотного капитала.

Рассмотренный вариант преобразования коэффициента рентабельности капитала принято называть процедурой удлинения экономико-математической модели. Возможна и обратная процедура – сокращение экономико-математической модели.

2.6. Методы детерминированного факторного анализа экономических показателей

Важным методологическим вопросом в экономическом анализе является изучение и измерение влияния факторов на величину исследуемых экономических показателей. Без глубокого и всестороннего анализа факторов невозможно сформулировать обоснованные выводы о результатах деятельности организации, выявить резервы повышения ее эффективности, обосновать управленческие решения.

Факторный анализ – это анализ влияния факторов на изменение результативного показателя. Методы факторного анализа применяются в тех случаях, когда поставлена задача: рассчитать влияние отдельных факторов на изменение результативного показателя.

Основными задачами факторного анализа являются:

1) отбор факторов, которые определяют динамику результативных показателей;

2) классификация и систематизация факторов с целью обеспечения возможностей системного подхода;

3) определение вида зависимости и моделирование взаимосвязей факторов с результативными показателями;

4) расчеты влияния факторов и оценка роли каждого из них в изменении величины результативного показателя;

5) принятие управленческих решений на основе результатов факторного анализа.

К методам детерминированного факторного анализа экономических показателей относятся:

1) метод экономико-математического моделирования;

2) метод сравнений;

3) метод элиминирования;

4) индексный метод;

5) метод цепных подстановок;

6) интегральный метод;

7) метод выявления изолированного влияния факторов и др. Рассмотрим применение названных методов факторного анализа на

примере мультипликативной модели.

Поставлена задача: провести факторный анализ выручки от продаж за два рабочих дня в торговой точке, реализующей один вид товара, и выявить влияние основных факторов на изменение выручки.

1. Применяем метод экономико-математического моделирования.

Модель взаимосвязи результативного показателя (выручки) и факторов, обусловивших его изменение, имеет следующий вид:

B = q×p,

где B – выручка от продаж; q – количество проданного товара в натуральном выражении; p – цена продажи единицы товара.

2. Применяем метод сравнений.

Зафиксируем в виде формулы сумму выручки от продаж за два рабочих дня.

Базовый вариант (выручка за первый день):

B0 = q0 × p0.

Отчетный вариант (выручка за второй день):

B1 = q1×p1.

Изменение выручки за второй день в сравнении с первым:

ΔB = B1 – B0.

3. Применяем метод элиминирования.

Элиминирование представляет собой логический прием, при помощи которого устраняется (исключается) ряд факторов и выделяется один, влияние которого требуется измерить. Это позволяет последовательно и раздельно рассмотреть каждый фактор изолированно от других.

Рассчитаем влияние факторов на изменение выручки:

влияние на выручку изменения количества проданного товара; при этом влияние изменения цен устраняется:

ΔB(q) = (q1 – q0) × p0;

влияние на выручку изменения цены единицы товара; при этом влияние изменения количества товара устраняется:

ΔB(p) = (p1 – p0) × q0.

При использовании в анализе метода элиминирования в классическом варианте возникает затруднение, состоящее в том, что сумма влияния факторов не равна величине изменения результативного показателя:

B1 – B0 ≠ ΔB(q) + ΔB(p).

Образуется так называемый «неразложенный остаток» (H). Математически его можно представить следующим образом:

H = Δq × Δp.

Изложенное выше проиллюстрируем на практическом примере.

B0 = 10 тыс. шт. × 6 руб. = 60 тыс. руб.

B1 = 12 тыс. шт. × 9 руб. = 108 тыс. руб.

___________________________________

ΔB = 108 – 60 = + 48 тыс. руб.

Расчеты влияния факторов:

1) ΔB(q) = (12–10)×6 = + 12 тыс. руб.;

2) ΔB(p) = (9–6)×10 = + 30 тыс. руб.

___________________________________

Итого: + 42 тыс. руб.

«Неразложенный остаток» составил 6 тыс. руб., или:

Δq = + 2 тыс. шт.

Δр = + 3 руб.

H = 2×3 = 6 тыс. руб.

Экономистов не устраивало наличие «неразложенного остатка», и они постоянно вели поиск новых методов факторного анализа, которые позволили бы разложить изменение результативного показателя по факторам без остатка.

В связи с этим обстоятельством появились такие методы факторного анализа, как индексный метод, метод цепных подстановок, интегральный метод, метод выявления изолированного влияния факторов и др.

Индексный метод факторного анализа

Сущность индексного метода факторного анализа состоит в следующем: во-первых, определяются индекс результативного показателя и индексы факторов; во-вторых, устанавливается схема взаимосвязи индекса результативного показателя с индексами факторов; в-третьих, составляется алгоритм расчетов влияния факторов на изменение результативного показателя.

Рассмотрим применение индексного метода факторного анализа на примере. Имеем информацию о выручке от продаж в торговой точке за два аналогичных периода времени.

Базовый вариант: B0 = q0×р0

B0 = 10 тыс. шт.×6 руб. = 60 тыс. руб.

Отчетный вариант:

B1 = q1×р B1 = 12 тыс. шт.×9 руб. = 108 тыс. руб.

_________________________________________

ΔB = B1 – B0 = 108 – 60 = + 48 тыс. руб.

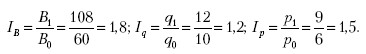

Рассчитаем индексы результативного показателя и индексы факторов:

Взаимосвязь индекса результативного показателя с индексами факторов аналогична взаимосвязи самого результативного показателя с факторами, т. е.

IB = Iq × Ip;

1,8 = 1,2 × 1,5.

Алгоритм расчетов влияния факторов индексным методом для решения двухфакторной мультипликативной модели

1) влияние на выручку изменения количества проданного товара:

ΔB(q) = (Iq – i)×B0;

2) влияние на выручку изменения цены единицы товара:

ΔB(p) = (Iq × Ip – Iq) × B0.

Проверка:

ΔB = B1 – B0 = ΔB(q) + ΔB(p).

Расчеты влияния факторов:

1) ΔB(q) = (1,2 – 1,0) × 60 тыс. руб. = + 12 тыс. руб.;

2) ΔB(p) = (1,2 × 1,5 – 1,2) × 60 тыс. руб. = + 36 тыс. руб.

________________________________________________

Проверка: ΔB = 108 – 60 = 12 + 36.

48 тыс. руб. = 48 тыс. руб.

Достоинство индексного метода состоит в том, что изменение результативного показателя раскладывается по факторам без остатка.

Вместе с тем этому методу свойствен серьезный недостаток – элемент субъективизма.

Субъективизм состоит в произвольном определении порядка расположения факторов в цепочке сомножителей.

Метод цепных подстановок

Метод цепных подстановок является производным от индексного метода факторного анализа.

Его суть состоит в следующем. Для расчета влияния факторов на изменение результативного показателя определяется условная величина (подстановка), отражающая, каков был бы результативный показатель, если бы один фактор изменился, а другие остались бы неизменными.

Если в модели число факторов – сомножителей более двух, то приходится определять несколько взаимосвязанных подстановок (цепочку подстановок). Отсюда название – метод цепных подстановок.

Алгоритм расчетов влияния факторов методом цепных подстановок

Базовый вариант: В0 = q0 × p0.

Подстановка: Bусл = q1 × p0.

ΔB(q) = Bусл – B0 = q1p0 – q0p0 = (q1 – q0) × p0 = Δq × p0.

Отчетный вариант: B1 = q1 × p1.

ΔB(p) = B1 – Bусл = q1p1 – q1p0 = (p1 – p0) × q1 = Δp × q1.

Сумма влияния двух факторов равняется изменению результативного показателя:

В1 – В0 = ΔB(q) + ΔB(р).

Расчеты влияния факторов:

1) влияние на выручку изменения количества проданного товара:

ΔB(q) = (12 – 10) тыс. шт. × 6 руб. = + 12 тыс. руб.;

2) влияние на выручку изменения цены единицы товара:

ΔB(p) = (9 – 6) тыс. шт. × 12 руб. = + 36 тыс. руб.

Проверка: ΔB = 108 – 60 = 12 + 36

48 тыс. руб. = 48 тыс. руб.

Достоинство метода цепных подстановок, как и индексного метода, состоит в том, что изменение результативного показателя раскладывается по факторам без остатка.

Вместе с тем методу цепных подстановок также присущ элемент субъективизма, который заключается в выборе порядка расположения факторов в цепочке сомножителей.

При практическом применении цепных подстановок возникли различные модификации этого метода, предназначенные для упрощения расчетов.

Такими модификациями являются: способ абсолютных отклонений, способ относительных отклонений, способ процентных разниц.

Алгоритм расчетов влияния факторов методом упрощенных цепных подстановок (способом абсолютных отклонений) для решения трехфакторной мультипликативной модели

Базовый вариант: Qo = ao×bo×co.

Отчетный вариант: Q1 = a1×b1×c1.

AQ = Qi – Qo.

Расчеты влияния факторов:

1) ΔQ(a) = Δa × b0 × c0;

2) ΔQ(b) = a1 × Δb × c0;

3) ΔQ(c) = a1 × b1 × Δc.

Q1 – Q0 = ΔQ(a) + ΔQ(b) + ΔQ(c).

Интегральный метод факторного анализа

Интегральный метод факторного анализа применяется в тех случаях, когда результативный показатель может быть представлен как функция от нескольких аргументов. Изменения функции в зависимости от изменения аргументов описываются соответствующими интегральными выражениями.

При проведении факторного анализа интегральный метод может быть использован для решения двух типов задач [6].

К первому типу относятся такие задачи, в которых отсутствует информация об изменении факторов внутри анализируемого периода либо от этого изменения можно абстрагироваться. В данном случае величина изменения результативного показателя не зависит от порядка расположения факторов в модели. Этот тип задач называется статическим. В качестве примера можно привести сравнительный анализ показателей двух аналогичных объектов.

Второй тип задач связан с анализом показателей динамики, т. е. когда имеются данные об изменении факторов внутри анализируемого периода.

Интегральный метод факторного анализа дает общий подход к решению задач разного типа независимо от количества факторов, входящих в модель, схемы взаимосвязи между ними и порядка расположения факторов в модели.

Этот метод позволяет осуществить расчеты влияния факторов на результативный показатель в мультипликативных, кратных и смешанных моделях без образования «неразложенного остатка».

Применение интегрального метода дает возможность получить однозначные результаты расчетов влияния факторов на изменение результативного показателя. При использовании интегрального метода изменение выручки от продаж можно представить как сумму двух интегралов. Один из них характеризует зависимость выручки от количества проданного товара, а другой – от цены единицы товара.

Алгоритм расчетов влияния факторов интегральным методом для решения двухфакторной мультипликативной модели

Базовый вариант: B0 = q0×p0

Отчетный вариант: B1 = q1×p1

______________________________________

ΔB = B1 − B0=∫fq′dq+∫fp′dp,

где fq′ – функция изменения выручки в зависимости от количества проданного товара; fp'– функция изменения выручки в зависимости от цены продажи единицы товара.

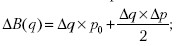

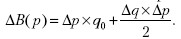

Исходя из предположения, что данные факторы в пределах небольшого промежутка времени изменяются по линейному закону, расчеты влияния факторов на изменение выручки можно представить следующим образом:

1) влияние изменения количества проданного товара:

2) влияние изменения цены единицы товара:

Проверка: ΔB = B1 – B0 = ΔB(q) + ΔB(p).

Рассмотрим следующий числовой пример.

Базовый вариант: B0 = 10 тыс. шт.×6 руб. = 60 тыс. руб.

Отчетный вариант: B1 = 12 тыс. шт.×9 руб. = 108 тыс. руб.

ΔB = 108 – 60 = + 48 тыс. руб.

Расчеты влияния факторов:

Проверка: 108 – 60 = 15 + 33.

48 тыс. руб. = 48 тыс. руб.

Однако интегральный метод также имеет существенный недостаток: с увеличением в модели числа факторов-сомножителей резко повышается сложность вычислений, т. е. возрастают объем и трудоемкость расчетов влияния каждого фактора на изменение результативного показателя.

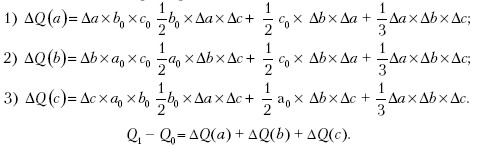

Рассмотрим алгоритм расчетов влияния факторов интегральным методом для решения трехфакторной мультипликативной модели.

Алгоритм расчетов влияния факторов интегральным методом для решения трехфакторной мультипликативной модели

Базовый вариант: Q = a0×b0×c0.

Отчетный вариант: Q = a1×b1×c1

ΔQ = Q1 – Q0.

Расчеты влияния факторов:

В практике аналитической работы интегральный метод не получил широкого распространения. Он используется преимущественно в научно-исследовательских разработках в области экономического анализа.

- Макроэкономика

- Комплексный экономический анализ предприятия. Краткий курс

- История отечественного государства и права

- Хозяйственное (предпринимательское) право

- Этика. Краткий курс

- Финансы

- Гражданский процесс

- Международное частное право

- Административное право

- Трудовое право. Краткий курс

- Финансовое право

- Логистика. Краткий курс

- Налоговый учет и отчетность. Краткий курс

- Политическая регионалистика

- Микроэкономика