Процентная ставка как инструмент оценки стоимости и доходности проекта и компании (бизнеса)

000

ОтложитьЧитал

Введение

В условиях высокой неопределенности экономики управление деятельностью компании, выработка успешной финансовой стратегии, инвестиционно-финансовой активности являются жизненно необходимым залогом ее успешного развития.

Денежный поток от базовых активов при современном углублении экономического спада в развитых национальных экономиках и развивающихся рынках сократился и стал менее предсказуем. Это приводит к недооценке рисков инвесторами.

Очевидно, что потенциал и значимость инструментов оценки стоимости капитала, адекватной оценки долгосрочных вложений трудно переоценить. Главным, порой непреодолимым, барьером на пути принятия решений финансового характера являются финансовые расчеты. Некоторые коррективы в эту проблему вносит временной фактор, особенно при целесообразности и выгодности реализации инвестиционных проектов, которые могут оказать большое влияние не только на сохранение имеющихся или создание новых конкурентных преимуществ, но и на ценность компании, так как основная задача управления ее финансами состоит в максимизации рыночной стоимости (ценности). Это является обычно необходимым и достаточным условием максимизации состояния (богатства) собственников фирмы, которое измеряется сегодняшней стоимостью фирмы.

Среди понятий, связанных с оценкой стоимости денег во времени, базовым является понятие процентной ставки. Оно отличается многообразием конкретных его видов, используемых в практике инвестиционных вычислений. Безусловно, любой проект можно отбирать к реализации, руководствуясь в той или иной мере интуицией, однако ориентация на методы количественного обоснования представляется более оправданной. Одним из критических моментов в оценке единичного проекта или составления бюджета капиталовложений является выбор и обоснование критерия оценки. В аналитических оценках преимущество имеют критерии, представленные в терминах годовой процентной ставки.

К сожалению, в настоящее время ни в зарубежной, ни в отечественной науке нет вполне удовлетворительного способа найти точную норму доходности активов (проектов) в условиях высокой неопределенности экономики. Осознание необходимости и важности поиска и обоснования соответствующего критерия убеждает в исключительной актуальности данной проблемы и обоснованности ее избрания в качестве темы исследования в данной монографии.

В рамках современной финансовой теории и инвестиционного анализа разработаны подходы к раскрытию содержания процентной ставки, а также критерии оценки проектов, повышения стоимости и доходности активов, т. е. показатели, используемые для: а) отбора и ранжирования проектов; б) оптимизации эксплуатации проектов; в) формирования оптимальной инвестиционной программы.

Как показали результаты многочисленных обследований практики принятия решений в области инвестиционной политики, базовыми являются NPV (абсолютный критерий) и IRR (относительный критерий). Подавляющее большинство исследователей проблем оценки эффективности инвестиций за рубежом и в России придерживаются именно этой точки зрения. Среди них: Р. Брейли, С. Майерс, У. Шарп, Л. Пастор, Г. Дж. Александер, Дж. В. Бейли, Т. Коупленд, Т. Колер, Ю. Ф. Бригхэм, М. С. Эрхардт, Д. Ван Хорн, Р. Эделен, Дж. Вахович мл., А. Дамодаран, Л. Гапенски, В. Н. Лившиц, С. А. Смоляк, А. В. Воронцовский, А. Н. Буренин, В. В. Ковалев, М. А. Лимитовский, И. А. Бланк, Е. М. Четыркин, Г. И. Сычева, Е. Б. Колбачев, В. А. Сычев, В. И. Решецкий и др. Более категоричной точки зрения, а именно о том, что классические ставки NPV и IRR не следует широко использовать, придерживаются Л. Крушвиц, О. Б. Ложкин, Вал. Галасюк , Вик. Галасюк, А. Вишневская и др.

В работах Р. Брейли и С. Майерса, П. Л. Виленского, В. Н. Лившица, С. А. Смоляка, В. В. Ковалева, Вал. Галасюка, Вик. Галасюка, А. Вишневской, О. Б. Ложкина и других сформулирован также ряд критических соображений по поводу основных базовых критериев.

Проблема заключается также в том, что при принятии решений инвестиционного характера зачастую полагаются на допущения, которые могут быть очень жесткими и даже неверными. Изложенное позволяет констатировать, что наиболее широко применяемые методы – метод NPV и метод IRR – оказываются несостоятельными в вопросе учета вероятности и рисков денежных потоков. Именно это в конечном итоге актуализирует тему настоящего исследования, его теоретическую и практическую значимость.

Рабочая гипотеза исследования состояла в анализе процентной ставки как инструмента стоимости и доходности на рынке капитала, выявлении недостатков существующих методов оценки эффективности вложений и теоретико-эмпирическом обосновании решения проблемы выбора критерия эффективности инвестиционных вложений в виде относительного показателя, выраженного в терминах годовой процентной ставки.

Автор предлагает вниманию читателей критерий «Внутренняя норма прибыли (доходности) инвестиций» (IRRI). Его алгоритм расчета, принципиально новый механизм учета рисков, отличный от классического, т. е. через поправку в виде скидки (а не премии) за риск, позволяет использовать его в нескольких ключевых аспектах: 1) как оценочный критерий эффективности инвестиций (проекта, актива) – IRRIIP (внутренняя норма доходности инвестиций в проект (актив)); 2) как оценочный критерий стратегической эффективности экономического субъекта (бизнеса) – IRRIB (внутренняя норма доходности инвестиций в компанию (бизнес)).

Обосновано использование безрисковой ставки доходности в алгоритме расчета критерия IRRI в качестве базового компонента ставки дисконтирования и ограничительного критерия при установлении скидок за риск к ставке дисконтировании и к ставке наращения.

Хотелось бы выразить благодарность авторам, точки зрения которых, их высокий профессионализм, отсутствие стереотипов явились основой данного исследования.

Надеемся, что данная монография вызовет интерес к рассматриваемой проблеме, авторскому видению ее решения у специалистов в области финансового менеджмента, оценочной деятельности, арбитражных управляющих и у студентов, обучающихся по специальности «Финансы и кредит».

Глава I. Теоретико-методологические основы оценки стоимости денег во времени

1.1. Процентная ставка в категориальной системе концепции стоимости денег во времени

В практических финансовых операциях суммы денег вне зависимости от их наличия или происхождения, так или иначе, но обязательно связываются с конкретными моментами или периодами времени. Для этого в контрактах фиксируются соответствующие сроки, даты, периодичность выплат. Вне времени нет денег.

Фактор времени, особенно в долгосрочных операциях, играет не меньшую роль, а иногда даже и большую, чем размеры денежных сумм. Никогда по-настоящему не понять суть финансов, если не усвоить концепцию стоимости денег во времени.

Необходимость учета временного фактора вытекает из сущности финансирования, кредитования и инвестирования и выражается в принципе неравнозначности денег, относящихся к разным моментам времени (time-value of money, TVM), или в другой формулировке – концепции стоимости денег во времени, логическая схема которой представлена на рис. 1.

Рис 1. Логическая схема концепции стоимости денег во времени1

И. А. Бланк утверждает, что «…концепция стоимости денег во времени состоит в том, что стоимость денег с течением времени изменяется с учетом нормы прибыли на финансовом рынке, в качестве которой обычно выступает норма ссудного процента (или процента)»2. По определению В. В. Ковалева, концепция временной ценности заключается в том, что «…денежная единица, имеющаяся сегодня, и денежная единица, ожидаемая к получению через какое-то время, не равноценны, а именно «рубль завтра» по своей ценности всегда меньше «рубля сегодня»»3. Р. Брейли и С. Майерс утверждают, что «…сегодняшний доллар стоит больше, чем завтрашний, поскольку сегодня доллар можно инвестировать и он немедленно начнет приносить доход в виде процента»4. Таким образом, сегодняшние денежные поступления ценнее будущих. Соответственно, будущие поступления обладают меньшей ценностью, чем текущие. Подобная неравноценность определяется факторами, представленными на рис. 1.

Суть действия этих причин очевидна. По сравнению с денежной суммой, которая будет получена в будущем, та же самая сумма, имеющаяся в наличии в данный момент времени, может быть немедленно пущена в оборот (инвестирована) и тем самым принесет дополнительный доход в будущем. Полученный доход в свою очередь реинвестируется и т. д. Как отмечает О. Б. Ложкин: «Попробуйте предложить кому-нибудь купить у вас 100 рублей хотя бы за 105 рублей с оплатой по факту этой сделки. Вас могут неправильно понять. В сделках продажи денег за деньги принципиальную роль играет временной фактор»5.

Влияние фактора времени многократно усиливается в период инфляции. В силу инфляции денежная единица, полученная позднее, имеет меньшую покупательную способность. Этот фактор часто лежит в основе явного или скрытого мошенничества и недоброкачественности. Достаточно в связи с этим упомянуть о случаях, когда «продавец» получал деньги в качестве предоплаты за товар, который он и не собирался поставить. Обесцененные деньги через некоторый срок возвращались покупателю.

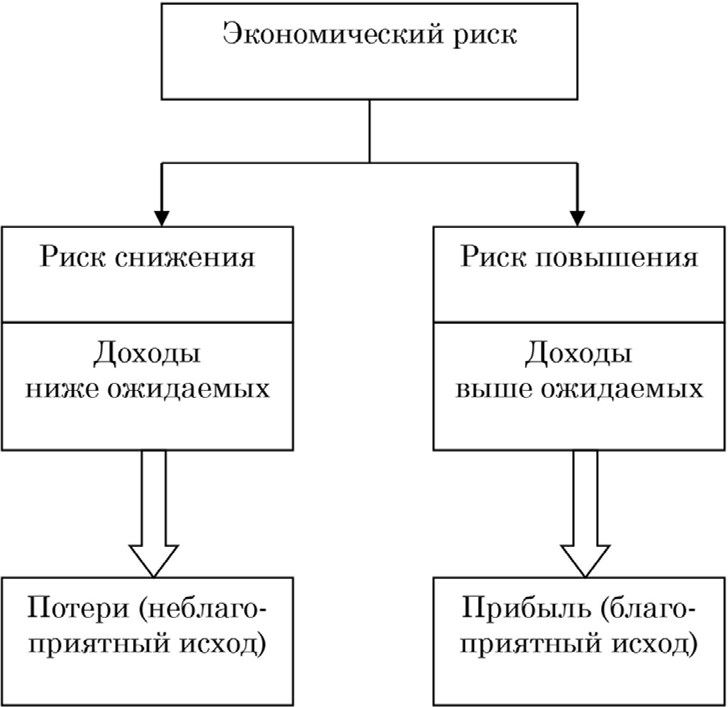

Поскольку риск присущ любой хозяйственной операции, всегда существует ненулевая вероятность того, что по каким-либо причинам ожидаемая к получению сумма не будет получена. «Экономический риск – это вероятное уменьшение стоимости положительных условно-денежных потоков (CCF) будущих периодов и вероятностное увеличение (по абсолютной величине) стоимости отрицательных условно-денежных потоков (CCF) будущих периодов, происходящие вследствие наступления событий, нежелательных для конкретного субъекта экономических отношений»6.

В. В. Глущенко и И. И. Глущенко обращают внимание на то, что существует два взгляда на сущность риска, расширяя тем самым первое определение риска. «Во-первых, риск – это возможная неудача, материальная или финансовая потеря; во-вторых, риск отождествляют с удачей, благоприятным исходом, извлечением прибыли, которые могут наступать в результате реализации отдельных удачных решений».7 «Риск означает вероятность того, что доход на сделанную инвестицию будет отличаться от ожидаемого. Таким образом, риск включает в себя не только неблагоприятные (доходы ниже ожидаемых), но и благоприятные (доходы выше ожидаемых) исходы. На практике первый вид риска можно назвать «риск снижения» (downside risk), а второй вид – «риск повышения» (upside risk)»8. Подходы к трактовке понятия «экономический риск» представлены на рис. 2.

Именно такое понимание риска будет положено в основу наших исследований и при обосновании нашего ключевого показателя, уникальной процентной ставки, а именно ставки доходности капитала как результата финансового менеджмента, но об этом в главе III.

Рис. 2. Подходы к трактовке понятия «экономический риск»9

Современная практика финансов базируется на двух основополагающих принципах:

1. «… сегодняшний доллар стоит больше, чем завтрашний»10;

2. «…надежный доллар стоит больше, чем рисковый»11.

Оценщики такой авторитетной организации, как Американский институт оценщиков недвижимости (American Institute of Real Estate Appraisers), в процессе изучения вопросов, связанных с изменением стоимости денег во времени, пришли к выводу, что: «…доллар, полученный сегодня, стоит больше, чем доллар, получаемый в будущем, за счет альтернативных издержек, инфляции и риска неполучения»12. Таким образом, выделено еще одно основание – альтернативные издержки.

Под альтернативными издержками (их еще называют издержками упущенных возможностей) понимается «нечто, от чего приходится отказаться, чтобы получить желаемое»13. То есть, получая доллар завтра, а не сегодня, субъект экономических отношений несет издержки упущенных возможностей инвестировать его и получить на него дополнительный доход. Это будет означать, что любой инвестированный субъектом экономических отношений доллар всегда и везде приносит ему дополнительный доход.

Для того чтобы основание было универсальным, оно должно действовать всегда и везде. Однако огромное количество банкротств предприятий по всему миру убеждают в том, что далеко не всегда и везде инвестированные деньги прирастают. Кроме того, в современной экономической практике существуют уникальные прецеденты, когда инвестированные средства не только не прирастают, но и порождают отрицательные условно-денежные потоки. Один из таких примеров отметил А. А. Беззуб, Председатель Правления АКБ «Премьербанк»: в Японии Банк объявил о взимании платы за депозиты (отрицательном проценте), чтобы побудить население изымать вклады из банков14. Таким образом, альтернативные издержки не являются универсальным основанием, так как они не возникают всегда и везде. Вероятность неполучения ожидаемой суммы, пожалуй, можно назвать единственным универсальным основанием.

Глубокий анализ, проведенный Вал. Галасюк, М. Сорока, Вик. Галасюк, показал, что у вероятности неполучения ожидаемой суммы не одно, а два универсальных основания, так как в будущем может не оказаться как ожидаемого к получению объекта (ожидаемой суммы), так и самого субъекта, ожидающего получения этого объекта15. Если субъект экономических отношений физическое лицо (человек), то вероятность его существования по мере продвижения в будущее всегда и везде носит убывающий характер.

Из принципа временной ценности денег вытекают 2 важных следствия:

–– необходимость учета фактора времени, в особенности при принятии решений финансового порядка;

–– некорректность (с точки зрения фин. менеджмента) суммирования денежных величин, относящихся к разным периодам времени.

Однако такое суммирование вполне допустимо там, где фактор времени не имеет принципиального значения. Например, в бухгалтерском учете – для получения итогов по периодам и в финансовом контроле, но не при принятии финансовых решений долгосрочного характера. Неправомерно также и непосредственное сравнение разновременных денежных величин. Их сравнение допустимо только при «приведении» таких сумм к одному моменту времени. Приведение денежных сумм, возникающих в разное время, к сопоставимому виду называется временной оценкой денежных потоков.

Не менее важным является принцип финансовой эквивалентности, под которым понимается равенство (эквивалентность) финансовых обязательств сторон, участвующих в операции. Принцип эквивалентности позволяет изменить условия контрактов без нарушения принятых обязательств (поэтому в ранней финансовой литературе этот принцип назывался условием безобидности). Как отмечает Е. М. Четыркин, «согласно ему [принципу эквивалентности] можно изменять уровень процентных ставок, их вид, сроки исполнения обязательств, распределение платежей во времени и т. д. (разумеется, с согласия контрагента) в рамках одной операции, не нарушая взаимной ответственности»16. Оба указанных выше принципа не могут быть реализованы без того или иного способа наращения процентов или дисконтирования с применением какого-либо вида процентной ставки.

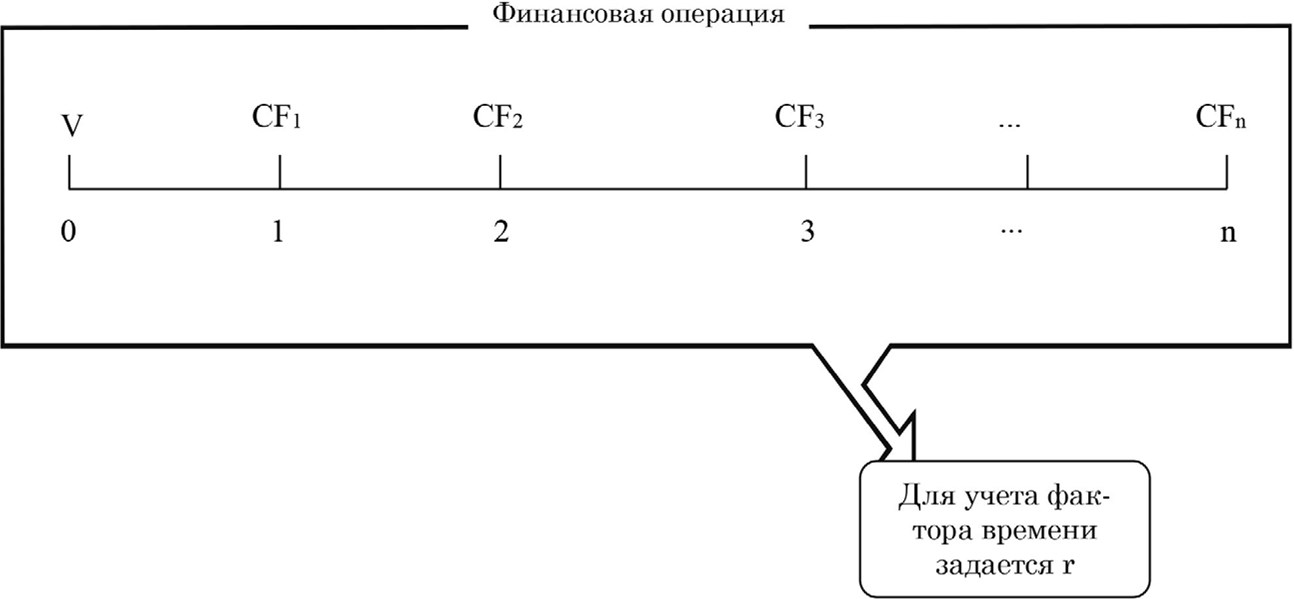

В. В. Ковалев предлагает любую финансовую операцию (FO) представлять в виде следующего формализованного расчета:

где CFk – каждый элемент возвратного денежного потока;

V – некоторая стоимостная оценка, отражающая суть операции (например, это может быть будущая стоимость денежного потока, дисконтированная стоимость денежного потока, текущая рыночная цена актива, величина инвестиций);

r – некоторая ставка;

n – продолжительность финансовой операции;

k – номер элемента денежного потока.

Данная модель может быть использована для:

–– оценки внутренней стоимости финансового актива;

–– определения доходности финансовой операции или финансового актива;

–– расчета целесообразности принятия (неприятия) инвестиционного проекта.

Схема финансовой операции представлена на рис. 3.

Рис. 3. Схема финансовой операции17

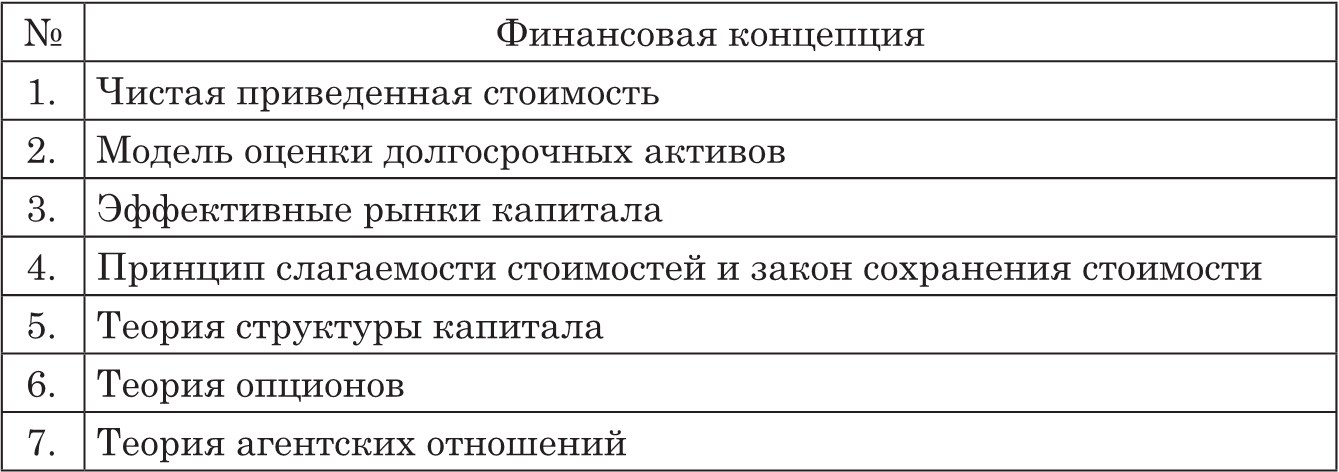

Фундаментом финансового менеджмента, по Р. Брейли и С. Майерсу, являются семь финансовых концепций, список которых представлен в табл. 1.

Таблица 1

Важнейшие концепции финансового менеджмента (список Р. Брейли и С. Майерса) 18

Основу временной стоимости денег, по Брейли и Майерсу, составляют концепции 1, 2, 4, 5. Можно сказать, что эти положения составляют основу классической теории временной стоимости денег. Классические концепции 1, 4 относятся именно к денежным потокам. Концепции 2 и 5, а так же ряд не включенных в список Р. Брейли и С. Майерса положений, существенно опираются на положение 3. Системообразующим при построении классической теории является положение 1, оценка которому будет дана далее. Естественно, возможны и другие точки зрения. Например, В. В. Ковалев выделяет одиннадцать фундаментальных концепций финансового менеджмента19.

Принципы расчета временной стоимости денег имеют множество применений – от составления графиков выплаты кредитов и до решений инвестиционного характера, оценки стоимости бизнеса. Традиционно в отдельное направление выделяется теория структуры капитала, в которой производится учет источников финансирования проектов. Таким образом, практически любая финансовая операция должна учитывать фактор времени, а потому обоснованное принятие решений по поводу привлечения финансовых ресурсов и их инвестирования с необходимостью должно базироваться на некоторых счетных алгоритмах и методах. Суть этих алгоритмов – учет временной стоимости денег и сравнение эффективности альтернативных вариантов операции через систему процентных ставок. Рассматриваемые в совокупности, они являются одним из основных элементов практически любой системы финансового менеджмента.

Понятие процентной ставки является важным понятием экономической теории и наиболее сложным среди базовых понятий, связанных с оценкой стоимости денег во времени. Процентная ставка – это основная цена в национальной экономике: она отражает цену денег во времени. Это понятие отличается многообразием конкретных его видов, используемых в практике инвестиционных вычислений.

В условиях рыночной экономики любое взаимодействие лиц, фирм и предприятий с целью получения прибыли является сделкой. При кредитных сделках прибыль определяется как процентные деньги. «Процентные деньги, или проценты (interest), – это величина дохода от предоставления денег в долг в любой его форме: выдача ссуды, продажа товара в кредит, помещение денег на депозитный счет, учет векселя, покупка сберегательного сертификата или облигации и т. д. Какой бы вид или происхождение не имели проценты, это всегда конкретное проявление такой экономической категории, как ссудный процент»20.

Проценты зависят от величины предоставленной суммы, срока ссуды и процентной ставки. При заключении финансового или кредитного соглашения стороны (кредитор и заемщик) договариваются о размере процентной ставки. «Под процентной ставкой (rate of interest) понимается относительная величина дохода за фиксированный отрезок времени – отношение дохода (процентных денег) к сумме долга»21. Определение, данное Е. М. Четыркиным, характеризует процентную ставку с позиций ее расчета.

Для раскрытия экономического смысла процентной ставки воспользуемся определением таких авторов, как Уильям Ф. Шарп, Гордон Дж. Александер, Джеффри В. Бэйли, а именно: «Ставка, по которой можно обменять сегодняшние деньги на будущие, и есть номинальная (или денежная) процентная ставка, обычно называемая процентной ставкой»22. Процентная ставка – один из важнейших элементов коммерческих, кредитных или инвестиционных контрактов. Она измеряется в виде десятичной или обыкновенной дроби. При выполнении расчетов процентные ставки обычно измеряются в десятичных дробях. Временной интервал, к которому приурочена процентная ставка, называют периодом начисления (running period), в отличие от срока начисления. В качестве такого периода принимают год, полугодие, квартал, месяц и т. д. Чаще всего на практике имеют дело с годовыми ставками.

Проценты, согласно договоренности между кредитором и заемщиком, выплачиваются по мере их начисления или присоединяются к основной сумме долга (капитализация процентов). Процесс увеличения суммы денег во времени в связи с присоединением процентов называют наращением, или ростом, этой суммы. Возможно определение процентов и при движении во времени в обратном направлении – от будущего к настоящему. В этом случае сумма денег, относящаяся к будущему, уменьшается на величину соответствующего дисконта (скидки). Такой способ называют дисконтированием (сокращением). Процентная ставка, используемая в процессе оценки будущей и настоящей стоимости денежных средств, может быть классифицирована по нескольким признакам, как представлено в табл. 1 (см. Приложение).

Кроме того, можно выделить:

–– заявленную годовую процентную ставку, т. е. процентную ставку в годовом исчислении, используемую для расчета процентных платежей по займу;

–– непредвиденную процентную ставку, т. е. процентную ставку, подверженную изменениям в результате непредсказуемых событий;

–– отрицательную реальную ставку, т. е. реальную процентную ставку в случае, когда темпы инфляции превышают уровень номинальных ставок;

–– релятивную процентную ставку – процентную ставку в расчете на период, продолжительность которого менее года;

–– учетную ставку – процентную ставку, взимаемую банком при учете коммерческих векселей;

–– рыночную процентную ставку – процентную ставку, выплачиваемую на рынке по финансовым инструментам, имеющим ту же степень риска.

Часто при расчетах, проводимых по различным финансовым операциям, возникает необходимость в определении эквивалентных процентных ставок. Принцип эквивалентности рассматривался ранее.

Е. С. Стоянова дает следующее определение эквивалентных процентных ставок. «Эквивалентные процентные ставки – это такие процентные ставки разного вида, применение которых при одинаковых начальных условиях дает одинаковые финансовые результаты»23. Эквивалентные процентные ставки необходимо знать в случаях, когда существует возможность выбора условий финансовой операции и требуется инструмент для корректного сравнения различных процентных ставок.

Для нахождения эквивалентных процентных ставок используют уравнения эквивалентности, принцип составления которых заключается в следующем. Выбирается величина, которую можно рассчитать при использовании различных процентных ставок (обычно это наращенная сумма FV). На основе равенства двух выражений для данной величины и составляется уравнение эквивалентности, из которого путем соответствующих преобразований получается соотношение, выражающее зависимость между процентными ставками различного вида.

Важное место в системе процентных ставок занимает ставка рефинансирования. Изменение ставки рефинансирования сигнализирует об изменениях в денежно-кредитной политике ЦБ РФ в зависимости от уровня инфляции.

В международной практике роль всеобщего ориентира (или бенчмарка) среди многочисленных процентных ставок играют индексные справочные процентные ставки. Справочная ставка является необходимым инфраструктурным элементом любого ссудного рынка операций с процентными инструментами. Для сроков до 1 года этот рынок называется денежным, и справочная ставка для кредитно-депозитарных инструментов обычно формируется на нем. Для более длительных периодов (а это уже рынок капиталов) роль всеобщего ориентира, в отсутствие межбанковского рынка, на котором сделки сроком свыше 12 месяцев – большая редкость, играет ставка доходности по государственным долгосрочным облигациям.

Справочные ставки мировых денежных рынков и денежных рынков России представлены на рис. 4.

Рис. 4. Виды справочных процентных ставок на денежных рынках24

На мировых денежных рынках наиболее известны справочные ставки:

1. Лондонская межбанковская ставка предложения (London InterBank Offered Rate – LIBOR), которая ежедневно с 1985 г. публично фиксируется в 11: 00 по лондонскому времени Британской банкирской ассоциацией (British Bankers Association).

2. EURIBOR (Euro Interbank Offered Rate) и EONIA (Euro OverNight index Average) – под эгидой двух организаций: Европейской банковской Федерации (European Banking Federation, EBF) и Ассоциации финансовых рынков (The Financial MARKETS Association, ACI) – рассчитывают с начала 1999 г.

Помимо ставки LIBOR, в финансовой практике встречаются ставки LIBID (London Interbank Bid Rate). LIBID – это средняя процентная ставка крупнейших лондонских банков при покупке межбанковских кредитов. В связи с малой востребованностью эти ставки отсутствуют в информационных финансовых системах.

Ставка EONIA – это вторая важная справочная ставка в евровалюте, которая представляет собой средневзвешенную процентную ставку по однодневным межбанковским кредитам в евро, фактически предоставленным на срок 1 день (overnight), рассчитывается с начала 1999 г.

С марта 2002 г. под эгидой Европейской банковской федерации рассчитывается новый индекс EUREPO – базовая ставка-ориентир по межбанковским сделкам кредитования в евро под залог ценных бумаг (secured lending transactions), фактически по сделкам РЕПО, на различные периоды – от 1 дня до 12 месяцев.

На других национальных денежных рынках, помимо упомянутых выше общеизвестных индексных ставок, также существуют свои справочные ставки. Например, Парижская межбанковская ставка предложения (Paris Interbank Offered Rate – PIBOR) – устанавливается ежедневно в 11 часов под эгидой Французской ассоциации банков.

До кризиса 1998 г. в России роль бенчмарка играла ставка по государственным краткосрочным обязательствам (ГКО), срок погашения которых не превышал 1 года.

А. А. Кориков и М. А. Шведов замечают, что «Одним из обобщающих факторов денежно-кредитного рынка являются ставки MIBID (Moscow InterBank Bid), MIBOR (Moscow InterBank Offered Rate), MIACR (Moscow InterBank Actual Credit Rate). Ставки MIBOR/ MIBID рассчитываются как средние арифметические величины по объявленным банками ставкам размещения/привлечения межбанковских кредитов»25. При этом MIBOR рассматривается как минимальная объявленная ставка размещения для первоклассных заемщиков. Далее в своей статье они указывают на тесную связь между ставками: «Объявленные ставки по привлечению кредитов (MIBID), объявленные ставки по размещению кредитов (MIBOR) и фактические ставки по предоставлению кредитов (MIACR) достаточно тесно связаны между собой.

Кроме того, можно выделить справочные ставки межбанковского рынка, рассчитываемые на основании реальных сделок:

– INSTAR (INterbank Short-Term Actual Rate) – процентная ставка московского межбанковского рынка, рассчитываемая по результатам реальных сделок, заключенных банками; определяется информационным агентством VAL-ИнфоЦентр. Она устанавливается для стандартных сроков до 90 дней по информации о сделках, совершенных коммерческими банками и их филиалами в Москве и других городах России за прошедший день. По сути, она являет собой усредненный процент спроса-предложения по фактическим сделкам на рынке МБК.